4月に拡充した高校無償化【高等学校等就学支援金制度】。7月にも重要な変更があったのをご存じですか?

2020年4月と7月に、高等学校等就学支援金制度に大きな変化がありました。私立高校の拡充だけでなく、実は「所得要件」に関する見直しもありました。その概要を知っておきましょう。

●高等学校等就学支援金制度とは?

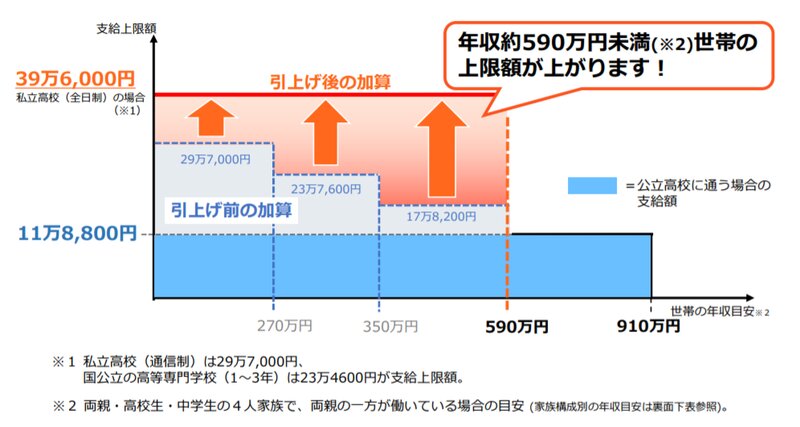

高校無償化とも呼ばれる高等学校等就学支援金制度は、所得等の要件を満たす世帯に対して高校の授業料を支援する国の制度で、全国の約8割の生徒が利用しています。両親、高校生、中学生の4人家族で、両親の一方が働いているモデル世帯で、世帯年収910万円未満であれば利用できますが、世帯年収や学校の種類により支援額が異なります。

<公立高校>

・全日制 月額9,900円

・定時制 月額2,700円

・通信制 月額520円

<私立高校>

・全日制 月額9,900円

・定時制 月額9,900円

・通信制 月額9,900円

+ 世帯所得や学校の種類により加算支給

●4月から私立高校が実質無償化!

公立高校に比べて授業料が高い私立高校ですが、これまで年収によって3段階だった加算額が1本化され、金額的にも拡充されました。この拡充により、私立高校の授業負担は大きく軽減され、私立高校の授業料実質無償化がスタートした、とされています。

(文部科学省パンフレットより)

具体的には、4月以降、前出の両親、高校生、中学生の4人家族で、両親の一方が働いてるモデルの場合では、世帯年収590万円(目安)未満は一律39万6,000円の支援を利用できるようになりました。世帯年収590万円以上910万円未満(目安)はこれまで通り、11万8,800円の支援を受けられます。910万円以上の世帯は支援がありません。

国公立高校については、これまで同様、年収910万円未満の世帯に対して就学支援金が支給されます。

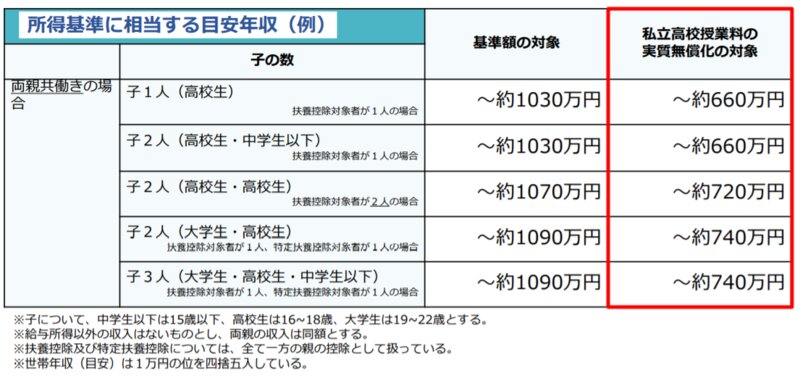

ただし、目安年収は家族構成などで異なります。文部科学省では次のように例示しています。

(文部科学省パンフレットより)

そのほか、4月から、公立高校と私立高校において、高等学校等就学支援金のオンライン申請も始まりました(国立高校は2018年4月から)。ただし、まだ対応していない学校もあるようです。

●7月から変わった「所得要件」

さて、実はもう1点、高等学校等就学支援金制度に関して重要な変化がありました。それが、支援の対象になるかどうかを判定する「所得要件」です。前述の「年収590万円、910万円」というのは、あくまでも目安にすぎません。

実際の判定は住民税額で行われていますが、これが2020年4~6月分までと7月以降分で変更になったのです。

7月というのは、前年の所得に対する住民税が反映されるタイミングです。変更になった点を押さえておきましょう。

<2020年4~6月>

・「都道府県民税所得割額」と「市町村民税所得割額」の合算額で判定。

・所得割額の合算額が50万7,000円未満であれば、国公立高校も私立高校も基準額(11万8,800円)の支給対象。

・所得割額の合算額が25万7,500円未満であれば、私立高校授業料実質無償化の対象となり、39万6,000円が支給。

<2020年7月以降>

・「市町村民税の課税標準額×6% - 市町村民税の調整控除の額」で判定。

(※政令指定都市の場合は「調整控除の額」に3/4を乗じる)

・算出額が30万4,200円未満であれば、国公立高校も私立高校も基準額(11万8,800円)の支給対象。

・算出額が15万4,500円未満であれば、私立高校授業料実質無償化の対象となり、39万6,000円が支給。

*「市町村民税の所得割の課税標準額」と「市町村民税の調整控除額」は、通常、課税証明書等で確認できます。記載されていない場合は、マイナポータルで確認しましょう。

(文部科学省パンフレットの説明を一部改変)

●ふるさと納税による調整が不可に

上記の説明では、何がどう変わったのかわからないのではないでしょうか。税理士の齋藤礼子さんに説明していただきました。

「住民税の所得割額を算出する過程で税額控除分が差し引かれるのですが、高校無償化の7月以降の算出方法では、調整控除*以外は引けなくなったということです。これまで、税額控除のふるさと納税や住宅ローン控除(特別税額控除)などによって所得割額を引き下げ、ギリギリ高校無償化の所得要件をクリアしてきた世帯の中には、該当しなくなるケースもあると考えられます」

*調整控除=税源移譲により生じる所得税と住民税の人的控除額の差額に基づく負担増を調整するもの。

小規模企業共済等掛金(小規模企業共済やiDeCoの掛金等)や生命保険料控除、医療費控除をはじめとする「所得控除」は課税所得を算出する前段階で引かれるものなので今後も影響はないものの、算出した住民税(所得割額)から差し引かれる「税額控除」については、7月以降は対象とならないということです。

「裏ワザ的にふるさと納税を多く行うことなどで住民税の所得割額を減らし、本来は該当しない世帯まで高校無償化の対象になっていた状態を封じるための変更だと思います」(齋藤さん)。

なお、住民税の税額控除には次のようなものがあります。

<税額控除>

・配当控除

・住宅ローン控除

・寄附金税額控除

・外国税額控除等

高校生のお子さんがいて、税額控除が大きい世帯では、急に高校無償化の対象外になったケースもあるかもしれません。該当するかどうかギリギリの世帯は、今後はiDeCoなどの所得控除がポイントになりそうです。

【参照】

【関連コラム】

・15歳以上の未成年者にマイナポイントの手続き体験を!ポイントの使途で家族会議も

・「18歳成人」でこう変わる!トラブル回避のためにすべきこと