所得税、今年から年収850万円超で増税だが、ボーっとしてると低所得者も負担増

今年から、所得税が年収850万円超の会社員は増税となる。それは、給料に対して適用される給与所得控除が縮小されるからである。

そもそも、この所得税の改正は、2017年12月の「平成30年度税制改正の大綱」で決まっていた。そこでは、給与所得控除を10万円減らす代わりに基礎控除を10万円増やすとともに、課税前の給与収入が850万円超の人には控除上限を195万円とし、850万円より給与収入を多く得ても控除が増えないようにすることとしたのである。控除が減れば、税負担は増える。個々の増税額や詳細は、拙稿「『年収850万円超の人は増税』がなぜ妥当か」を参照されたい。

これが、今年から所得税が年収850万円超の会社員は増税になる改正である。そして、2021年には住民税にも適用されて、年収850万円超の会社員は住民税が増税になる。

それだけなら、他のメディアでも既に報じられている。しかし、この同じ税制改正で、他の制度の変更をしないと、来年以降に低所得者も負担増になるかもしれないのだ。それはなぜか。

低所得者でも、「課税所得」は変わらないものの、「所得」が増えるからである。「所得」が増えると、国民健康保険料や後期高齢者医療の保険料、国民年金保険料や介護保険料が増える可能性がある。特に、それらが低所得者で増えることになる。

そのカラクリを説明しよう。

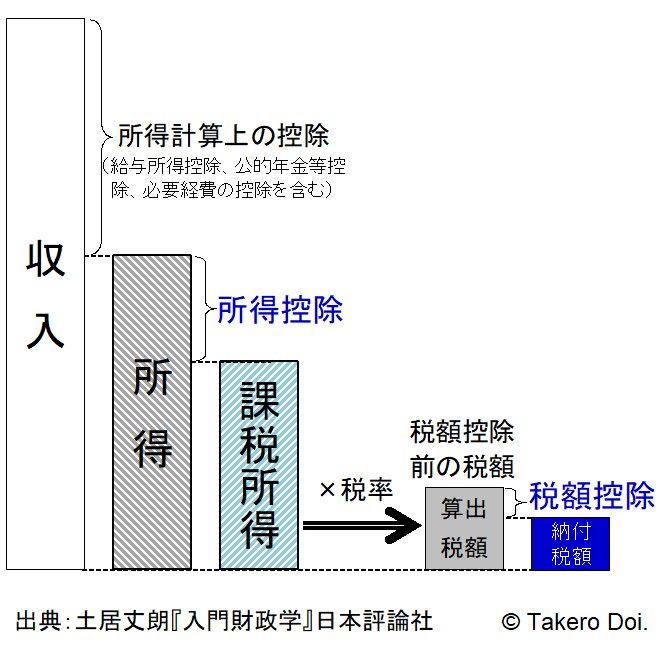

そもそも、「所得」とは何か。納める所得税は次のように計算される。

所得税制上、「所得」とは課税前収入のことではない。課税前収入から「所得計算上の控除」を差し引いたものが「所得」となる。所得計算上の控除は、収入を稼ぐための経費に相当する。

給与所得控除は、「所得計算上の控除」に含まれる。

「所得」が計算されたのちに、家計で生じる費用を差し引く意味も含めて、「所得控除」が設けられ、「所得」から「所得控除」を差し引いたものが「課税所得」になる。「所得控除」には、納税者全員に与えられる基礎控除のほか、配偶者控除、扶養控除、医療費控除、社会保険料控除などがある。

今回の税制改正では、所得税や住民税の税率、そして税額控除は変更されない。だから、「課税所得」が同じならば、負担する所得税や住民税は同じである。

給与収入が850万円超の人は、基礎控除が10万円増えるが、給与所得控除が10万円以上減るため、「課税所得」が増えて、所得税や住民税が増えることになる。

給与収入が850万円以下の人は、基礎控除が10万円増えるとともに給与所得控除が10万円減るから、「課税所得」は変わらず、所得税や住民税は増えない・・・はずである。

ところが、注意深く見れば、課税前収入が同じなら、給与所得控除が10万円減ることで、「所得」は10万円増える。もちろん、基礎控除が10万円増えるから、10万円増えた「所得」から10万円多く「所得控除」が差し引けるから、「課税所得」は変わらない。とはいえ、「所得」が増えている。

「所得」が増えても、「課税所得」が変わらなければ、所得税や住民税は増えない。しかし、「所得」が増えることで負担が増えるものがある。それが、前掲の医療・介護・年金の保険料である。「所得」が多いほど、保険料が増えたり、保険料の減免が受けられなくなったりする仕組みになっている。

前掲した拙著『入門財政学』の図に示されたような所得税の計算で用いられる概念は、社会保障制度でも多用されている。特に、社会保険料の計算で用いられている。

ただ、それがわかっていながら、所管する省庁や自治体が異なるとか、与党や国会でも議論が縦割りになっているとかで、税制改正の議論に連動して社会保険料の議論を行わないのが、妙な慣例になっている。

そうしたこともあって、税制改正は既に決まっていて法改正も行われたのだが、それに連動した社会保険料の見直しはまだ決定していないのだ。

ついでにいえば、「所得」の変動に連動する医療・介護・年金の保険料の変動は、所得税の改正が実施された翌年以降に生じるので、すぐに決めなくてよいという態度になってしまうのかもしれない。

では、「所得」が変わるとどこに影響が及ぶか。

筆者が調べた限り、

- 国民健康保険と後期高齢者医療の保険料軽減措置の判定に用いられる所得

- 国民健康保険等の保険料算定に用いられる旧ただし書き所得

- 国民年金保険料の免除の判定に用いられる所得

- 介護保険第1号被保険者の保険料の所得段階区分の閾値

が挙げられる。

これらの基準額(閾値)を、それぞれ10万円引き上げないと、対象者の保険料が増えることになる。この負担増は、医療での保険料軽減措置や年金保険料の減免を受ける低所得者に及ぶ。給与所得控除が10万円減ることによって、「所得」が10万円増えるから、これらの基準額(閾値)を、それぞれ10万円引き上げないと、負担増を相殺できない。

加えて、「所得」は、児童手当の所得制限の判定に用いられる所得にも使われているから、この基準額(閾値)を10万円引き上げないと、対象者の児童手当が減る。

今般の所得税制改正に連動して、前述の基準額(閾値)の変更を行わないと、政策意図と異なる影響が生じる。今年までに法令改正や条例改正などで措置しないと負担増が生じる。対応する当事者は、年金や児童手当は中央省庁・国会であり、国民健康保険、後期高齢者医療制度、介護保険は地方自治体・地方議会である。ボーっとしてると、負担増が低所得者に及ぶことになる。

「『ボーっとしてると低所得者も負担増』とはどんな負担増か」に続く・・・

*****

付録

所得税制の中にも、「所得」が増えることで負担増になる仕組みはある。例えば、配偶者控除の対象配偶者の判定、寡婦・寡夫控除の適用、基礎控除の逓減・消失を見極める際、「合計所得金額」が用いており、「所得計算上の控除」が減ると「合計所得金額」が増える。税制改正に合わせて基準額(閾値)を変えないと、「所得」が増えることでこれらの「所得控除」が減って、所得税・住民税の負担が増える場合がある。

しかし、今般の所得税制改正では、これらの基準額(閾値)は変更しないという政策判断を行った。というのも、これらの所得控除は、高所得者ほどより多く税負担軽減の恩恵を与えており、敢えて基準額(閾値)を変えないことで、高所得者には所得税・住民税の負担が増えるようにする意図がある。これによって、低所得者が負担増になることはまずない。