もうやった?怠ると税金が増えることも。令和4年分の年末調整【ポイントをFPが解説】

年末調整をする時期になりました。年末調整とは、源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続のことです。

年末調整の対象になるのは勤務先に「扶養控除等申告書」を提出している人です。給与の収入金額が2000万円を超える人や年間20万円以上の副収入があるなど、一定の人は年末調整の対象とはならず、確定申告をする必要があります。

年末調整で税額の精算手続をするためには、「扶養控除等申告書」は誰もが出さなければなりません。

それに加えて、それぞれの受ける控除に応じて「基礎控除申告書」、「配偶者控除等申告書」、「所得金額調整控除申告書」、「保険料控除申告書」または「住宅借入金等特別控除申告書」を勤務先に提出する必要があります。

年末調整のポイントと書き方

国税庁のウェブサイトでも年末調整について動画やテキスト等で詳しく書かれていますので一読をおすすめします。ここではポイントを解説します。

「扶養控除等申告書」

会社員の従業員の場合、「扶養控除等申告書」を、その年の最初の給与の支払を受ける日の前日までに勤務先に提出する必要があります(2か所以上から給与の支払を受けている人は、主たる給与の支払を受けている勤務先に提出をします)。

この申告書は、扶養親族や源泉控除対象配偶者などがいない人でも提出しなければならないこととされています。

勤務先はこの申告書の情報から、扶養控除等の額(扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除)を確認するこになります。年の途中に扶養家族の数などに変更がある場合は早急に申告書を提出をする必要があります。

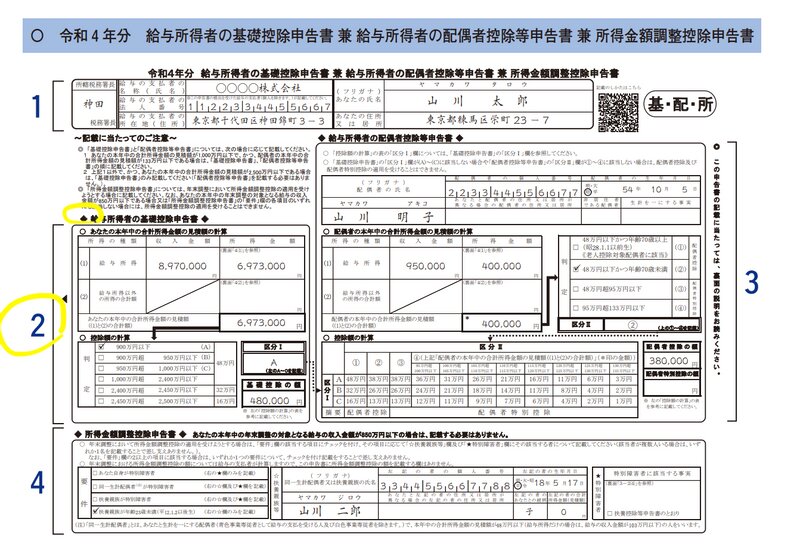

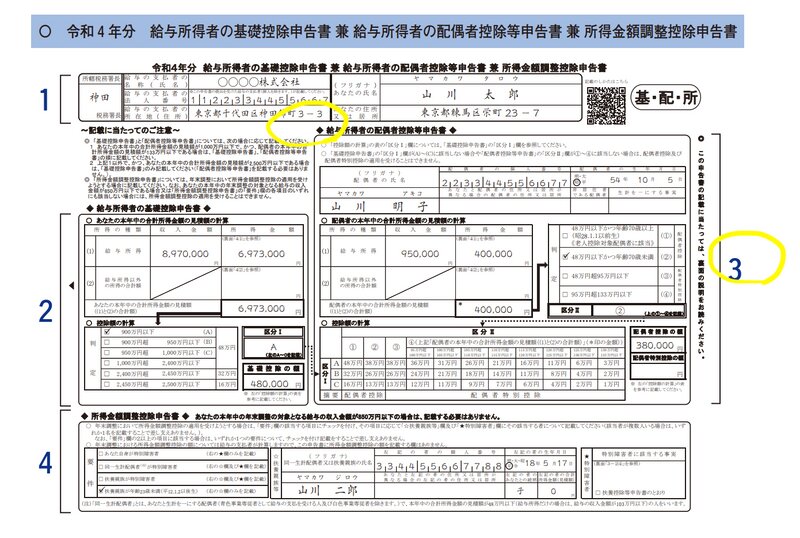

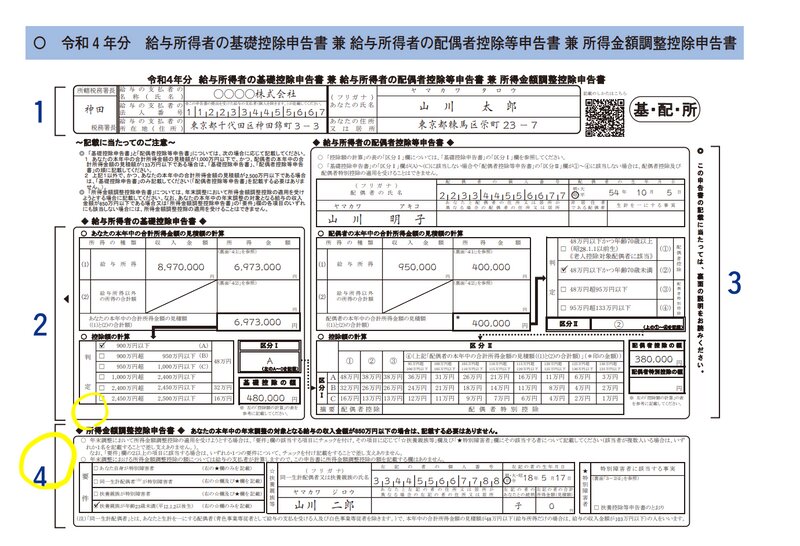

「基礎控除申告書」

「基礎控除」とは、合計所得金額が2500万円以下の場合に、その人の合計所得金額に応じて最大48万円が控除される控除です。令和元年分までは合計所得金額に関わらず一律38万円の控除でしたが、所得に応じて控除額が変わる仕組みと変更になっています。

年末調整において「基礎控除」の適用を受けるためには、勤務先に「基礎控除申告書」を必ず提出する必要があります。

「扶養控除等申告書」を会社に提出しないと、年末調整を受けられないだけでなく人的控除も適用されないため、翌年の源泉徴収税額が大幅に高くなります。 独身者や配偶者等の扶養となっている場合でも、申告書を受け取ったらすみやかに提出しましょう。

「配偶者控除」とは、会社の従業員の方の合計所得金額が1000万円以下で、その方と生計を一にする配偶者の合計所得金額が48万円以下である場合に受けられる控除です。

従業員の方の合計所得金額に応じて38万円を限度として控除されます(配偶者が70歳以上の場合は、48万円を限度として控除されます。)。

「配偶者特別控除」とは、従業員の方の合計所得金額が1000万円以下で、その方と生計を一にする配偶者の合計所得金額が48万円を超え133万円以下である場合に受けられる控除です。

従業員の方の合計所得金額と配偶者の合計所得金額に応じて38万円を限度として控除されます。

年末調整において「配偶者控除」又は「配偶者特別控除」を適用するためには、勤務先に「配偶者控除等申告書」を必ず提出する必要があります。

「所得金額調整控除」とは、年末調整の対象となる給与の収入金額が850万円を超える人が次のいずれかの要件を満たす場合に適用される控除です。

1. 23歳未満の扶養親族を有する場合

2. 従業員ご本人が特別障害者である場合

3. 従業員の扶養親族や同一生計配偶者が特別障害者である場合

年末調整において「所得金額調整控除」を適用するためには、勤務先に「所得金額調整控除申告書」を必ず提出する必要があります。

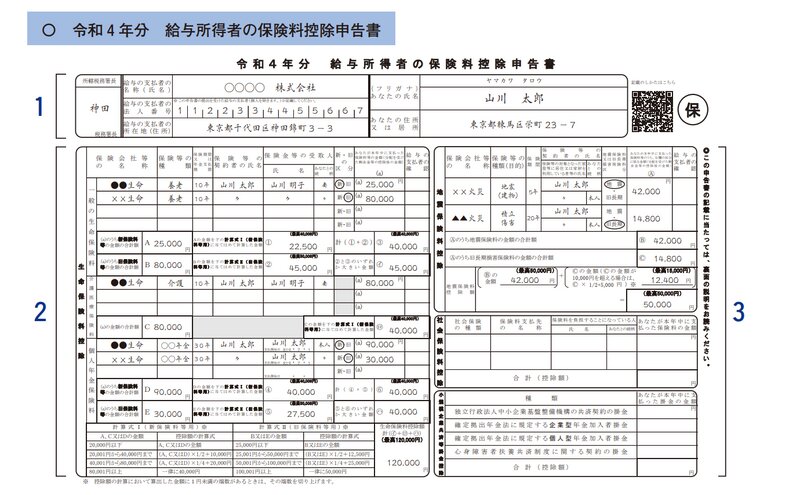

生命保険等をかけている人は生命保険料控除申告書の準備を

この他に、該当する保険や住宅ローンがある方は「保険料控除申告書」または「住宅借入金等特別控除申告書」を勤務先に提出をする必要があります。

生命保険料控除とは、払い込んだ生命保険料に応じて、保険料負担者のその年の所得から差し引かれる制度です。

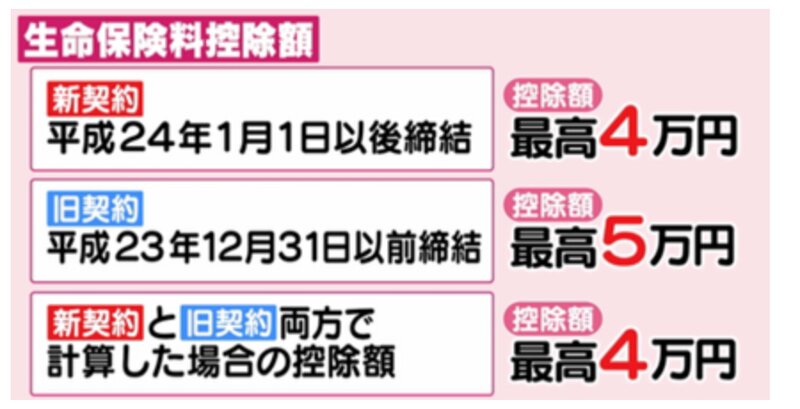

控除の限度額は平成24年1月1日以降に契約した生命保険の場合、「一般生命保険料控除」「個人年金保険料控除」「介護医療保険料控除」各4万円です。年間の支払保険料が8万円超だと控除額は一律4万円になります。

平成23年12月31日以前に契約をした場合は、「一般生命保険料控除」「個人年金保険料控除」が各5万円になります。年間の支払保険料が10万円超だと控除額は一律5万円になります。年末調整や確定申告の際に、保険会社から届く生命保険料控除証明書を添付して申告をします。

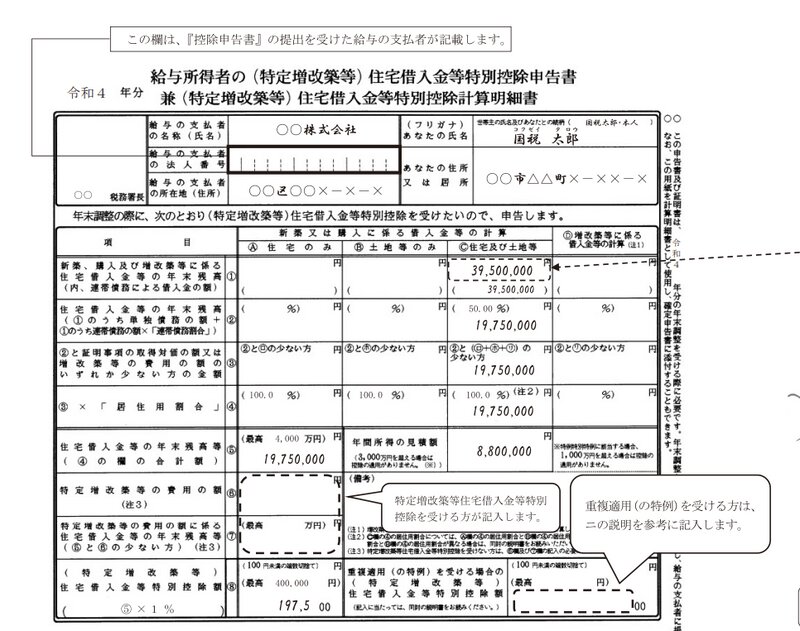

会社員が住宅ローン控除を利用する場合、住宅ローンを組んで入居した1年目は確定申告を、2年目以降は年末調整で住宅借入金等特別控除申請書を記入して手続きを行います。

なお、詳しい記入の仕方は国税庁のサイトでご確認ください。

年末調整で済まされないより個人特有な控除(医療費控除、寄附金控除、雑損控除等)に関しては確定申告を原則行うことになります。

正しく自分の控除を反映させるためにもしっかりと年末調整や確定申告を行うようにしましょう。