知らなきゃ損!?「住民税決定通知書」で絶対に確認してほしい3項目

毎年5〜6月頃に勤務先から配られる「住民税決定通知書」。私も会社員だった頃はなんとなく眺めていましたが、しっかりと見ないと損をすることもあるのをご存知でしょうか。今回は住民税決定通知書の見方を解説していきます。

そもそも住民税って?

住民税とは、市町村民税と道府県民税の2つを合わせた税金のこと。東京23区では特別区民税・都民税と呼ばれます。

毎年1月1日時点で住所のある市区町村にまとめて支払うことになります。税金は自治体の行政サービス等に利用されることになります。

住民税決定通知書とは、住民税の金額が決まったことを知らせる書類になります。住民税の年度は6月始まりで、翌年5月末までとなっています。そして、6月から翌年5月まで給料から前年分の住民税が天引きされます。新入社員の場合、住民税が2年目のこの時期から徴収されるので注意が必要です。

フリーランスや個人事業主の場合、住民税課税決定通知書は「税額決定兼納税通知書」という名称で郵送されます。この納付書を使い、住民税を一括、もしくは年4回の分納で支払うことになります。

さて、住民税の金額は所得割と均等割の合計で決まります。所得割は、前年1年間の所得に応じて金額が計算されます。均等割は、一定以上の所得がある人は同じ金額を負担する形となります。

住民税課税決定通知書のチェックポイント

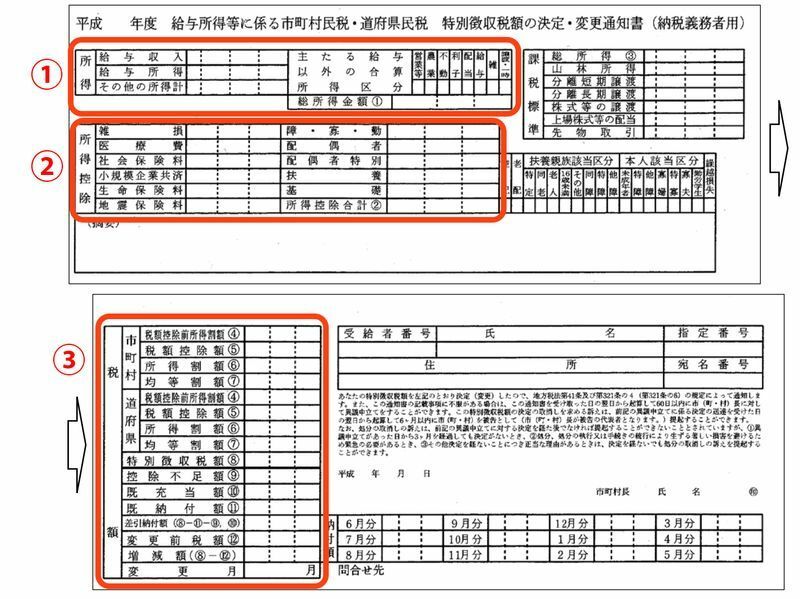

会社員が確認するべき、住民税課税決定通知書のチェックポイントは主に次の3つ。

1)所得

まずは所得欄の給与収入と給与所得を確認しましょう。

給与収入は年収、給与所得は収入から所得控除等の会社員に認められている経費を差し引いた残りの金額だと考えましょう。

前年の年末に会社から「給与所得の源泉徴収票」を受け取っているはずです。その書類を探し、そこに記載されている給与の「支払い金額」と「給与所得控除後の金額」を確認し、同じになっているかチェックしましょう。

2)所得控除

次に所得控除欄をチェックします。所得控除とは会社員に認められている経費のことです。

所得控除は全部で14種類あります。

- 基礎控除

- 医療費控除

- 雑損控除

- 社会保険料控除

- 小規模企業共済掛金控除(iDeCoの掛金を払っているなど)

- 生命保険料控除

- 地震保険料控除

- 障がい者控除

- 寄付金控除

- 寡婦ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

それぞれ控除できる条件や金額に違いがあります。給与所得からこれらの控除を引いた金額が、課税所得となります。配偶者、子供など扶養家族がいる、持病があるなど、各人が様々な事情があり、課税所得を減らすことができるのです。

年末調整で申告ができる所得控除と確定申告をしないと申告ができない所得控除があります。「所得控除」の欄に控除される金額が記載に漏れがないか確認しましょう。

3)税額

最後に税額欄を確認しましょう。

市町村民税と道府県民税の欄のそれぞれに税額控除前所得割額、税額控除額、所得割額、均等割額が記載されています。税額控除前所得割額には、課税所得に税率をかけた金額がそれぞれ記載されています。

税率は市町村民税・特別区民税が6%、道府県民税・都民税が4%(政令指定都市は市民税8%、道府県民税2%)が原則となっています。

所得割の金額は税額控除前所得割額から税額控除額を引いた金額(100円未満切り捨て)となります。

ふるさと納税をしたという人、住宅ローン控除があるという人などは、税額控除が適用できます(税額控除前所得割額からさらに税金を差し引ける)。申告した金額が反映されているかをしっかりと確認しましょう。

均等割は2023年度までは道府県民税・都民税が1500円、市町村民税・特別区民税が3500円が基本です(一部地域では異なる)。これらから、住民税の納付額が決められることになります。

コロナ給付金の扱いは課税か非課税か

コロナ関係の給付金はどうなるでしょうか。

特定定額給付金(10万円)や子育て世帯への臨時特別給付金のような給付金は非課税となります。

他方で、事業に関して給付される給付金等は課税対象となります。例えば、持続化給付金(事業所得者向け)、家賃支援給付金、県・市事業継続給付金など。

また、事業に関連しない給付金等で臨時的に広く一般に支給される給付金等は一時所得に分類されます。例えば、持続化給付金(給与所得者向け)、子育て世帯への応援給付金、育児応援金支給事業等です。

一時所得に関しては、所得金額の計算上、50万円の特別控除が適用されます。ほかの一時所得とされる金額との合計額が50万円を超えない限り課税対象にはなりません。

また、雑所得者向けの持続化給付金は雑所得に区分されます。不明点がある場合はお住まいの自治体等に確認されるとよいかもしれません。

ただ、会社員の場合、よほど特殊なケースでない限りは非課税の方が多そうです。事業を営んでいる方は課税関係をご確認ください。

最後に住民税課税決定通知書が必要になるケースがあります。例えば、住宅ローンを申し込む場合に、収入の審査の際に住民税課税決定通知書を利用するケースがあります。紛失すると再発行することができず、別の書類を取り寄せることになるために、なくさないように保管しておきましょう。

【この記事は、Yahoo!ニュース個人編集部とオーサーが内容に関して共同で企画し、オーサーが執筆したものです】