なぜ軽減税率は最悪の選択だったのか(2)- まやかしの逆進性対策

低所得者にとっての消費税負担は・・・

前回は、相対価格を変化させ、資源配分を非効率なものにしてしまう軽減税率(複数税率)で、家計の消費税負担の軽減を行うべきではない、ということを説明しました。実際、日本の軽減税率は、コンビニエンスストア等のイートインコーナーの存続を危うくしていますが、これこそ典型的な税によるゆがみといっていいでしょう。

とはいえ、消費税には(緩やかな)逆進性があることは間違いありません。低所得者にとっては、消費税負担は決して軽いものではない。したがって、軽減税率を導入すべきなのだ、というもっともらしい議論があります。今回は、これがまやかしにすぎないということを説明しましょう。

金持ちに追い銭

軽減税率は、資源配分の非効率性を引き起こすだけではありません。所得再分配政策としては、あまりにも効率性が悪すぎるのです。理由は単純です。高所得であればあるほど消費額は多く、その結果として、軽減税率から得られる軽減額も多額になるからです。

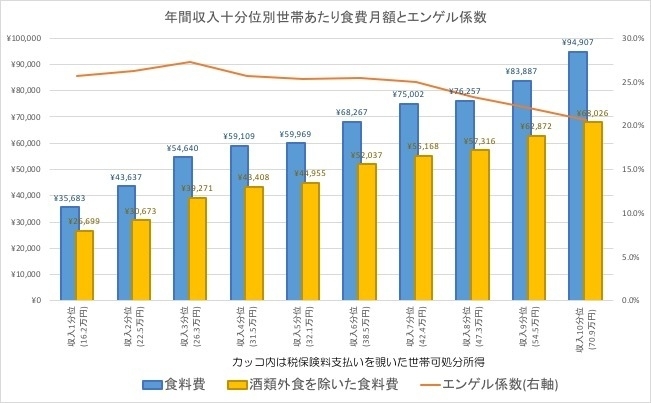

総務省が実施している家計調査からこれを確認してみましょう(家計調査はテレビ番組などで、どこの都道府県は○○の消費額が高いという話のネタ元になっている調査です)。勤労者世帯について、世帯の年間収入を順にならべて低い順から1割ごとに1分位、2分位と区切った場合、それぞれの分位世帯の中で食料費支出額が月間でどれくらいになるか示しているのが以下の図です。

この図では、食費の総額と、軽減税率では対象から除外される予定の外食費と酒類費を除いた食費について示しています。また、横軸のカッコ内に示されているのは、税/社会保険料を差し引いた可処分所得の月額です。さらに参考として、よく知られているエンゲル係数も折れ線グラフで示しています。エンゲル係数は、世帯の支出総額のなかで、食料費支出額がどれだけの比率を占めているかを示す指標です。

上の図をみれば明らかなことですが、世帯収入が高まるにつれて、世帯の食料費支出額も増えていきます。これは酒類と外食費を除いても同じことです。また、われわれは、低所得者はエンゲル係数が高い、という通念をもっていますが、実はそれほど差があるわけではないというのがわかると思います。エンゲル係数が目に見えて下がるのは、上位30%の所得層くらいです。これは、世帯所得にかかわらず、世帯内のひとりあたり食費額にそれほど差がなく、また高所得世帯であればあるほど世帯人員数も多いことからでてくる性質なのですが、それは以前のコラムでも説明しました。

さて、この世帯収入と食費の相関関係は、当然ながら次の推測につながります。つまり、軽減税率で得するのは結局のところは高所得世帯じゃないのか、という推測です。上記のデータから得られる各所得分位の世帯が負担している食費額が、仮に消費税率が10%になっても変わらないと仮定した場合(この仮定は食費が価格にそれほど敏感に反応しないという性質を持っていることからそれほど無理のない仮定です)、軽減税率8%から得られる「お得額」、つまり消費税率10%だった場合と、消費税率8%だった場合の、消費税負担額の月あたり差額を計算すると次の棒グラフのようになります。

最も低所得の分類になる1分位では、世帯あたり月額494円の軽減額となるのに対して、最高所得の分類になる10分位では、世帯あたり月額1,260円です。これをみても明らかなことですが、世帯単位でみれば、所得再分配政策としては、軽減税率は無力としかいいようがないのです。

軽減額の絶対額が問題じゃないよ、所得比率だよ

こういうと、必ずでてくる「反論」が、軽減額が小さくても、それは貧しい世帯にとっては貴重な軽減額なのだ、つまり、軽減額の世帯所得比率が重要なのだ、というものです。

そこで、上の図には、軽減税率による消費税負担の軽減額が、世帯の可処分所得に対して何%を占めているのかをオレンジ色の折れ線グラフで示しています。この図をみても明らかなとおり、世帯の可処分所得を基準としても、軽減税率による消費税額の軽減額は、低所得世帯にとって特別に有利なものではないのです。軽減税率は、低所得の負担感軽減には欠かせない制度という主張は、どう考えても無理筋なのです。

定額還付のほうがなんぼか良い

このような非効率な軽減税率に対して、私はよく、だったら一人あたり定額の還付金をバラ撒け、と主張しています。しかし、バラ撒け、というと非効率な印象を抱かれる方も多いかもしれません。

家計調査によると、勤労世帯のひとりあたり食費額(酒/外食費除く)に対する平均の軽減税率"お得額"は、334円です。仮に、全勤労世帯に、世帯人員ひとりあたり月額334円を配った場合、それによる受給額が世帯の可処分所得に対してどれだけの比率になるかを示したのが、上記の図の赤点線です。一見して解ると思いますが、軽減税率よりも定額還付のほうが、明らかに所得再分配効果があるのです。

軽減税率は、低所得層の消費税負担の軽減のために行うのだと言われます。しかし、それでは高所得層を利することになります。世論では忌み嫌われるバラ撒き型の定額還付でさえ、軽減税率よりも所得再分配政策としては高機能なのです。

定額還付では行き渡らない?

定額還付を主張すると、必ず寄せられる批判が、かつて実施した臨時福祉給付金の申請率は6〜7割だった、つまり3割程度の未申請の世帯がでる、したがって所得再分配策が行き渡らない世帯がでてくる、というものです。

これに対しては、次のふたつの理由で単なる難癖であると断言できます。

ます、同じく申請が必要となる給付であった給付として、国民の記憶にも新しい「地域振興券」の利用率は9割以上であったといわれます。つまり、ほとんどの対象者が利用したのです。もちろん、「地域振興券」はメディアでも取り上げられ、ある種のお祭り感覚が申請を促したのでしょう。ですが、臨時福祉給付金は、さして高くない給付を受けるために非常に煩雑な申請手続きが必要でした。そのようなハードルを課しておいて、申請率が高くないというのは、あまりに滑稽な主張です。

さらにいえば、この場合の定額還付は、税制の中での負担軽減策です。このような還付には、福祉給付としての申請ではなく、年末調整や所得申告などの税制上の手続きを利用するのが当然の策です。給与所得者は年末調整や所得申告を用い、年金受給の無職者には年金給付に付加して配れば、ほぼ全ての国民に還付できるはずです。

たとえば、カナダやアメリカでは給付付き税額控除(カナダ:GST、アメリカ:EITC)として同種の制度が実施されていますが、いずれの場合でも、所得税申告とともに手続きを一括して行うだけですし、カナダのGSTは所得申告書類にチェックを入れるだけで還付されます。こういった手法が日本では実行不可能であるという理由があれば、教えてほしいと思います。

なぜ消費税が100%転嫁されると信じられるの?

もう少し論じてみましょう。

消費税率が8%に引き上げられた時、3%の増税分が価格にちゃんと反映されて取引が行われるのか、ということが議論になりました。つまり、中小企業や下請け業者などが、取引先との力関係で、消費税分をちゃんと価格に乗せることができず、自分たちの負担として被るだけではないのか、という不信感です。

消費税は、付加価値税ですから、それぞれの段階の取引でしっかり課せられるのが理想です。ですが、取引上の相対関係で、価格に対する上乗せできる程度が変わってきます。これは、経済学では、課税の転嫁と帰着の問題として知られています。つまり、誰かに税が課せられても、その負担を実質的に負うのは別人かもしれない、という問題です。

この問題を解く鍵となるのは、経済学では価格弾力性という概念なのですが、平たくいえば、取引のなかで、価格に敏感に反応できるのはどちらか、つまり相対的に強い立場にいるのは売り手、買い手のどちらか、ということが決定的な要因となって決まると考えられています。つまり、価格に税を乗せると、すぐに顧客に逃げられるような市場では、売り手が負担を被らざるをえなくなる、ということです。

軽減税率にも、同種の問題が生じます。来年、導入される軽減税率では、外食などには10%の本則税率ですが、食材費などには8%の税率となります。ところが、食材価格と外食価格のそれぞれについて、どれだけ消費税分を価格に乗せるかは、販売業者の判断に任されています。

ひとつの例として、スーパー内でフードコートを運営するような業者を想定しましょう。軽減税率が実施されると、フードコートでの飲食は外食ですから、当然、本則税率を課さなくてはなりません。ところが、この場合、変化した相対価格に反応して、顧客たちが食材の消費に逃げていきます。つまり、フードコートの売上が減ってしまいます。この損失を補うために、スーパーはどう対応するでしょうか。

この場合、スーパーは、食材需要はそれほど価格に敏感に反応しない、という現実を利用しようとするでしょう。つまり、米や野菜など、価格の多寡に関わらず消費しなければならないような商品であれば、価格を引き上げても売上はさして減りません。であれば、米や野菜などの、軽減税率が課せられている商品の価格を引き上げて、顧客が逃げやすいフードコートの商品価格の上昇を抑えようとするかもしれません。

そうすると、政府が意図したような、食材費であれば家計負担軽減、という目的が達成できなくなる可能性がでてきます。このように、課税の転嫁と帰着を考えると、軽減税率が低所得者の負担軽減策として有用なのか、という主張に対して疑念を持たざるをえなくなります。言い換えれば、軽減税率は負担軽減策という人は、暗に消費税の価格転嫁率は100%だという、ありえない想定を前提においているということになるのです。

軽減税率は8%だろうが0%だろうが愚策

ここまで論じてきたことを、少しまとめてみましょう。

まず、軽減税率は、相対価格を変化させることから資源配分を非効率化させます。

さらに、軽減税率は、見かけ上の負担感の軽減とは裏腹に、高所得層に相対的な有利な制度です。つまり、所得再分配政策としては、まやかしです。定額給付のほうが、はるかに高い所得再分配効果を示します。

ここから、次の結論がでてきます。つまり、軽減税率は、わずか2%の軽減策だから問題なのではない、ということです。たとえば、世論に対して影響力を持つような人も、時折、つぎのような不思議なことをのたまうことがあります。

「2%では低所得世帯の軽減策にならないよ、やるなら外国みたいに0%にしないと」

このような主張は、軽減税率の常識的な理解からは、絶対にでてこないものです。つまり、軽減税率の問題点がわかっているようにみせてはいるが、結局、見かけ上のまやかしの軽減額に認識が引っ張られているのです。

見かけの軽減感こそが軽減税率のトラップ

軽減税率が実施されれば、レジでの決済時の消費税額が低く表示されます。これは嬉しいことです。ですが、これこそが軽減税率の罠なのです。

実際には低所得者対策とはならない制度であるにも関わらず、あたかも社会的正義にかなった税制であるように錯覚をおこしてしまうからです。自分が得られているお得感は、きっと低所得層も得られているはずだ。だから、これは、所得再分配政策としては理にかなっている。誰でもそう思うのです。

その結果、何が起こるでしょうか。

一旦、軽減税率が導入されると、それを解消することは政治的に非常に困難になるのです。誰でも、レジで生活必需品の税負担が軽減されれば嬉しいものです。しかし、その制度が、社会的に望ましいものかどうか、を考え直すのは実に難しいことです。その錯覚が、軽減税率への支持を確かなものにしていきます。

軽減税率は、ひとたび導入すれば、廃止することは不可能であると、腹を決めなければなりません。今回は、食費と新聞に対象が限られています。しかし、これが衣服、家、書籍、自動車と、対象を広げていくことは時間の問題といっていいでしょう。

軽減税率の問題はこれだけではない

食費に対する軽減税率は、われわれ消費者にとっては、支出額の変化としてしか捉えることはできません。

しかし、売る側、つまり生産者、販売業者の立場からは、さらなる社会的な無駄を引き起こします。つまり、企業と政府の徴税コストを引き上げる、ということなのですが、次回は、この点について簡単に説明したいと思います。