金市場からみた北朝鮮情勢、「いつか」への備えが進む

北朝鮮情勢を取り巻く国際情勢は緊張化の一途をたどっているが、金融市場の反応は8月と9月で大きく異なるものになっている。

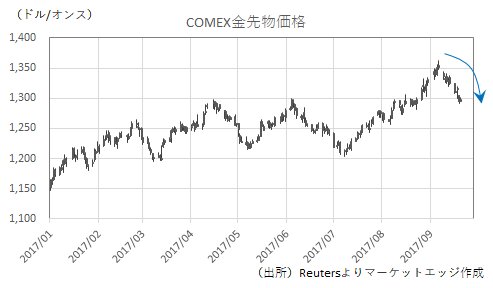

8月は米朝双方が軍事オプションも含む激しい批判の応酬を行ったことがリスク資産売り・安全資産売りの動きを促していた。代表的な安全資産である金価格をみてみると、7月末の1オンス=1,273.40ドルに対して8月末には1,322.20ドルに達し、9月8日には今年最高値となる1,362.40ドルを付けている。ダウ工業平均株価は8月8日の2万2,179ドルをピークに同21日には2万1,600ドルまで軟化し、朝鮮半島有事のリスクを警戒する動きが広がったことが明確に確認できる。

しかし、こうしたリスク資産売り・安全資産買いの動きは更に広がりを見せることはなく、直近の金価格は1,297.50ドルまで軟化している。ダウ工業平均株価も連日の過去最高値更新となり、9月21日の高値は2万2,419ドルに達している。

金価格が高値から5%幅の急落となっていることについては、米国が年内に追加利上げに踏み切るとの観測が広がっている金融要因の影響も大きく、一概に北朝鮮を取り巻くリスクが後退している結果とは言えない。しかし、株価が急騰地合を形成し、金相場と同じく「安全性」を重視していた円が売られるなど(対ドルでは107.31円から112.71円まで最大5%の円安)、金市場以外に視界を広げてもリスク資産売り・安全資産買いの再開は確認できない。

ボラティリティ指数(いわゆる恐怖指数)をみても、8月11日には一時17.28ポイントまで急伸していたのが、9月下旬には10ポイント台を割り込んでおり、特に目立った緊張状態を示していない。

■金先物市場は目先の有事に否定的

こうした「北朝鮮情勢の緊迫化」と「金融市場の安定化」という一見すると矛盾した状況になっている背景としては、マーケットが目先の朝鮮半島有事のリスクを深刻に捉えていないことがある。メディア等では連日のように危機的状況が報じられているが、マーケットの見方はそれとは異なっているのだ。

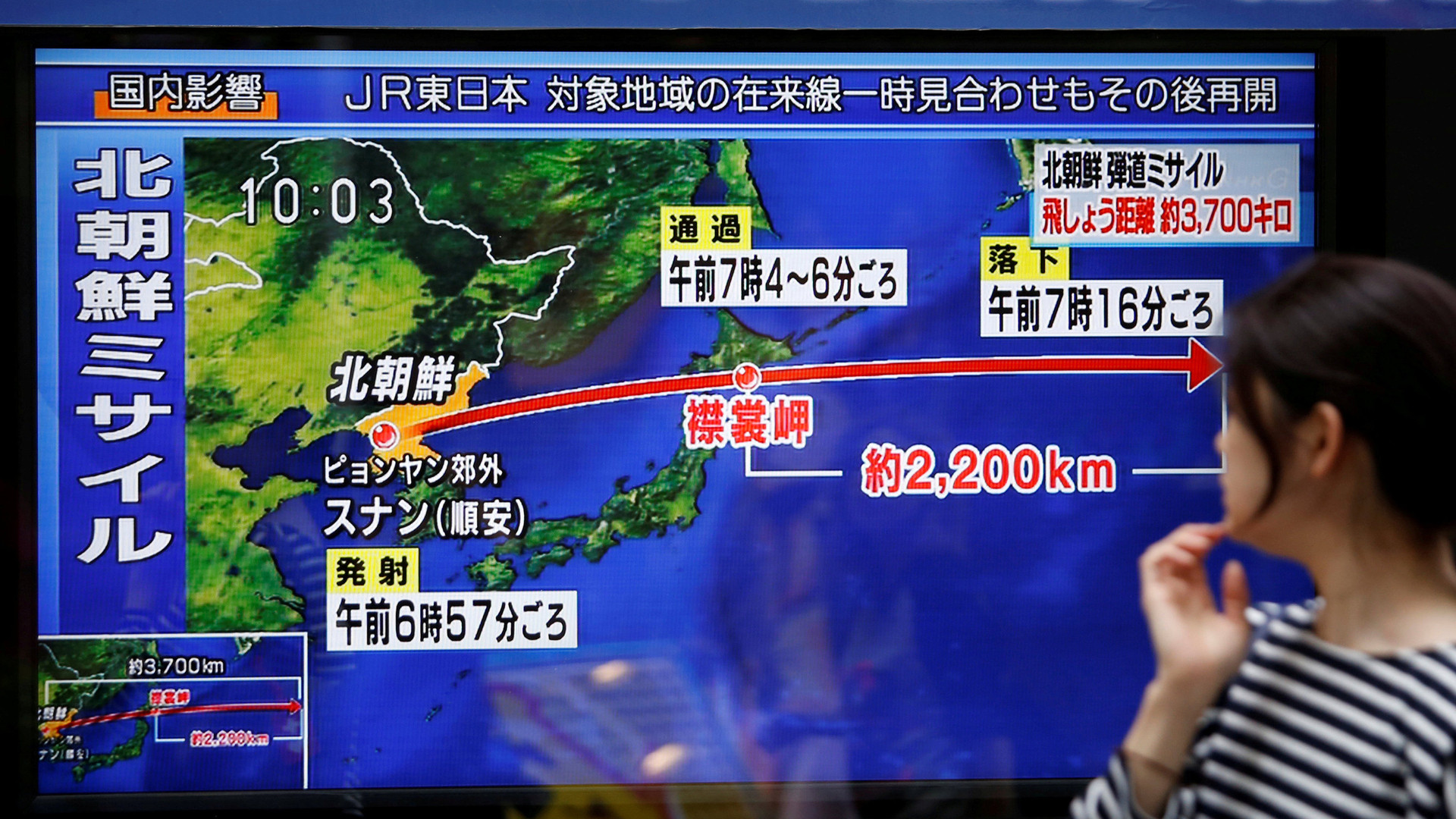

特に流れを変えた可能性が高いのが、9月3日に北朝鮮が水爆実験を実施し、それに成功したと発表したことだった。これは国際軍事バランスを大きく歪める動きになるが、マーケットが受け止めたメッセージは、「これで軍事衝突のリスクは低下した」となっていた。北朝鮮が核ミサイル攻撃能力を有しているのかは専門家の意見も割れているようだが、米本土に対する核ミサイル攻撃というリスクが浮上する中、米国側の対応は明らかに一歩後退したものになったことが、マーケットに安心感をもたらしたのである。その意味では、軍事力強化によって安全保障を強化するという北朝鮮の戦略が有効に機能していることが、水爆実験後の金価格急落という形で確認できたと評価している。

国連本部でトランプ米大統領が北朝鮮の「完全な破壊」を警告し、北朝鮮がそれに対して太平洋で水爆実験を行う可能性を示唆するなど、足元では再び緊張状態が高まっている。この種の動きがみられると当然に金価格は一定の刺激を受けることになるが、「地政学リスク」を織り込む動きは8月のようにエスカレートすることはなく、ある程度の抑制が保たれた状態が維持されている。

11月上旬にトランプ大統領が日中などを訪問する予定があること、10月18日に中国の共産党大会が開幕すること、更には日米トップレベルで密接な連絡を取り合っている安倍首相が解散・総選挙を選択しようとしていることなども、朝鮮半島有事のリスクは「今ではない」とのマーケットの評価を後押ししている。

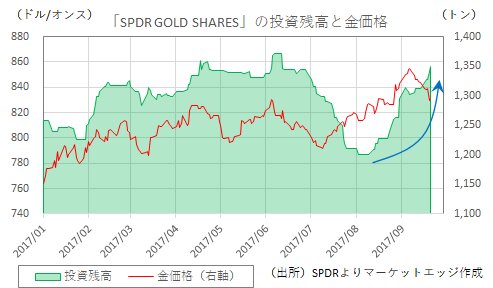

■マクロファンドは金ETFを購入している

ただ、朝鮮半島有事のリスクを全く警戒していないかと言えば、そうとは言い切れない。例えば、金上場投資信託(ETF)に対しては投機マネーの流入が加速しているのだ。国際指標となるCOMEX金先物市場では短期資金が取引の主体である一方、金ETF市場ではマクロファンドなどの長期資金が取引の主体になっている。金先物市場では金価格が急落しているが、その一方で金ETFを購入する動きは逆に広がりを見せているのである。

世界最大の金ETFである「SPDR GOLD SHARES」の場合だと、8月11日の786.87トンをボトムに8月末には816.43トンまで投資残高が増加していたが、9月は金価格が反落する中でも資金流入が続き、直近の9月22日時点では856.08トンに達している。

本来であれば欧米の金融政策に正常化圧力が強まる金融環境において、マクロファンドは金ETF市場からの資金引き揚げが促され易い環境にあった。実際に6月中旬から8月中旬にかけては金価格が上昇する局面でも金ETFは売却される、現在とは正反対の資金フローが観測されていた。

しかし、足元では金価格が急反落する中でも金ETFは着実に買われており、マクロファンドの朝鮮半島有事に対する警戒感は着実に高まっていることが確認できる状況になっている。今後1~2カ月の朝鮮半島情勢を楽観視してリスク資産買い・安全資産売りを進める一方、朝鮮半島情勢が激変する「いつか」に備えて安全資産である金ETFも購入し、リスクヘッジを進めているのが現在のマーケット環境になる。

その意味では、金先物価格が再び上がり始めた時が新たな危機の始まりと言え、逆に金ETF市場からの資金流出が確認できれば、朝鮮半島有事のリスクは軽減したと評価することができそうだ。金価格と金ETF残高みられる歪みが、どのように解消されるかが、マーケットの北朝鮮情勢に対する評価を示すことになりそうだ。