賃貸がいいか、持ち家がいいか。簡単に判別できるフローチャートを作りました。

先日、宅建の資格を更新してきました。前回の免許証に書いてあった知事の名前は石原慎太郎さんだったのですが、今回のは小池百合子さん。間に2人ほどいた気がしますが、それらの知事の名前が書いてある免許証はレアカードですね。

十数年前、マンションを買おうと思ったときに「不動産屋さんと渡り合えるだけの知識が必要だ!」と思い、勉強して取得しました。結果的にマンションを買うのには全く役立ちませんでした。ただ、そのあと不動産投資を始めてからはとても役に立っています。

その後、個人的な不動産取引歴はもうかれこれ十数年になるのですが、そうすると、友人からも質問をたくさん受けます。受けるトップ3はこれ。

1位 「この物件、買っていいと思う?」

2位 「オリンピックが終わったら下がる?」

3位 「不動産投資を始めたい」

1位も2位も結局「いま住んでる賃貸から引越してマンション(一軒家)買おうと思っている」という相談です。結局の所、賃貸か持ち家(&住宅ローン)かどっちがいいか?という判断に迷っているということです。

そう聞かれたときに僕が答えている内容を整理して大公開したいと思います。

■ 資産持ってる人は好きにしてください!

1. 親の土地があり、そこに建てるかどうか迷っている

いいですね。土地のない家庭に生まれた人にとっては羨ましい限りの悩みです。「建てるのはいいけど、親と近くに住んで妻がうまくやっていけるかどうか不安」「勤務先から遠い」「文筆や名義変更したほうがいいのか?」「二世帯住宅?賃貸併用?」などなど色々悩むポイントはあると思いますが、業者にムシりとられないようにしっかり勉強だけしていただければと。

2. 潤沢な現金資産がある

不動産は安くても数千万のお買い物です。億単位の現金をお持ちの方は、投資対象とみて運用するのに魅力的な物件かどうかだけ判断してもらえればと。魅力的と思えば、不動産と預金を担保にしたノンリコースローンとか組めばいいですし、思わなければ別の資産に投資すればいいかと。どうぞご自由に!

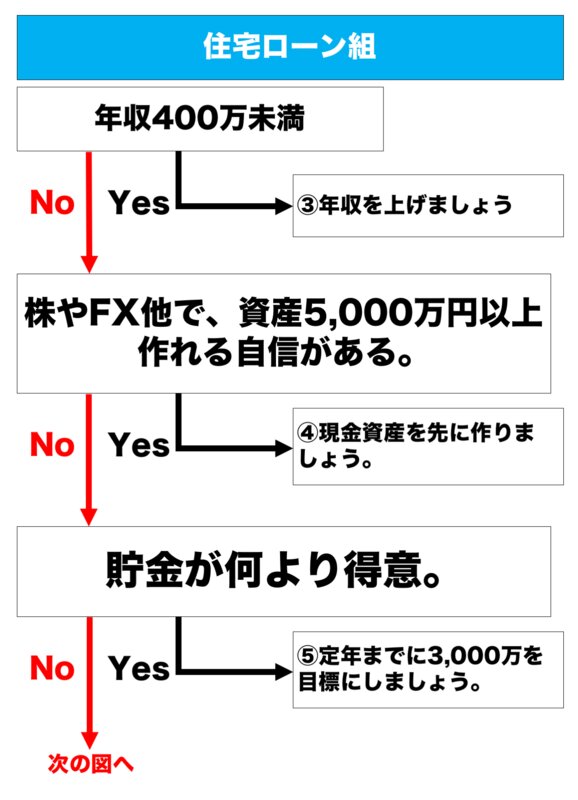

■ 住宅ローン組は条件分岐で考える

3. 世帯年収400万未満はまず年収UPを

住宅ローンを組む場合、現金に比べて、不動産の値下がりリスクに晒される可能性が上がります。

通常、不動産は築年数と共に値段が下がります。マンションの場合は特にその傾向が強くあります。

離婚や就業不能状態などの事情で返済ができなくなった場合、売って処分しようとしますが、売却価格によってはローンが完済できず手出しが発生する可能性があります。売るときも手数料かかりますし。貯金がないと「売るに売れず、返すこともできない」という事態になり、最悪は自己破産するしかないということも。

普通に買ったら数年で価格が3割引きになることなどは考えにくいですが、割高な物件を掴んだりしてしまうと、この罠にハマります。

これに備えるには、住宅ローンの返済以外にもしっかり貯蓄する必要があります。そのために年収として400万はほしいところです。実際、フラット35でも、年収400万前後で借りれる限度額が大きく変わります。

年収400万以下の人は、まず、年収を上げてください。これは世帯年収なので、独身の方は、結婚して共働きでダブルアップ、という手も使えますね。

4. 株やFXで勝てる人はそちらで!

不動産は「ミドルリスク・ミドルリターン」といわれます。それは居住用のマンション等を買うときも同じです。資産の増えるスピードはゆっくり、もちろん投資に見合うリターンが得られないこともあります。株やFXはリスク高いですがリターンも大きいので資産が増えるスピードは速いです。目標としては資産額5,000万。それを元手にさらに増やした後、一部を不動産に回す形で十分かと。もちろん、勝てない人はやらないでください。

5. 貯金が何より得意

住宅を買うのは自分の労働価値を不動産に投資することと同じです。投資なので、不動産について勉強する必要がありますし、それでも資産価値が目減りすることももちろんあります。もし、貯金がすごく得意で、年収の大半を貯金に回せるなら、何も無理をして買う必要はありません。

老後に必要な資金は一人あたり3,000万(諸説あります)。夫婦だと6,000万。これが楽々クリアできそう、という人なら、勉強してリスクをとって不動産を買う必要は全くありません。

6. 社宅制度が超充実している

住宅ローンを組んで不動産を買うことの一番のメリットは「どんなに貯金が苦手な人でもちょっとづつ資産が貯まること」です。住宅ローンの返済額はだいたい周辺家賃と同じか少し少ないぐらいに設定できます。家賃を50年払ってもその家は1ミリ平方メートルもあなたのものになりませんが、住宅ローンなら30年後、多少の売れる資産として何かが手元に残っています。それを売って、地方の小さな物件に住むのもいいし、体調によっては老人ホームに入る資金にするという手も使えます。

しかし、社宅制度が超充実しているひとは、急いで買う必要はありません。制度の内容によりますが、家賃の負担が軽い分、しっかりと貯蓄&資産運用をして現金を積んでおき、リーマンショック級の安い相場が来た時に頭金を半分ぐらい積んで割安にガッツリ仕込むのが王道です。社宅を追い出されることが無いよう、仕事に邁進しましょう。

7. 転勤多め

転勤の可能性があるから不動産を買うのは躊躇するという人がいますが、実はあまり心配することはありません。不動産を買った後、転勤になっても、その物件を貸せばいいだけだからです。ただし、裏返すと「貸せる物件」を買う必要があります。そのためには、「値落ちしない物件の探し方」「値落ちしない買い方・住み方」を勉強する必要があります。

そして、それにはやはり地域の知識が必要です。転勤が多めの人はその地域の知識を仕入れるのに余分にパワーがかかりますから、買うよりも賃貸暮らしをすることをおすすめします。

もちろん、老後の資産は別の方法で作る必要があります。どうせ長い間住むところではないので、安い部屋にして、しっかりと貯金しましょう。

8. 45歳以上の人は締切を過ぎています

年齢が上になるほど、住宅ローンの年数の長さが短くなります。仮に50歳で30年借りられたとしても、完済は80歳。65歳で定年になったあと、返済をどうしていけばいいでしょうか?年数が短くなると、月々の返済の負担が大変です。

シニア層が住宅ローンを組む場合、下記のような点を慎重に検討する必要があります。

・期間が短く、月々の返済額が大きいが大丈夫か?

・定年時に売却して、手元にお金を残せるか?

・退職金はいくらでるか?最悪穴埋めできるか?

・年金の金額だけでは老後の生活を維持できるか?

もろもろの条件を考えると、タイムリミットは45歳だと思っています。

45歳を超えて、持ち家が無い方は、生涯賃貸と割り切り、老後に生活保護を受けることにならないよう、いますぐにちゃんとしたプランを考えてください。

9. 独身の人は焦る必要はありません

45歳未満で、独身の人は焦る必要はありません。住宅ローンを組んで不動産を買うことのメリットのひとつは、「団体信用生命保険」に入れることです。

これに入っていれば、たとえあなたが今日死んでも、家族に住宅ローンが残ることはありません。住んでいた家をそっくり残すことができます。

独身の方の場合、残された人の心配をする必要はありませんから、なにも不動産を買うリスクを取る必要はありません。

ただし、男も女も資産を持っている人のほうが結婚しやすいのは事実です。若い頃に家を買うのは婚活の一つになるんじゃないかな?と思います。

10. 若くて結婚してて資産が無くて株やFXも貯金もダメな人はすぐに買ってください

ここまでの質問にすべてNoで来た人は、実は若いだけが取り柄で、他になにもありません。

結婚すれば世帯年収は増えますが、子どもができれば変わります。子どもは家計的には「負債」です。費用がかかるのに、リターンは「笑顔」しかありません。その笑顔が何物にも代え難いのですが、だからといって子どもにお金をかけすぎると、自分たちの老後の資金を十分残すことができないことになります。

一人3,000万。夫婦なら6,000万(諸説あります)。これを65歳までに貯められなければ、最悪、老年になってから困窮にあえぐ可能性があります。

「若さ」を「資産」に変換する一番簡単な方法が「住宅ローン」です。あなたの家族のためにも、将来の日本のためにも、高いとか安いとかオリンピックがどうとか金融緩和がどうとか言ってる暇があったら、すぐに不動産屋に行って物件を20個ぐらいみて、ローン組んで買ってください。お願いします。

■人には「命の寿命」「健康寿命」の他に「お金の寿命」がある

フローチャート「住宅ローン組」の一番最初で切ってしまいましたが、年収400万未満のひとはどうしたらいいのか?

必死に年金を払い、貯金するしか無いと思います。もちろん、同時に家賃も払いながら。正直、かなりのハードモードだと思います。しかし、できるうちにやっておかないと、いずれ老いはやってきて、働けなくなります。お金もない、支えてくれる人もいない状態になると、公的扶助に頼るしかなくなります。非正規雇用の人の多くが数十年後そういう状態になっているのではないかと危惧しています。

数十年後、いまと同じ公的扶助が存在するとは限りません。「お金が無くなったときがあなたの人生の終わり」。それがお金の寿命です。

「お金の寿命」については、また別稿として書きたいと思います。