円安阻止で為替介入する愚策をやめないと、日本は英国より酷いことになる!

■タバコ1箱20本が2457円という英国

先週、私の後輩の英国在住のジャーナリスト森昌利氏が、SNSに次のような一文を投稿した。

《昨日、ものすごい衝撃を受けたこと。ロンドンのユーストン駅で水を買うためにレジに並びました。すると僕の1人前にいた女性がタバコを所望したのです。で、それが1箱14ポンド25ペンスという殺人的な値段だったのですよ。今日付のMUFGの外国為替相場を見ると、1ポンド172.47円。となると〜うげえ〜!! 2457円(小数点切り捨てで)。なんの変哲もない20本入りのタバコでした。まあ駅での相場はやや高めですが、それにしても。47歳で禁煙に成功していて良かった。1日に2箱行く日もあるヘビースモーカーだったので、今も吸っていたら大変なことになっています。タバコ代1日5000円。やっていられないですね(笑)》

英国のインフレはすさまじい。ついに10%を超え、生活に困窮する国民が激増している。財源なしの減税、バラマキ政策を撤回してリズ・トラス首相が退陣したとはいえ、事態はなにも変わっていない。消費者団体「Which?」は、19日、国内世帯の半数が食事回数を減らさざるを得なくなっているとメディアに訴えた。

■いったい誰が英国首相になりたいと思う?

英国では保守党党首(次の首相)にリシ・スーナク元財務相が決まったが、祝賀ムードは皆無だ。そればかりか、こんな冷めた見方がある。

BBCのキャスター、ローラ・クンスバーグ氏は、『いったいぜんたい、そもそもどうして、保守党の党首になって、総理大臣になりたいなどと思う人がいるのだろう』(2022年10月23日、BBCニュース・ジャパン)というコラムを書いている。

彼は《今のこの状況で、トップになれるからといって、わざわざ党首選に臨もうなど、正気の沙汰と言えるだろうか》と書き、英国が直面する問題を次々と挙げている。

《国民健康サービス(NHS)はぎりぎりの状態にあるし、高齢者や障害者の介護サービスも同様だ。教育は、新型コロナウイルスの余波からなかなか立ち直れずにいる。

交通機関は老朽化が進み、住宅建設も難しい問題山積だ。そこへきて気候変動とエネルギー供給の問題もある。

列挙してきた課題は、単独でも政府の意識がそこに集中してしまうほどの大問題だ。

しかし、国民が必要としているさまざまな業務を政府省庁が実施するには、予算が必要で、その財政支出のための予算はこれからぎゅっと引き締められる。やがて訪れる緊縮財政の影響を、無視するわけにはいかない》

日本は、この英国の状況に加えて、少子高齢化による人口減というほぼ解決が不可能な問題を抱えている。そしていま、記録的な円安に見舞われている。

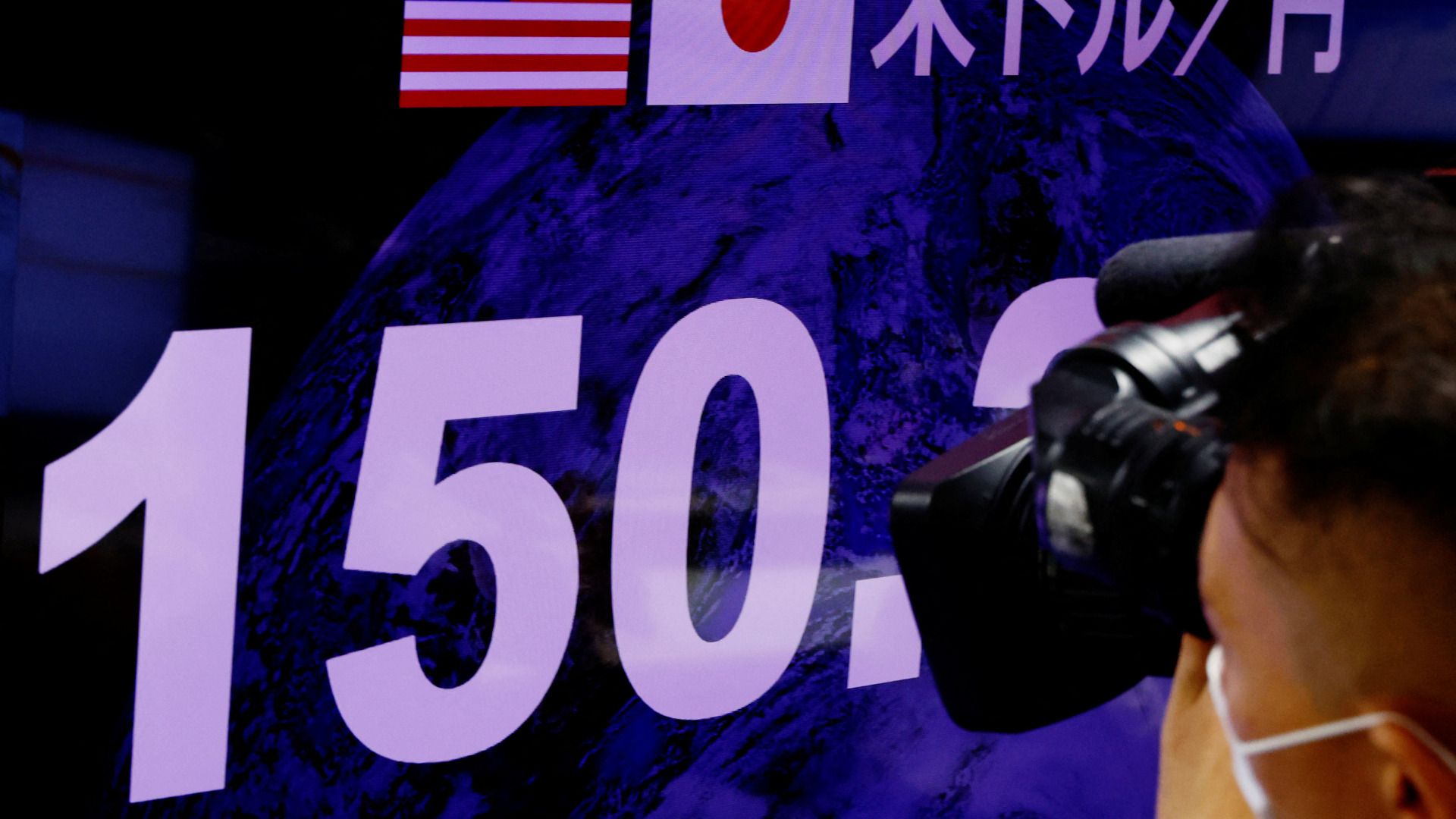

■外貨準備を次々と吐き出して円買い介入

日本政府(財務省・日銀)は、先週末の21日、そして週明けの23日と外国市場で「ドル売り円買い」の為替介入を実施した。21日の介入は、相場が32年ぶりの安値となる151円後半まで急落したことを受けてのことだが、当局はその額はもとより、その事実すら公表しなかった。

そのため、推計でしか言えないが、21日の額は最大5.5兆円、23日の額は最大3兆円とされている。そこで、これまでの介入の状況と金額を総計してみると、介入5回で約13兆円となる。

9月末の日本の外貨準備高は1兆2380億ドル(1ドル145円換算で約180兆円)だから、このうちの約8%を介入に使ったことになる。

外貨準備といっても、そのほとんどは、売却が無理筋の米国債で、日本政府が持っているドルは実質約38兆円というから、残りのドル資金は約25兆円と考えられる。

となると、今後、さらに介入するとしたら、10兆円が限度だろう。いくらなんでも手持ちのドルをゼロにするわけにはいかない。

■外貨準備を取り崩すとどうなるか?

外貨準備というのは、途上国、新興国にとっては、貴重である。手持ちの外貨がないと、食料や燃料の輸入ができなくなるからだ。この点で、ドル高(つまり自国通貨安)は、途上国、新興国にとってダメージが大きい。

IMFなどの試算によると、ドル相場が10%上昇すると、インフレ率が約1%上昇するとされる。円はすでにドルに対して30%近く下落しているので、それだけで3%のインフレを招いたことになる。

先日発表された9月の消費者物価指数の上昇率は3.0%だったから、このことを反映していると言える。しかし、現在の物価上昇は為替の要素より、世界的な資源価格と食料価格の上昇のほうが大きい。これが続くと、それらを輸入に頼る日本は、外貨準備を取り崩さなければならない。

財務省が10月15日に発表した8月の国際収支統計によると、貿易収支の赤字は過去最大の2兆8173億円となっている。この赤字額は東日本大震災の影響が大きかった2014年1月を上回り、比較可能な1979年以降で単月の過去最大である。こんな状況で、円買い介入で外貨準備のドルを溶かし続けていいものなのだろうか?

介入により外貨準備高を減少させれば、通貨の信頼性は揺らぐ。円安はさらに進む。財務省の神田真人財務官は、20日の時点で、円買い介入の原資は「無限にある」と語ったが、なにを考えてのことなのだろうか?

■ブレーキとアクセルを同時に踏んでいる

はっきり言って、日本政府のドル売り円買い介入は、支離滅裂の“愚策”だ。なにより市場経済をまったく無視している。ファンダメンタルズで円安となっているのに、それを一瞬だけ円高に持っていくことに、意義などあるだろうか?

貴重な外貨準備を使って円を買う。その一方で、量的緩和を続け、円をばらまいている。これは、ブレーキとアクセルを同時に踏んでいるのと同じだ。

鈴木俊一財務相は、24日、介入に対しては「ノーコメント」とし、「投機による過度な変動は断じて容認できないので、必要に応じて必要な対応をとる」と言った。

しかし、投機をしているのは投機筋でなく日本政府のほうだ。メディアもこの発言をそのとおりに伝え、投機筋を悪者のように言っているが、彼らは市場経済の力学に基づいて円売りドル買いをしている。

金利差が大きいのだから、円を調達してドル転をする「円キャリートレード」だけで、利益が出る。これのどこが悪いというのか?

また、「過度な変動」と言うが、それをさせているのは投機筋でなく日本政府であり、その介入ポイントは、これまでの5回の介入によってバレている。手札を見せてゲームをやっているのと同じだ。

これでは、AIを駆使しているヘッジファンド勢と逆張りのミセス・ワタナベが、ディールをやめるわけがない。いまや日本の投資家も円を売っている。日本企業は海外で稼いだドルを円転していない。

■アベノミクスが日本経済の体力を落とした

大局的に見れば、円安を招いた最大の原因は、日本経済、つまり国力の衰退だ。それを助長させたのが、アベノミクスの放漫財政である。為替は変動相場制である以上、各国経済のファンダメンタルズが反映される。また、金利は「経済の体温」とされる。

これをアベノミクスは無視し、デフレは貨幣的要因とする「貨幣数量説」を唱える人間たちの意見に耳を傾け、“異次元”の量的緩和に走った。そればかりか、明らかに間違っている「現代貨幣理論」まで登場させた。

これは、事実上、国債を中央銀行が引き受けるという禁じ手の「財政ファイナンス」である。

こんなことをすれば、通貨の価値は下がり、インフレを招く。しかし、日銀は当座預金に付利をつけたので、市場に出る円はそれほど拡大せず、デフレが続いた。その結果、日本経済の体力はますます落ちた。

それなのに、アベノミクスがあたかも成功しているように報じられてきたのは、この間、アメリカや欧州も量的緩和を行ってきたからだ。しかし、コロナ禍がある程度収束して欧米が量的引き締めに入ると、アベノミクスのメッキは剥がれ落ちた。

■財源の裏付けなしのバラマキに金利が高騰

じつは先日、英国で起こったことは、いたって簡単だ。トラス首相が、まったく財源の裏付けがないバラマキ、つまり放漫財政をしようとしたからだ。

トラス首相はまず、電気・ガス料金を凍結することを打ち出した。その額は半年間で600億ポンド(約10兆200億円、1ポンド=170円換算)という巨額だった。さらに、ジョンソン前政権が予定していた「法人税率を2023年4月に19%から25%へ引き上げる」という政策を取りやめ、所得税の基本税率を2023年4月から1%下げるとした。

いずれも、財源の手当がなく、国債でまかなえばいいとしたのである。

この巨額の国債発行に市場はすぐ反応した。金利が急騰し、ポンドがドルに対して大幅に下落した。10年国債の利回りは、トラス政権発足時は2.8%だったが、一気に4.5%になり、ポンドは1ポンド1ドル(パリティ=等価)まで下がった。株価も急落した。

そのため、年金基金が最大1500億ポンド(25兆円5000億円)という巨額損失を計上し、破綻を避けるために保有している債券や株式を売却することになった。

ここまで来てトラス首相は、やっと間違いを認め、政策を次々に撤回、最終的に辞任せざるを得なくなったのである。

■日本では市場の警告「ノー」が起こらない

「金利は経済の体温」という格言は生きている。金利は経済状況を反映する。ただし、「いい金利」と「悪い金利」があり、好景気のときに上がるのがいい金利で、急激なインフレや信用懸念などで上がるのが悪い金利だ。

英国の場合は、無謀な経済政策のために信用懸念が拡大した悪い金利である。つまり、市場が政府の経済政策に「ノー」を突きつけたわけだ。

ところが、日本では、この市場の警告による「ノー」が起こらない。それは、アベノミクスにより日銀に国債が買い占められ、さらに2016年から「長短金利操作」(YCC:イールドカーブ・コントロール)が実施されているからだ。

日銀は、長期金利の上限を0.25%に抑えるため、金利が0.25%を超えると10年債を無制限に買い入れる「指し値オペ」(公開市場操作)を行っている。

さらに日銀はこれまでETF買いにより、株価を高値で維持し、日本の名だたる企業の筆頭株主になった。こうなると、もはや日本は資本主義による市場経済とは言い難い。国家による統制経済で、社会主義国も同然だ。

■岸田政権も財源なしのバラマキを続ける

いくらなんでも、国債を財源とするバラマキ、放漫財政には限界がくる。いまのところ、金利は抑えられているが、日本経済が世界経済とリンクしている以上、世界的なインフレ下での量的緩和が長く続けられるわけがない。

市場は必ず反乱を起こす。「市場は常に正しい」というのが「効率的市場仮説」だが、これを示唆しているのが、現在の円安だ。

円安とともに、市場は金利の上昇を求めている。

岸田政権は、高騰したガソリン価格抑制のために、すでに多額の補助金を出している。その予算は3兆円を超えている。さらに今後は、電気・ガス料金の抑制のための補助金も導入する「大型の経済対策」を10月いっぱいで打ち出すという。その規模は20兆円程度で、現在、調整が進められている。

さらに、コロナ禍で始められた雇用調整助成金などの支援策も継続される。また、これまで議論されてきた防衛費の増額もほぼ決まっている。

しかし、こうしたバラマキができる財源は、さらなる国債発行以外にありえない。となれば、いずれ、英国以上の市場の反乱、金利の高騰を招くだろう。それを抑え込もうとすればするほど、最終的に物価高騰に歯止めがなくなるハイパーインフレになる可能性が高い。

そうなれば、国民生活は崩壊する。

■30年前の英国で起こったことが日本で起きる

ジョージ・ソロスがイングランド銀行(BOE)に勝利したのは、いまからちょうど30年前の1992年こと。当時、英国経済は低迷していたが、ERM(欧州為替相場メカニズム)に加盟していたので、英国政府はポンドを切り下げることができずにいた。

そこに、ソロスは目をつけた。ソロスは世界中からポンドを借り集め、空前の空売りを仕掛けた。この動きに、ほかの投資家たちも乗ったため、ポンドは急落し、BOEは必死にポンドを買い支えることになった。

しかし、英国の外貨準備は急減し、もはや介入だけでは無理と判断した英国当局は、利上げに踏み切った。しかし、利上げしてもポンド売りは収まらず、最終的に英国政府は外貨準備を使い果たし、ERMを離脱するほかなくなったのである。

30年前の英国で起こったことが、いずれ日本で起こる可能性がある。すでに、ヘッジファンド勢は、日本国債の先物売りを仕掛けている。日銀はいずれ必ず金利を上げざるをえなくなると読んでいるのだ。

だからといって、彼らを投機筋と悪者扱いして、量的緩和を続ければ、「資本逃避」(キャピタルフライト)は際限がなくなり、インフレに歯止めが効かなくなるだろう。