2020年、日銀のETF買い入れは減るのか?株価への影響は?

「日銀のETF買い入れ」とは?

そもそも、日銀のETF買い入れ、とは何でしょうか?

日本銀行も金融機関ですので、調達したお金を様々な形で運用しています。

その一つとして、ETFの買い入れを行っています。

ETFとは上場投資信託のことです。

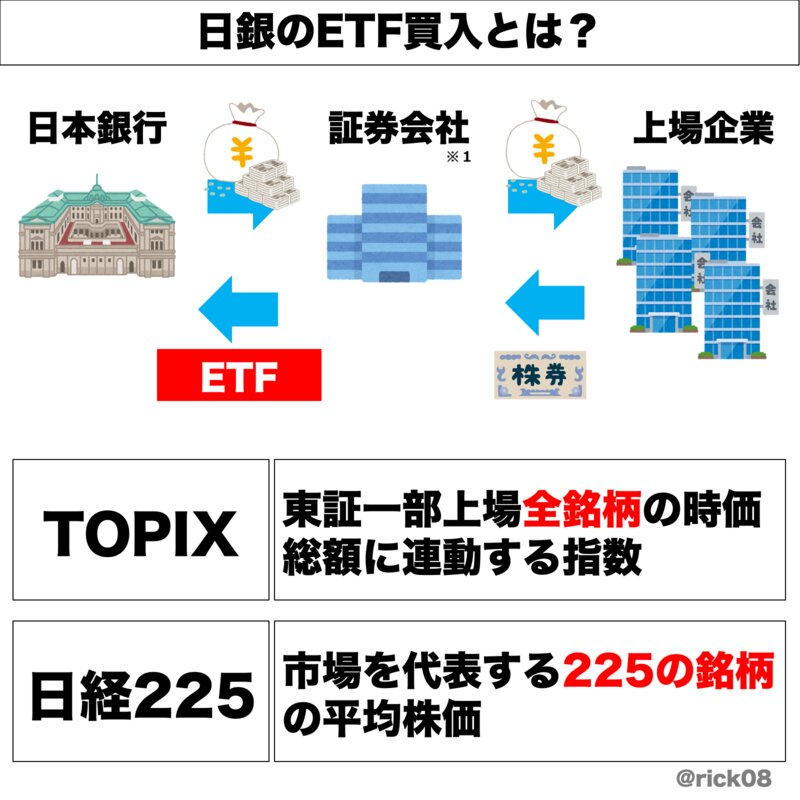

日銀は東証株価指数(TOPIX)や日経225といったETFを(信託銀行を通じて)証券会社から買い入れます。証券会社はETFが売れると、そのETFの対象となっている株式を市場から買い集めます。TOPIXは東証一部上場株の指数ですので、買いが入ると、証券会社は東証一部上場のすべての銘柄を少しづつ同じだけ買い集めます。それによって、ETFの価格がTOPIXの指数と同じ値動きになるように調整して運用します。※1

したがって、日銀がETFを買うと、間接的に、日本の上場株式をすこしづつ全部買うのと同じような効果があります。いわば「日本株の詰め合わせセット」を買っているということです。

なぜ、日銀は「ETF買い入れ」をしているのか

なぜ、日銀はETFの買い入れをしているのでしょうか?

それは、「物価指数を上げるため」とされています。

日本銀行がお金を運用するのは、日本銀行自身の利潤追求のためではなく、日本の経済を安定させるためです。

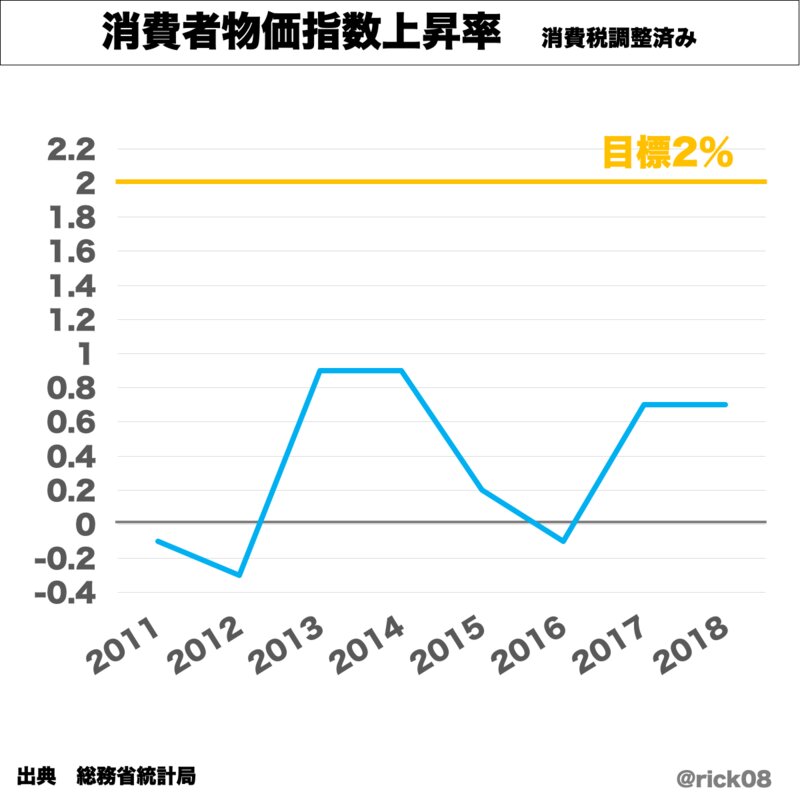

消費者物価指数を2%上昇させることを目標として、2013年4月から、いわゆる「異次元緩和」を開始しました。

国債の買い入れやETFの買い入れ量をこれまでの倍以上に増やすことで、資金を市場に流通させ、投資の促進、消費マインドの向上を狙ったのです。

日銀のETF買い入れはおもに株価が少し下がったときに行われると言われています。

日銀が買い支えることで株価が上昇し、そのことによって企業が資金調達をして投資しやすくなります。また、一般の人は、株が上がって儲かることで消費をするようになるだろう、結果、経済が活性化して物価も上がるだろうという目論見です。

実際、2012年末には10,000円だった日経平均株価は上がり続け、今は24,000円近辺で推移しています。この期間、株式投資で儲けた人は相当いるんじゃないでしょうか。

これまでいくらETFを買い入れたのか?

では、日銀はこれまでいくらETFを買い入れたのでしょうか?

これらのデータはすべて日銀が公表しています。ほぼデイリーで公開されているので、2019年末のデータもすでに出ています。

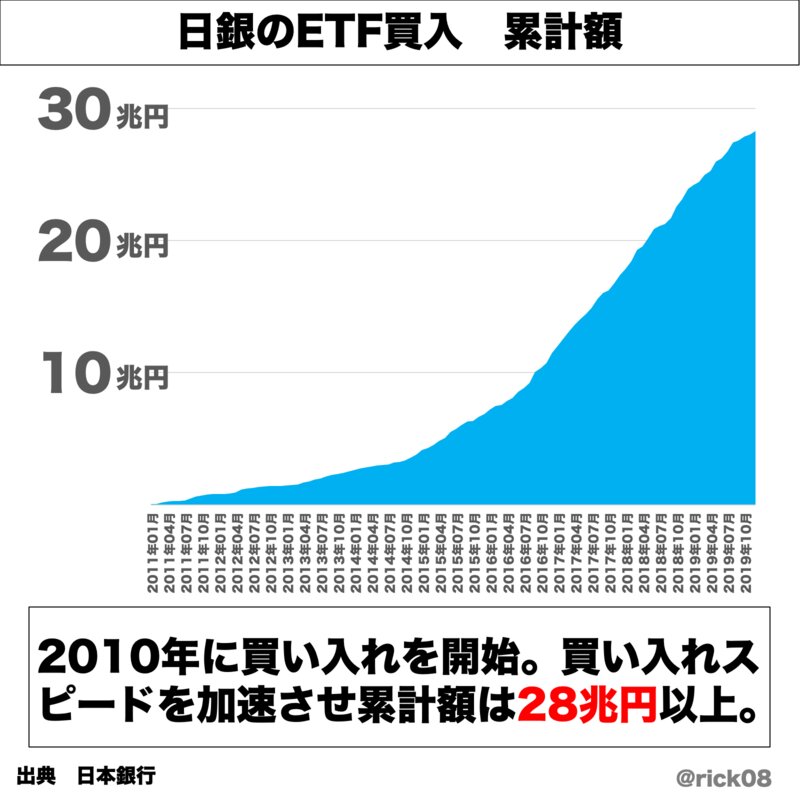

ETFの買い入れそのものは2010年に始まりました。当初は規模も小さかったのですが、2013年の「異次元緩和」以降、買い入れ量が爆発的に増えて、現在では28兆円にもなっています。※2 これは相当に大きな規模なので、株式市場の正常な価格形成を歪めている、と言われています。

一方で、2019年はこの買い入れにも異変が起こりました。

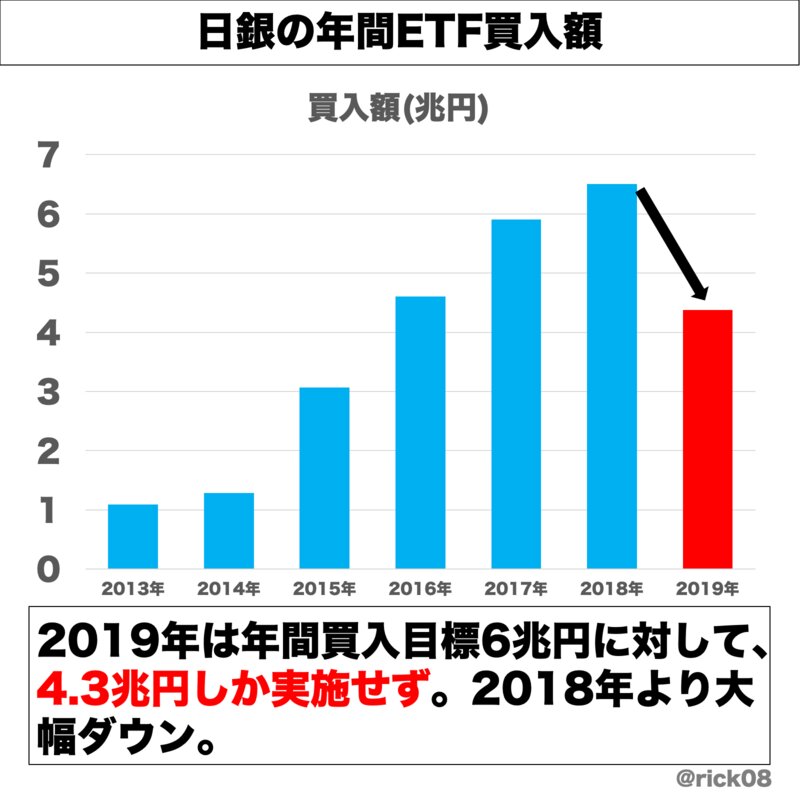

2019年の年間買入額目標は6兆円だったのですが、実際には4.3兆円で、2018年の実績を2兆円も下回るものとなりました。

このことから市場関係者の間に「日銀はそろそろETF買い入れを手仕舞いしようとしているのではないか」という思惑がながれることになりました。実は、日銀ETF買い入れにはいくつか課題があり、いつまでも続く施策とは考えられていません。一方で、株式関係者に取ってみては、下がっても買い支えしてくれるありがたい存在でもあり、もし買い入れが減ってしまうと、株価にとっては不安要素になるのです。

日銀のバランスシートは8年で4倍に

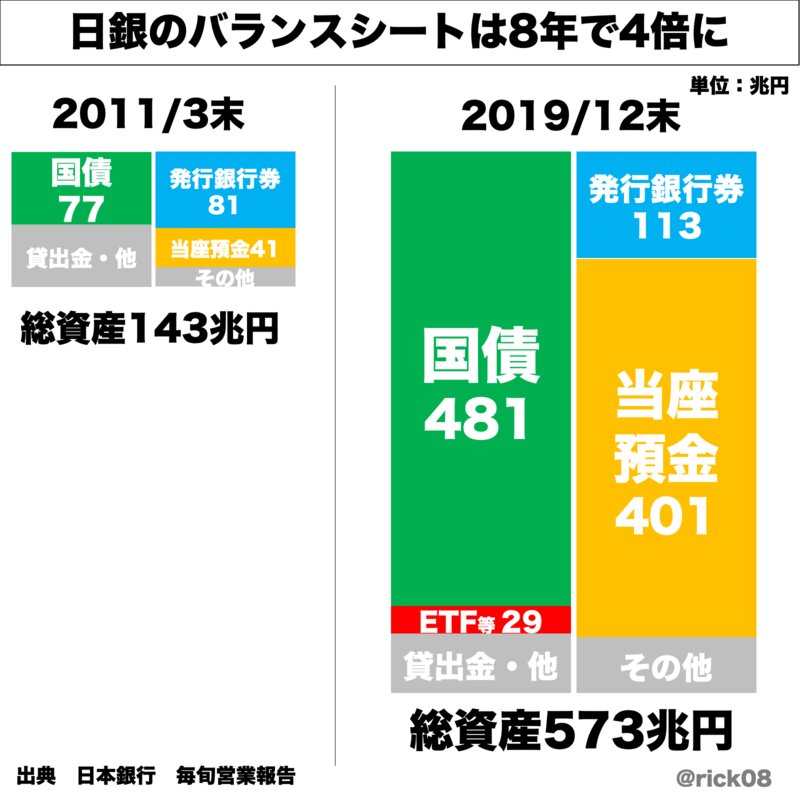

異次元緩和以降、日銀のバランスシートが急に拡大しています。

膨大な量の国債が積み上がり、また、ETF等も29兆円といった、前例のない額になっています。2011年3月末と比較すると、実に総資産が4倍にも膨れ上がっています。

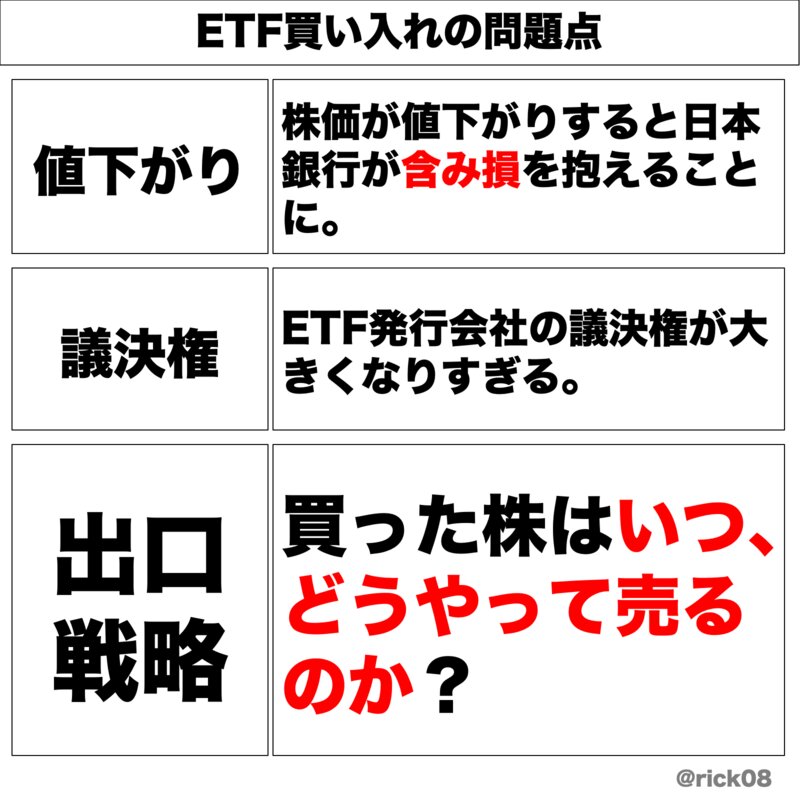

日銀のETF買い入れには、いくつかの問題があります。一つは、株式ゆえに「値下がりする」タイミングがかならずある、ということ。もしリーマンショックのようなことが起きて、株価が3割も4割も下がってしまうようなことがあると、数兆円の含み損を抱えてしまうことになります。日本銀行は日本の金融を安定させる存在として、自身のバランスシートが不安定な状態になることは望ましくありません。そのために、一定金額、引当金を積んでおく必要があります。※3

また、議決権の問題もあります。現在、ETFを通じて日銀が間接的に5%以上所有している上場企業は100社近くあります。しかし、間接的な保有なので議決権は日銀ではなくETFを組成している会社が持っています。ただ、ETFを組成している会社は株価指数に連動させることを目的として所有しているので、議決権を通じた会社経営への関与にはそもそも消極的です。これがコーポレート・ガバナンスを考える上でマイナスではないかと指摘されています。

そして、一番大きな問題が「出口戦略」の問題です。

これまで、日銀は買い入れたETFを売却していないといわれています。※4 もし、今、日銀が持っているETFをすべて売りに出すとなると、株価に対するマイナスな影響は避けられません。かといって、未来永劫、持ち続けてもいいものなのか。そもそも年間4兆も6兆も買い入れしていたのが、ゼロになるだけで株式市場にどんな影響が出るのか?マイナスの影響が出れば日銀の保有分も値下がりしてしまうが、そのときはどうするのか。そもそも30兆円も株を持っていて、これ以上買付できるのか?その答えはまだ明らかにされていません。

物価指数は一度も+2%を達成していない

2019年は株価が堅調であったことから、買い入れ額が4.3兆円にとどまりました。2020年、米国の株価は足元の景気が良いことからも最高値を更新しています。もし日本株も同様に好調なペースで推移するなら、日銀は徐々に買い入れ量を減らしていき、やがて出口戦略へと向かうでしょう。

しかし、もし、株価が下落しはじめたら、また、大量買い入れに転じるのか?そのとき、物価は目標の2%に対してそれだけ迫れているのか。そもそも国債やETFの買い入れがどれだけ物価に影響を与えてきたのか?異次元緩和が開始して以降も、一度も物価の上昇率は一度も+2%を達成していません。2020年はこれまでの方針の見直しを迫られる年になるかもしれません。

※1 日銀は信託銀行を通じて証券会社に発注しています。買い入れているETFはTOPIX、日経225以外にもあります。ETFの設定・運用は運用会社が行います。実際には、買いが入るたびに現物株を買い集めたり、売りが入ると慌てて売ったりするのではなく、一定のルールに従って、様々な売買の手法を組み合わせてETFの資産価値が指数に連動するような調整が行われていますが、その方法は明らかにされていません。

※2 ETF買い入れにはREITの買い入れ金額も含めています。

※3 ETF買い入れの実施前には反対論もかなり強くありました。それらは、中央銀行の経営が株価動向で揺らぐことへの懸念からでした。

※4 ETFの貸出制度を2020年春から始める予定です。

図はトップ画像含めてすべて筆者が作成しています。