東芝の「債務超過」とは何だろうか?

【記】

この記事は2006年12月29日に公開したものですが、東京証券取引所の有価証券上場規程施行規則の規定を反映していなかったため、一時非公開としていました。書き直して再公開とします。

時価総額5600億円消滅

2016年12月27日、東芝の原子力発電事業で数千億円規模の減損損失が出る可能性を発表した。

アメリカにある東芝の原発子会社ウエスチングハウスが2015年末に買収したCB&Iストーン・アンド・ウェブスターの資産価値が大きく下がる可能性があるという。

まだ、損失額はわからないものの、連結最終損益は1450億円の見通しだったとのことなので、これに加えて数千億円もの減損損失となると、最終赤字になる可能性がある。

この発表を受けて東芝株は急落している。

28日、東芝株は、ストップ安の20%安まで下がった。

27日には12%株価が下がっているので、2日間で30%程度下がっている計算になる。

東芝の時価総額は1兆3200億円となり、シャープの時価総額1兆3500億円を下まわった。

時価総額にして5600億円もの価値が失われたという。

債務超過?

ここで筆者が気になったのは「債務超過」という言葉である。

9月末で3600億円強あった自己資本が大きく傷む可能性も高まってきた。自己資本を超える損失計上を迫られて債務超過になった場合、次の期までに解消しないと東京証券取引所の上場廃止基準に抵触する事態になりかねない。

2016年9月末の株主資本は3632億円で、減損金額が膨らめば債務超過に陥る可能性も出てきそうだ。

今年9月末の自己資本は3632億円。損失の規模によっては債務超過に陥る可能性すら出てきた。

2016年9月期の東芝の株主資本は3632億円しかない。最終赤字額や為替水準次第では債務超過に陥る懸念すらある。

ここで「債務超過」に注目が集まるのは、上の記事にあるとおり、東京証券取引所の上場廃止基準に「債務超過」の文字があるからである。

次のとおり、1年を超えて債務超過が解消されないと上場廃止になるとされている。

債務超過の状態となった場合において、1年以内に債務超過の状態でなくならなかったとき(原則として連結貸借対照表による)

(上場廃止基準)

東芝は、現在、東京証券取引所の「特設注意市場銘柄」に指定されていて、まだ解除されていない段階にある。

債務超過とは何だろうか?

ごく常識的には、債務超過とは負債が資産より大きくなって純資産がマイナスになることである。

東芝は、米国会計基準を採用しているので、「純資産」はなく「資本」というけれど、言葉が違うだけで同じことである。資本がマイナスになったら債務超過という。

しかし、東芝の報道で「自己資本」や「株主資本」が注目されることに違和感があった。なぜ「純資産」や「資本」ではないのか。

東芝の9月末BS

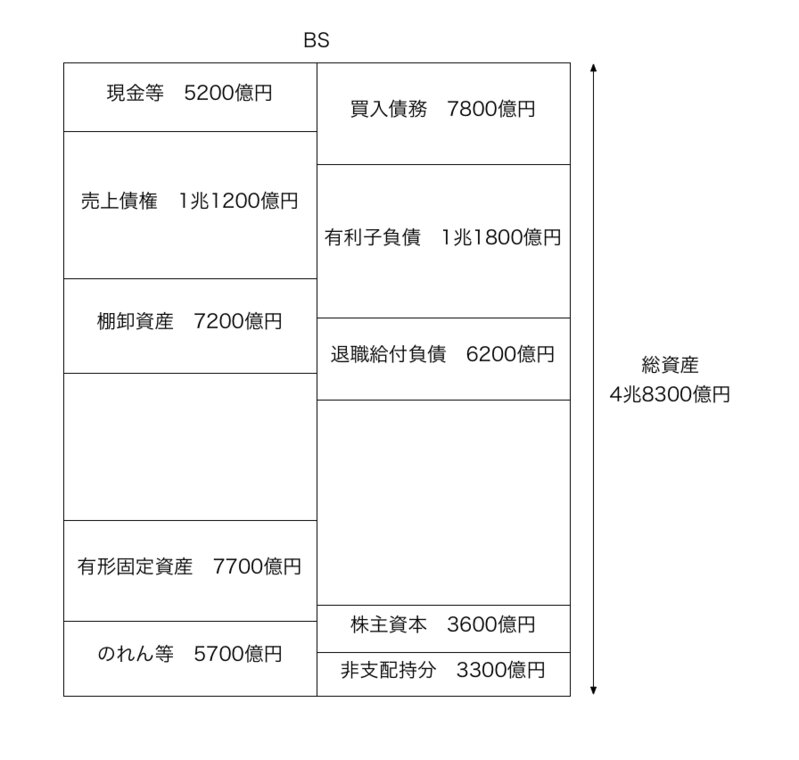

直近の2016年9月期の四半期報告書にもとづいて貸借対照表(BS)の図を画いてみよう。(金額はテキトーに丸めてある。)

四半期なので当然に連結BSである。

一見してわかるとおり、株主資本がだいたい3600億円ある。数千億円の減損損失が出ると、これがマイナスになるかもしれないという報道である。

しかし、連結BSなので、非支配持分が載っている。これが3300億円ほどある。

非支配持分というのは、少し前まで少数株主持分(通称ショーモチ)といわれていた項目である。今後は「ヒシモチ」と呼べばいいだろう。

このヒシモチは、要するに、子会社の外部の株主の持分である。

このヒシモチが純資産かどうか。

もし純資産なら、債務超過まで7000億円近くの余力がある。

もし純資産でないなら、債務超過まで3600億円しかない。

東芝関係の報道は、自己資本や株主資本に注目するものが多いので、余力が3600億円しかないといっている気がする。

そこで、有価証券上場規程と施行規則を調べてみた。結論を先に書くと、ヒシモチは純資産から除かれている。

なお、シャープの2016年3月期は、純資産がマイナスとなっていて、ヒシモチを考慮しても債務超過である。(現在は解消されている。)

債務超過の定義

一般的には、負債が資産を超えることを債務超過という。つまり、純資産がマイナスになることである。

上場廃止基準のように、これを連結で判定するとはどういうことか。普通に考えれば、純資産がマイナスになることだろう。

この点は、上場廃止基準でも変わらない。ただ「純資産」の定義が違う。

上場廃止基準にいう「債務超過」の定義における「純資産」は、連結BS上の純資産に特別法上の準備金等を足して、そこから新株予約権と非支配持分を引いたものをいうとされている。

具体的には、有価証券上場規程(東京証券取引所)の601条1項5号、有価証券上場規程施行規則601条4項1号、311条5項1号aに規定がある。

のれんの減損や固定資産の減損損失

このように、連結BSの帳簿上の評価額で「債務超過」かどうかを判定するとなると、資産がいくらで評価されるかが死活問題になりうる。

東芝のBSには、のれん等が5700億円ほど計上されている。

のれんと書かれているところには、ヨソの会社を、その会社のモノとしての価値を上まわる金額で買ったという事実が載っているだけで、この数字の向こう側には裏付けとなる資産が何もない。

もっとも、のれんとはM&Aのシナジー効果を含んだ超過収益力だという人もいる。

たしかにそれだけの価値を見いだしたから、買収側はそれだけの対価を払ったのだろう。(その見込みが正しいかどうかは別問題だが。)

M&Aのときの予定どおり、あるいは予定を上まわって、永久に超過収益力が実現し続ければ、のれんは減損しない。

M&Aのときの予定どおり、あるいは予定を上まわって、超過収益力が実現していても、それが一定の期間で終わりになるなら、のれんの価値は少しずつ落ちていく。

のれんの時価は刻一刻と変化する。だから、のれんを償却しない会計基準では、減損テストが課される。

この減損テストは、のれんの帳簿価額と公正価値(時価)を比較するものなので、どうしても主観的な判断が必要になる。

固定資産の減損損失でも、主観的判断が必要なのは変わらない。