岸田内閣肝いりの「賃上げ促進税制」は、賃上げを促進するか? そもそも、どんな仕組みなのか?

岸田文雄内閣が目玉とする「賃上げ促進税制」。12月10日に与党決定された「令和4年度税制改正大綱」に盛り込まれた。

今後、基本的に修正なく、政府の「令和4年度税制改正大綱」として、12月24日にも2022年度予算政府案と同時に閣議決定される予定である。

そこに盛り込まれた賃上げ促進税制の狙いは、長期的な視点に立って一人ひとりへの積極的な賃上げを促すこと、としている。

賃上げ促進税制には、賃上げを促す効果が期待できるだろうか。与党決定される前後に、肯定的な評価と否定的な評価が錯綜していたが、そもそも仕組みを理解していないとおぼしき見解もあり、ここではまずその仕組みについて確認しておこう。

賃上げ促進税制の仕組み

そもそも、今般盛り込まれた賃上げ促進税制の仕組みは、新たに設けられた仕組みではない。既存の税制優遇措置を強化したものといえる。

その仕組みとは、従業員(雇用者)の給与総額(ボーナスを含む)を一定率以上増やすことなどをした企業を対象に、給与総額の増加率に応じて給与総額の増加分の一定割合を税額控除として使うことができ、それにより法人税等の負担が軽減されるものである。

カギとなるのは、給与総額の増加分の一定割合に相当する金額が、そっくりそのまま法人税等の納付額が減る仕組みとなっている点である。

適用要件を満たした企業は、給与総額を増やした分、人件費が増えて利益が減ったとしても、増やした分の一定割合に相当する額を納税せずに済む(あるいは支払済の税金が還付される)ので、それだけ税引後利益が減らないようにできる。

あるいは、そもそも賃上げをしなければ前年よりも利益が大きく増える企業で、賃上げしないとそのまま法人税等の負担が増えることになるところ、賃上げ促進税制が適用されるように賃上げをすれば、その措置を受ける分だけ法人税等の負担が軽減されることになる。

だから、仕組みが持つ性質からすれば、企業は賃上げしやすくなる。

大企業向けと中小企業向けの仕組み

ただ、大企業(資本金1億円超)と中小企業(資本金1億円以下)とでは、適用される仕組みが異なる。

そこでまず、大企業向けの賃上げ促進税制についてみてみよう。

大企業向けの賃上げ促進税制は、2020年度まで存在した「賃上げ・生産性向上のための税制」の仕組みを援用している。これが、税制改正によって2021年度には形態を変えたため、今般の賃上げ促進税制の案は、2020年度までの仕組みを復活させ深化させたものといえる。

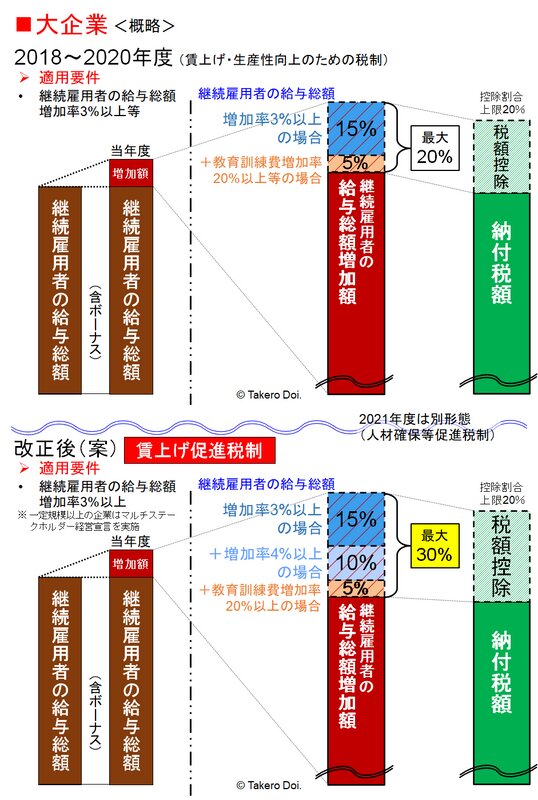

2020年度までのものと今般の改正案とを比較したのが、次の図1である。細部については割愛している。パーセンテージの値が似通っているので、混同しないように注意されたい。

大企業向けの改正前(2020年度までの賃上げ・生産性向上のための税制)

図1の上部は、2020年度までの賃上げ・生産性向上のための税制の仕組みである。まず、適用要件として、継続雇用者(当期と前期で毎月給与の支払いがある雇用者)の給与総額(ボーナスを含む)を前年度比で3%以上増やしたことなどがある。

この要件を満たした企業に対して、継続雇用者の給与総額の増加額の一定割合を、法人税等の納付に際して税額控除(納付する税額を減らすこと)してよいこととするのが、この仕組みである。

適用される税額控除は、次のような条件によって異なる。そもそも、適用要件の1つである継続雇用者の給与総額を対前年比で3%以上増やした企業には、継続雇用者の給与総額の増加額の15%分を税額控除として使えるようにする。これに加えて、教育訓練費を前年比で20%以上増やした場合には、追加して継続雇用者の給与総額の増加額の5%分の税額控除が与えられる。つまり、合計して20%分の税額控除が与えられる。

大企業向けの改正後(案)

図1の下部は、賃上げ促進税制の改正案である。今般の賃上げ促進税制では、適用要件は基本的に維持され(ただし、資本金10億円以上かつ常時使用従業員数1000人以上の大企業は、マルチステークホルダー経営宣言の実施も要件となる)、かつ税額控除を与える仕組みも、継続雇用者の給与総額の対前年比増加額を基礎とする点も、2020年度までの仕組みと同じである。

ただ、適用される税額控除の割合が追加された。それは、継続雇用者の給与総額を対前年比で3%以上増やした企業には、継続雇用者の給与総額の増加額の15%分を税額控除として使えるようにするところは同じだが、同給与総額を4%以上増やした企業には、追加して継続雇用者の給与総額の増加額の10%分の税額控除が与えられる。さらに加えて、教育訓練費を前年比で20%以上増やした場合には、追加して継続雇用者の給与総額の増加額の5%分の税額控除が与えられる。これは、2020年度までの仕組みと同じである。つまり、合計して継続雇用者の給与総額の増加額の30%分の税額控除が与えられる。

2020年度までの仕組みと比べて、税額控除として与えられる割合が、最大20%から30%に増えたことが、大きな改正点である。

中小企業向けの改正前(所得拡大促進税制)

次に、中小企業向けの賃上げ促進税制は、2021年度まで存在している「所得拡大促進税制」の仕組みを援用し、深化させている。

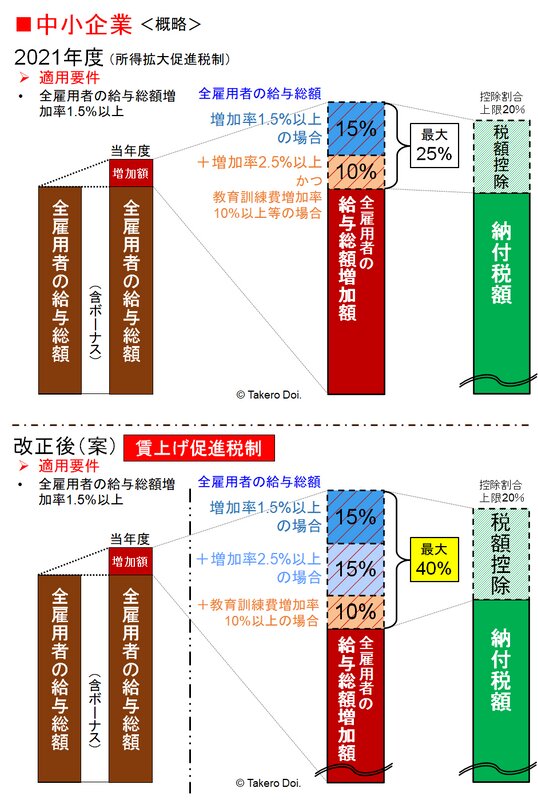

2021年度までのものと今般の改正案とを比較したのが、次の図2である。細部については割愛している。

図2の上部は、2021年度までの所得拡大促進税制の仕組みである。まず、適用要件は、雇用者全体の給与総額(ボーナスを含む)を前年度比で1.5%以上増やしたことである。給与総額の対象が、大企業での継続雇用者ではなく、全雇用者となっている。

この要件を満たした企業に対して、雇用者全体の給与総額の増加額の一定割合を、法人税等の納付に際して税額控除してよいこととするのが、この仕組みである。

適用される税額控除は、次のような条件によって異なる。そもそも、適用要件の1つである雇用者全体の給与総額を対前年比で1.5%以上増やした企業には、雇用者の給与総額の増加額の15%分を税額控除として使えるようにする。これに加えて、雇用者全体の給与総額を対前年比で2.5%以上増やし、かつ教育訓練費を前年比で10%以上増やすなどした場合には、追加して雇用者全体の給与総額の増加額の10%分の税額控除が与えられる。つまり、合計して25%分の税額控除が与えられる。

中小企業向けの改正後(案)

図2の下部は、賃上げ促進税制の改正案である。今般の賃上げ促進税制では、適用要件は変わらず、かつ税額控除を与える仕組みも、雇用者全体の給与総額の対前年比増加額を基礎とする点も、2021年度までの仕組みと同じである。

ただ、適用される税額控除の割合が追加された。それは、雇用者全体の給与総額を対前年比で1.5%以上増やした企業には、雇用者全体の給与総額の増加額の15%分を税額控除として使えるようにするところは同じだが、同給与総額を2.5%以上増やした企業には、その条件だけで追加して雇用者全体の給与総額の増加額の15%分の税額控除が与えられる。さらに加えて、教育訓練費を前年比で10%以上増やした場合には、追加して雇用者全体の給与総額の増加額の10%分の税額控除が与えられる。つまり、合計して雇用者全体の給与総額の増加額の40%分の税額控除が与えられる。

2021年度までの仕組みと比べて、税額控除として与えられる割合が、最大25%から40%に増えたことが、大きな改正点である。

賃上げ促進税制は賃上げを促すか

大企業と中小企業とでは仕組みが若干異なるが、要するに賃金を上げた分の一部を税負担軽減に充てられるという点では同じである。

確かに、法人税等を納付していて賃金を上げる余地のある企業は、この仕組みによって賃上げが促される可能性がある。しかも、対前年度比で、大企業だと3%以上、中小企業だと1.5%以上の賃上げというそれなりに高いハードルを要件としているから、少しだけ賃上げすれば税制優遇が受けられるわけではない点で、それなりの賃上げを求めている仕組みであるといえる。

しかし、法人税をそもそも払っていない赤字企業には、この恩恵は及ばない。しかも、近年でも法人税を払っていない企業は全体の7割にも達するから、多くの企業にとっては、この賃上げ促進税制とは無関係であるといえよう。

そうみると、賃上げ促進税制で賃上げを促すにも限界がある、といえそうだが、賃上げ促進税制と合わせて、今般の「令和4年度税制改正大綱」で決められたもう1つの改正点が、もしかすると

この記事は有料です。

慶大教授・土居ゼミ「税・社会保障の今さら聞けない基礎知識」のバックナンバーをお申し込みください。

慶大教授・土居ゼミ「税・社会保障の今さら聞けない基礎知識」のバックナンバー 2021年12月

税込550円(記事2本)

※すでに購入済みの方はログインしてください。