住宅ローン、借りるなら固定金利か変動金利か?(2020年)

2020年に住宅ローンを借りるとしたら固定金利がいいでしょうか? それとも変動金利がいいでしょうか? 金利動向等を踏まえつつ考えてみましょう。

■金利タイプごとの特徴

住宅ローンは、3つの金利タイプがあります。まずは大まかにそれぞれの特徴を押さえておきましょう。

●全期間固定

借入れ時点で返済期間中の金利が確定し、返済額も決まります。フラット35もこのタイプです。フラット35Sは物件の性能が一定以上と認められる場合、Aタイプで10年間、Bタイプで5年間、金利が▲0.25%の優遇を受けられるため、段階金利になります。

返済額が変動しないか、しても1回のみのため、家計管理しやすいのがメリットです。

今後、金利が上がると予想する人や、金利変動リスクを負いたくない人に向きます。ただし、他の金利タイプに比べて金利が高く、中長期的に金利が下がるか変わらないと予想する人には向かないタイプです。

●固定金利期間選択型

変動金利に特約を付けて固定金利期間を設定している商品。2年、3年、5年、10年、15年、20年など、当初期間の金利が固定されます。固定金利期間終了後は、再度、特約を設定(有料)しないと、変動金利になります。

15年以内など短期で完済できる人や、固定金利期間が終わるころに金利が下がるか変わらないと予想する人に向きます。今後、中長期的に金利が上がると予想している人や固定金利期間が終わるころに支出増や収入減が見込まれる世帯には向かない金利タイプです。

●変動金利

適用金利は半年ごとに変わるものの、返済額の見直しは5年ごとです。5年ごとの見直しの際も、返済額はそれまでの1.25倍までしか上がらないというルールがあります。かなり急激に金利が上昇すると、金利分だけで返済額を超えて「未払い利息」が発生するリスクも。

15年以内など短期間で住宅ローンを組む人や、今後、金利は下がるか、少なくとも上がらないと考える人、適用金利が上がって返済額がアップしても支障がない経済的ゆとりがある人に向きます。とりあえず変動金利で借り、金利が上がってきたら固定金利などに借り換えることを綿密に準備し常に金利ウォッチングできる人も借りるのはOK。

ただし、中長期で金利変動リスクを取りたくない人には向きません。また、金利が上がって返済額が増えると住宅ローンが返せなくなりそうな人や、変動金利で借りないと住宅ローンが組めない人は、そもそも家を買うこと自体、慎重に検討すべきです。

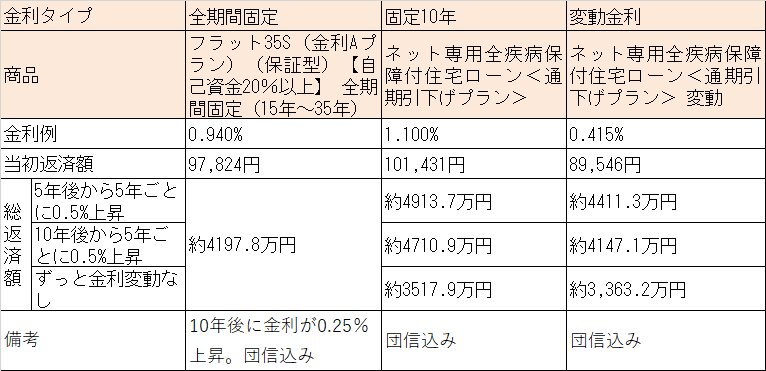

■総返済額で比べると・・・

金利タイプ別の事例を見てみましょう。金利タイプが揃っている住信SBIネット銀行の商品を例に、3500万円を返済期間35年で借りたときのシミュレーションです(元利均等返済、ボーナス払いなし。金利は2020年1月)。いずれも団信コストまで含まれています。

カカクコムのシミュレーターで試算したのは、金利変動の条件を加味できるためです。35年間の金利変動を、次の3つの条件で試算しました。

・5年後から5年ごとに0.5%上昇

・10年後から5年ごとに0.5%上昇

・ずっと金利変動なし

今後35年、ずっと金利変動なし(あるいは下がる)というのは考えにくいですが、そうだった場合は変動金利が有利な結果になります。しかし、「5年後から5年ごとに0.5%上昇」という条件のときは、全期間固定が有利になります。

「10年後から5年ごとに0.5%上昇」というものも一応入れました。10年間も金利が上がらない状況は考えたくはないですが、万が一あった場合は、変動金利が有利になります。

金利タイプ別総返済額比較

(3500万円を35年で借り入れ、元利均等返済、ボーナス払いなし。金利は2020年1月)

住信SBIネット銀行

カカクコム「住宅ローン新規借り入れシミュレーション」で試算

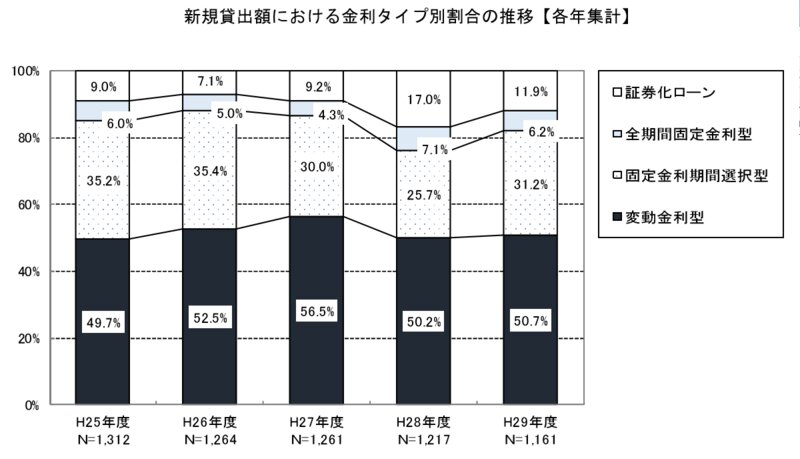

■データでは変動金利の利用が多い

では、データでは金利タイプの利用者はどうなっているのでしょう。

国土交通省「民間住宅ローンの実態に関する調査結果報告書(平成30年度)」(注・調査年度は29年)によると、新規貸出では変動金利(50.7%)の割合が最も高く、次いで固定金利期間選択型(31.2%)、証券化ローン(フラット35)(11.9%)、全期間固定金利型(6.2%)となっています。変動金利と固定金利期間選択型が増えているのがわかります。

国土交通省「民間住宅ローンの実態に関する調査結果報告書(平成30年度)」

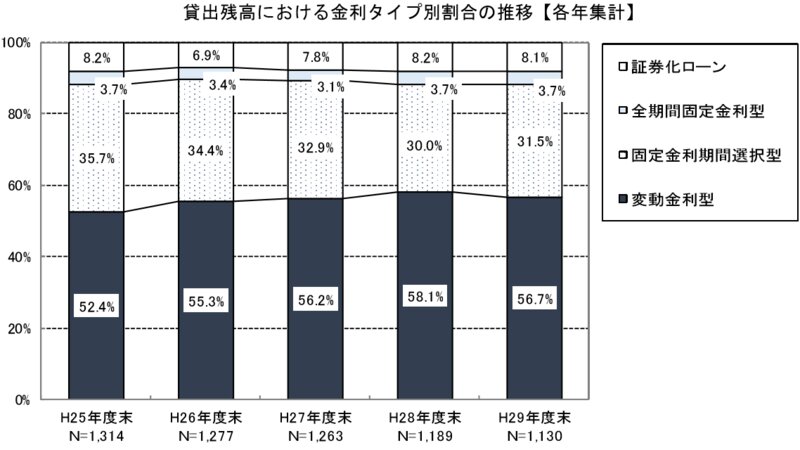

一方、平成29年の年度末時点で、住宅ローンを借りている人のうち、変動金利型(56.7%)が最も多いものの、前年度末に比べると減少しています。証券化ローン(フラット35)(8.1%)、全期間固定金利型(3.7%)は前年とほぼ変わらずで、固定金利期間選択型(31.5%)の割合は増加しています。

国土交通省「民間住宅ローンの実態に関する調査結果報告書(平成30年度)」

■もし2020年に住宅ローンを借りる(借り換える)なら?

データでは5~6割の人が、変動金利で借りている状況が見えました。住宅ローン相談でも、新規で借りる際や、借り換えに関して、金利タイプをどうすべきかという質問を受けることがあります。

前回の、<新春企画>大予想!2020年の住宅ローン金利(変動・固定)の動向は?で紹介していなかった内容ですが、お2人に伺った回答がこちらです。

小松英二氏の回答

●借りるなら?

固定金利

●理由

・固定金利、変動金利とも歴史的に極めて稀な低金利である。とりわけ、固定金利は長い時間軸で歴史的な低金利の恩恵を受けられる魅力がある。

・変動金利は、その動向を注視する必要があるなど緊張を伴うが、固定金利はその緊張から解放される。

深野康彦氏の回答

●借りるなら?

変動金利

●理由

日本銀行が政策金利を上げることは数年間は考えにくい。株価こそ上がっているが、政府の経済政策は整合性がないことから、景気回復に伴う金利の上昇は令和時代前半に期待できないから。

このようにプロでも意見が分かれるのです。

深野氏は投資的な合理性からの選択であり、小松氏は家計のリスクを抑える視点からの選択と見ることもできます。家計の状況や借入の内容にもよりますが、私も固定金利を勧めることが少なくありません。固定金利はほぼ最低水準ですから。

どちらが正しいというものではなく、もはや「流派の違い」と捉えるしかありません。この金利タイプ選びから深刻な夫婦ゲンカが勃発したケースもあります。流派の違いはいかんともしがたいようです。

■自己責任で選択を!

現在、住宅ローン金利の動きは比較的予想しやすく、リスクが取れる人には選択肢があります。しかし、「絶対」はありません。

長期の住宅ローンを変動金利で借りるのは投資に近い面もあります。変動金利は扱いが難しい金利タイプであることも踏まえつつ(いつか解説します)、慎重に検討し、自己責任で選択してください。

【関連コラム】

【緊急企画】FP5人に聞く。住宅ローン、今借りるなら固定か?変動か?(2021年)

<新春企画>大予想!2020年の住宅ローン金利(変動・固定)の動向は?

今月の住宅ローン金利情報(2020年1月)固定はアップ、変動は最低金利が低下

【参照】

FPラウンジ 住宅ローン金利情報