住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方も解説【2025年1月】

2025年1月の住宅ローンの金利推移・動向は、変動型は据え置き、10年固定は引き上げ、35年固定は据え置きとなっています。フラット35(買取型)は1.860%で前月から据え置きとなりました。変動型は基準金利が上がったとはいえ史上最低金利を維持しています。本記事では、住宅ローンの金利推移を中心に金利動向も解説します。 大手12銀行は、変動金利をいつ、どのくらい上昇させるのかをグラフ化!

住宅ローンの金利推移(変動金利、フラット35)

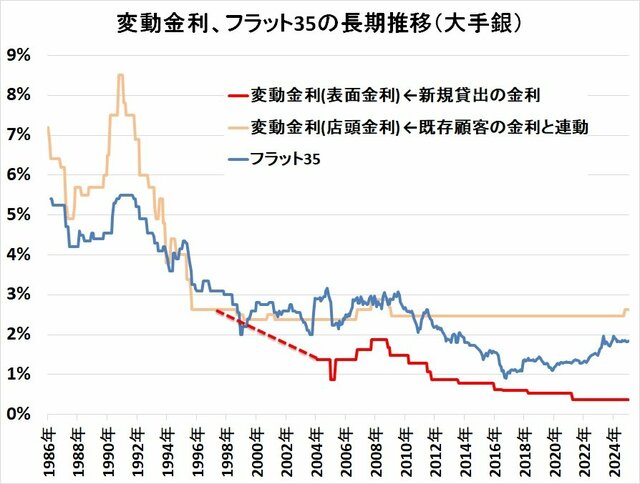

まずは住宅ローン金利の、過去約40年分の長期的推移を見てみましょう。 1990年代前半のバブル崩壊以降、住宅ローン金利はほぼ一貫して下落してきました。当時は変動金利が8.0%以上という時期もありますが、現在は0.5%を切る低金利になっています。 全期間固定金利の「フラット35(2003年以前は住宅金融公庫)」の金利もほぼ一貫して下落してきましたが、日銀による異次元金融緩和の終了に伴って、近年は上昇傾向にあります。とはいえ、長期的に見ればなお低金利といえます。 それでは、変動金利、10年固定金利、35年固定金利それぞれの金利推移や動向、最新のランキングを見ていきましょう。

住宅ローン「変動金利」推移、動向、最新のランキングは?

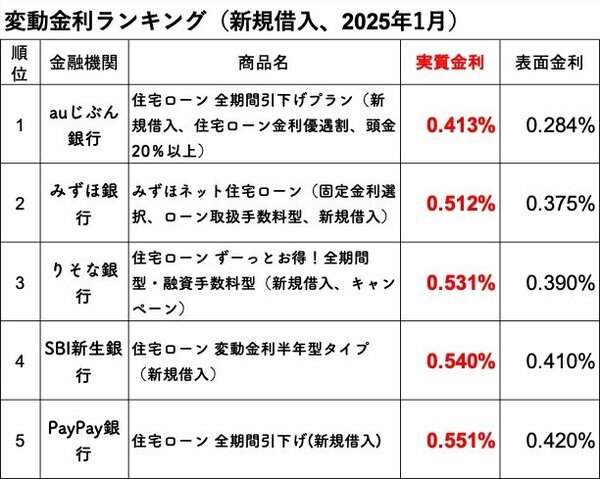

では、諸費用などを加味した「実質金利」ベースで、本当に割安な住宅ローンを見ていきましょう(表面金利が低くても、諸費用が高ければ意味がありません。両者を合計したのが実質金利です)。 最新の変動金利ランキングは以下のような結果となりました。 2025年1月の「変動金利(新規・借り換え)」の実質金利ランキングについては、auじぶん銀行がトップとなりました。 上位銀行の変動金利の推移 以下は、新規借入の上位銀行の変動金利(表面金利)推移(前月比)です。 1位、auじぶん銀行 年0.284%(前月比±0.000%)住宅ローン 全期間引下げプラン(新規借入、住宅ローン金利優遇割、頭金20%以上) 2位、みずほ銀行 年0.375%(前月比±0.000%)みずほネット住宅ローン(固定金利選択、ローン取扱手数料型、新規借入) 3位、りそな銀行 年0.390%(前月比±0.000%)住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン) 4位、SBI新生銀行 年0.410%(前月比-0.020%)住宅ローン 変動金利半年型タイプ(新規借入、頭金10%以上) 5位、PayPay銀行 年0.420%(前月比±0.000%)住宅ローン 全期間引下げ(新規借入) 2025年1月の「変動金利(新規借入)」は、調査した主要14銀行の住宅ローン金利について、SBI新生銀行が引き下げ、楽天銀行が引き上げ、ほか12行が金利を据え置きました。 変動金利はもっとも利用者が多く、金利競争の主戦場となっています。10月には基準金利が引き上げられましたが、それでも過去最低水準です。 変動金利の推移(主要銀行) 以下は、主要銀行の変動金利の推移(2018年1月~現在まで)です。 変動金利の動向:年末までに最大+0.25%を目指して上昇か 2024年7月の日銀金融政策決定会合で、ゼロ金利政策が解除され「金利のある時代」に突入することとなりました。 これを受けて、多くの銀行が預金金利を引き上げると同時に、メガバンクや地銀も短期プライムレートを引き上げ。ようやく、変動金利が0.2~0.3%台から抜け出すかに思われましたが、2024年12月には、一部の銀行で揺り戻しがありました。 今後、行き過ぎた低金利を修正する銀行もあれば、修正を行わない銀行と、二極化していくと考えています。 金利の上昇幅についてですが、7月末の利上げを契機に株式市場が大暴落をしたことから、2024年内の利上げはないものという予想通りの結果となりました。 この7月末の利上げがあったといっても、わずか0.25%です。一般的に中央銀行の金融政策は、実質政策金利がマイナスであれば金融緩和、プラスであれ金融引き締めであると判断されます。 現時点の実質政策金利を正確に計算することは難しいのですが、概算すると△2.0%前後(名目金利0.25%-消費者物価指数2.5%前後)と大幅なマイナスであることから、いまだ緩和状態だといえるでしょう。 この利上げは、景気に大きな影響を与えることはないと考えられるのですが、心理的に利上げの影響を懸念する人が少なくないので、金利の引き上げには慎重な姿勢になることも予想されます。 2024年11月、トランプ新大統領が確定したことを受け、ドル円が円安に動きましたが、その後150円前後まで戻したことから、日銀は利上げに慎重になる可能性が高まったと考えています。