「巣ごもり需要」の恩恵を受けた宅配便 EC市場拡大の中で大手3社に戦略の違いも

国土交通省の2020年度「宅配便取扱個数」や、経済産業省の2020年度「電子商取引に関する市場調査」が発表された。

物販系ネット通販は宅配と不可分の関係にあるが、2020年度における物販系ネット通販の伸びが21.7%(金額ベース)なのに対して、宅配便(トラック)の伸びは11.5%(個数ベース)だった。金額ベースと個数ベースの違いはあるが、増加率に約2倍の差がある。その理由はアマゾンをはじめ大手ネット通販会社の宅配自前化による宅配便離れと、ラストマイル事業者の多様化にある。一方、宅配便大手のヤマト運輸、佐川急便、日本郵便の3社間には伸び率に差がある。そこからは3社間の戦略の違いがみえてくる。

2020年度の物販系ネット通販は21.7%増、一方の宅配便(トラック)は11.5%で約2倍の差、大手ネット通販会社の宅配便離れは明らか

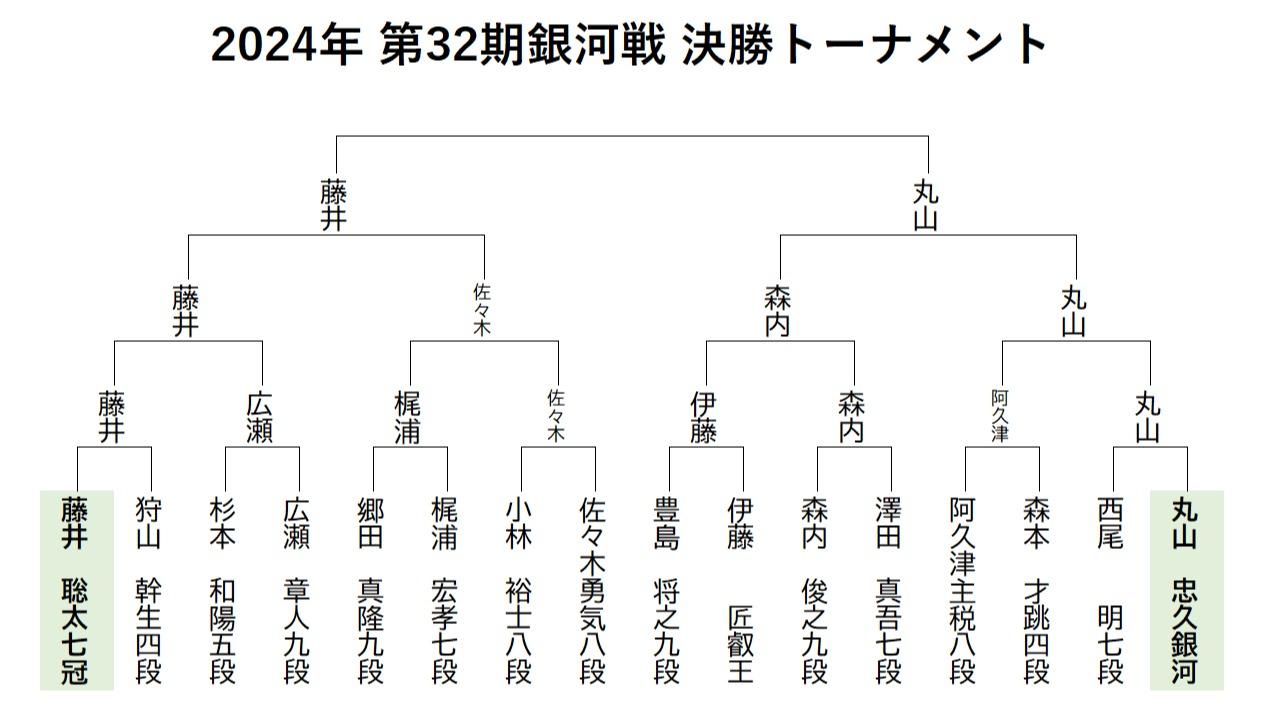

国交省の発表によると2020年度における宅配便取扱個数(トラック)は47億8494万個で、4億9431万個の増加となった。増加率は11.5%である。事業者別にみるとヤマト運輸が20億9699万個(+16.5%)、佐川急便が13億4790万個(+7.2%)、日本郵便が10億9079万個(+11.9%)である。その他の18社は3.6%減で、大手3社のシェアは94.8%になって寡占化が進んだ。

一方、経産省が発表した2020年度の消費者向け国内電子商取引(BtoC-EC)の市場規模は19兆2779億円で、前年度より830億円の減少になった(-0.43%)。僅かな減少だが「巣ごもり需要」が拡大しているのになぜ?

その理由は明らかで、物販系分野は伸びたが、サービス系分野が減少したからだ。サービス系分野では「旅行サービス」が大きな割合を占めているが、コロナ禍で大きく落ち込んだことがBtoC-EC全体の減少の主要因である。

物販系分野は21.7%増である。なかでも「生活家電、AV機器、PC・周辺機器等」、「生活雑貨、家具、インテリア」、「食品、飲料、酒類」、「衣類・服装雑貨等」などの伸びが大きい。これらの商品カテゴリーをみても「巣ごもり需要」の拡大が分かる。また、物販系のEC化率も前年度の6.76%から8.08%と、1年間で1.32ポイントも上昇した。EC化率は年ねん上昇してきたが、コロナ禍がそのトレンドを加速させた。

デジタル系分野も14.9%の伸びとなった。「巣ごもり需要」で「電子出版(電子書籍・電子雑誌)」、「有料動画配信」、「有料音楽配信」、「オンラインゲーム」が増加したからだ。

また、電子商取引では最近、ECチャネルによる個人間取引(CtoC-EC)が急速に拡大している。2020年度は推定1兆9586億円(一部はBtoBやBtoCも含まれる)で、EC全体に占める割合はまだ低いが、増加率は+12.5%だった。

それにしても宅配便(トラック)の伸び率が11.5%に対して、物販系ネット通販は21.7%である。個数ベースと金額ベースの違いはあるが約2倍の差がある。これはラストマイルを担う事業者が多様化していることを表している。とくにアマゾンが2017年からデリバリープロバイダへの委託を始めて以降は、宅配便への依存を減らしている。また、アマゾン以外の大手ネット通販会社の一部も宅配の自前化を進めている。同時に、ラストマイル市場では特定のネット通販会社の専属ではない、独立系の事業者(貨物軽自動車運送事業者を主に)も台頭してきた。

このように物販系ネット通販と宅配便の伸び率の差は、宅配チャネルの多様化が大きな要因である。

CtoC-ECの拡大が宅配便取扱個数の増加に寄与、BtoC-ECは宅配便以外の宅配チャネルへのシフトが大きく、宅配便各社の伸び率の差にも影響

2020年度の宅配便大手3社の取扱個数の特徴をみるとヤマト運輸が16.5%増、佐川急便が7.2%増、日本郵便が11.9%増であった。宅配便(トラック)全体の伸び率は11.5%なので、ヤマト運輸は全体平均より約5%高く、日本郵便が平均とほぼ同じ、佐川急便は平均よりも約4%低くなっている。これらの宅配便取扱個数にはヤマト運輸の「ネコポス」、日本郵便の「ゆうパケット」の取扱個数も含まれている。CtoC-EC市場向けのサービスメニューだ。

2020年度におけるヤマト運輸の「宅急便」取扱個数20億9699万個のうち、「ネコポス」は2億9331万個で約14%を占める。「ネコポス」の伸び率は70.0%で、それ以外の「宅急便」の伸び率10.8%よりもかなり高い。個数でも「ネコポス」以外の増加数が1億7634万個なのに、「ネコポス」は1億2072万個の増加だ。ヤマト運輸の取扱個数ではCtoC-EC分野の増加が大きい。

日本郵便の「ゆうパック」取扱個数10億9079万個のうち、「ゆうパケット」は4億9666万個で、実に45.5%を占める。伸び率も「ゆうパケット」は16.1%なので、全体の伸び率をけん引したのは明らかだ。

このようにヤマト運輸も日本郵便も増加個数のかなりの部分をCtoC-ECに負っている。それに対して佐川急便はCtoC-ECをターゲットにしたサービスメニューがない。しかも佐川急便は同じ宅配便といってもBtoBを得意としている。小口貨物のBtoBは、配達先が法人なので平日の昼間は不在率が低く、また、同じビル内に配達先が複数あるので配送効率が良く収益性が高い。営業所数も他の2社より少なくても対応できる。だが、宅配便に限らずBtoBは全体的にコロナ禍の影響を受けた。佐川急便の「飛脚宅配便」も「BtoBは回復傾向にあるものの減少、BtoCはeコマース市場の拡大を受け増加」したものの、全体としては1ケタ台の伸びにとどまった。

宅配便大手3社間の戦略の違いは、取引対象(CtoC、BtoC、BtoB)と配送システム(Many to Many、One to Many)の組み合わせによる

このようななかで各社の戦略の違いもみえてきた。宅配便といっても全部が同じではない。荷物を出す人、受け取る人といった取引に関わる対象によりCtoC(個人から個人)、BtoC(企業から個人)、BtoB(企業から企業)に分けられる。だが、物流システム面からの、Many to Many(以下はMtoM:多カ所から多カ所)、One to Many(以下はOtoM:1カ所から多カ所)という分析も必要である。

宅配便の出発点はCtoCのMtoMだった。その宅配便をカタログ通販やテレビショッピングなどが利用するようになると、物流センターから多数の個人に発送するBtoCのOtoMの荷物が増加した。さらにネット通販会社も宅配便を利用するようになって取扱個数が急速に増えてきた。最近、大手ネット通販会社が進めている宅配の自前化は、完全な形ではないが基本的にはOtoMを指向している。なお、MtoM、OtoMでは厳密には幹線輸送との組み合わせも複雑に絡むがここでは省略する。

宅配便各社の、取引当事者間の関係と集荷配送のシステムの組み合わせ方を、拠点整備やネットワーク構築の設備投資、サービスメニューや営業展開、資本・業務提携などから分析すると戦略の違いがみえてくる。

ヤマト運輸はBtoC(OtoM)が多かったが、ネット通販の宅配便離れに対応して「ネコポス」でCtoCのMtoMを増やしてきた。ヤフーとの提携ではフルフィルメントサービスと一体化して再びBtoC(OtoM)の拡大を狙っているようだ。180サイズと200サイズの大型荷物もレギュラーメニューに加えた。また、配達効率の向上ではEAZYやピックアップポイントの多様化を進めている。さらにBtoBではサプライチェーンの川中向けにミドルマイルネットワークを構築している。

佐川急便は、グループ全体として今後は企業間の一般貨物の取り扱いに力を入れていく方針のようにみえる(国際物流も含めて)。宅配便ではBtoBの小口貨物をベースに設備投資や営業を展開し、その事業インフラに乗ってくるBtoC(OtoM)は取り扱う、といった方向性を指向しているものと思われる。

日本郵便が得意とする宅配市場は他の2社と比較するとCtoC(MtoM)である。日本郵便はこの間CtoC-ECで取扱個数を増やしてきた。楽天との資本提携ではBtoC(OtoM)の拡大を狙っているようだが、まだ、具体的な形はみえてこない。

このようにBtoC-ECやCtoC-EC市場が拡大する中で、大手ネット通販会社の物流戦略やラストマイル事業者の多様化とあわせて、宅配便大手3社の戦略の違いも進んでいる。