英中銀、2024年の利下げ転換巡り市場とのミゾ深まる(下)

英中銀のベイリー総裁はリセッション懸念が強まる中、景気支援の早期利下げを否定。金融政策金利を巡り、中銀に対する信頼性が失われる恐れが高まっている。日本の過度な円安政策も日銀の信頼性を損なう恐れがある。

イングランド銀行(英中央銀行、BOE)の金利据え置きは前回9月会合に続き、2会合連続となっている。前回会合でBOEの利上げサイクルは2021年12月から今年8月までの14会合連続で止まったが、現行の5・25%の金利水準は依然、2008年2月以来15年半ぶりの高水準となっている。

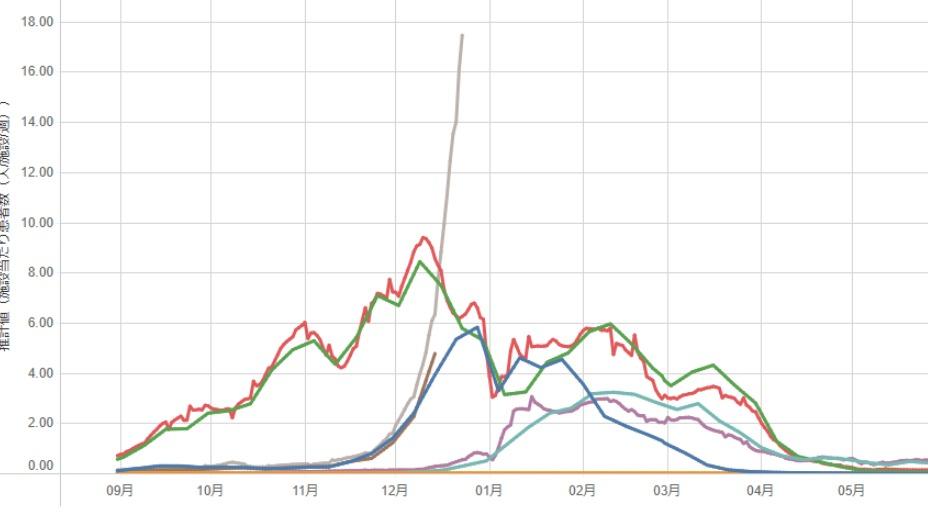

しかし、BOEによる過去の累積的な利上げサイクルにもかかわらず、最近のインフレ水準は9月時点で前年比6・1%上昇と、米国の同3・7%上昇やユーロ圏の同2・9%上昇と比較して、低下ペースが遅れている。

このため、市場ではBOEはインフレ率が物価目標(2%上昇)を超える状態を容認すると感じ始めている。また、英国のインフレ率は2025年まで物価目標に収束しない見通しのため、政策金利は今後、長期にわたり、据え置かれると予想している。世界の政策金利は長期的に4・5-5・5%上昇のレンジで落ち着くと見られているが、英国はレンジの上限近くとなると予想されている。

こうしたインフレ高止まりは、BOEのインフレ上昇容認、裏を返せば、金利の高止まり容認とも受け取られかねず、市場とのミゾを深め、市場のBOEに対する信頼性を損なう恐れがある。中銀への信頼性や信用が失われれば、金融政策は市場に浸透せず、狙い通りにインフレ抑制が進まないことを意味する。

翻って、日銀の現在のマイナス金利政策は過度な円安、そして輸入物価の急騰を引き起こし、食品や家畜用飼料、建設資材、ガソリンなど生活必需品の高騰を招き、消費者を物価高の苦境に追いやっている。

しかし、日本の政府と日銀は円安に誘導すれば、大企業の輸出競争力が高まり、輸出で稼いだドルを本国に送金し、円に交換すれば売り上げ金額は異様に膨らみ、その結果、企業の内部留保が膨れ上がるため、それを原資に賃金が引き上げられれば、消費拡大につながり、景気拡大とデフレ脱却が進むというストーリーを思い描いている。

だが、その想定通りに実現しなければ絵に描いた餅となり、政府や日銀への信頼性が一気に崩れかねない。

2012年末のアベノミクスの登場で、ドル円相場はそれまでの1ドル=70円台の超円高(2011年10月31日に75.32円の過去最大の円高を記録)から円安時代に方向転換したが、経済予測精度が高いことで定評がある、小林真一郎氏(三菱UFJリサーチ&コンサルティング主席研究員)は当時、参議院事務局が発行している「経済のプリズム」(2013年4月号)で、「円安で景気は回復するのか?」という論文を発表。

その中で、同氏は、「円安が景気に及ぼすメリットとして、外国人観光客が増えることが挙げられるが、金額はそれほど多くはない。また、外貨建て配当金の円換算額が増加するが、それが設備投資などに使われなければ景気への影響はない。

さらに、輸出企業の業績が好転することで、下請け企業などへの値下げ圧力がなくなる可能性がある。この場合、企業マインドの改善につながるが、値上げを認めてもらえなければ実態面では何も変わらない。このように、円安が進んでも、日本経済は徐々にメリットを享受できなくなりつつあることがわかる」と結論付けている。

現在の1ドル=150円超の円安は、1ドル=75円台の円高当時から10年超で実に1ドル当たり75円も円の価値がクラッシュしたことになる。IMF(国際通貨基金)の最新データによると、2023年の円のドルに対する購買力平価の為替レートは1ドル=90・6円、それと比べても円は65%割安。

円安がどれほど経済に大きな影響を与えるかを理解するにはドル・円の外為取引を見ると分かりやすいかも知れない。ドル・円の全世界の1日の出来高は約1兆ドル(日本市場では約500億ドル)なので、仮に相場が1ドルに対し、2円動けば、単純計算で瞬間的だが、2兆円の損得が生じる。過度な円安が食品や資材、石油などの輸入コスト高となって消費者を苦しめている。

ちなみに、日本の2022年度の貿易収支は原油高に加え、過度な円安により、21兆7285億円の赤字となった。2023年度も15兆円規模の赤字が予想されている。貿易赤字(輸入超過)はGDP伸び率の押し下げ要因、つまり、景気を悪化させる。政府のリフレーション(有効需要を創出してデフレから脱却しつつ、景気を回復させ、緩やかな安定したインフレの状態を目指すマクロ経済)政策は危うくなる可能性がある。

■物価目標の引き上げ観測

話はBOEに戻り、米経済通信社ブルームバーグのトム・リース記者は11月1日付で、「BOEのベイリー総裁ら幹部はインフレ率を前年比2%上昇に戻すという決意を改めて表明している一方で、インフレ率がしばらく高止まりする可能性が高いことを認めるため、現在の物価目標(2%上昇)を微調整(引き上げ)するかどうかについての議論が高まっている」と指摘している。

米大手行バンク・オブ・アメリカの英国駐在のエコノミスト、ロバート・ウッド氏もブルームバーグの11月1日付の記事で、「さまざまな調査や市場価格の動きを見ると、英国は他の主要国とは異なり、投資家はBOEが中期的に物価目標を達成すると期待していないことを示唆している」とした。

その上で、同氏は、「市場では英国のインフレ率が将来、平均的に物価目標を上回ると予想している。その理由の一つは、BOEが他の中銀よりもインフレ許容度が高いと考えているためだ」と述べている。また、同氏は、「これは物価目標を掲げる中銀に対する(市場の)挑戦だと我々は考えている」と言い切る。

米資産運用大手BNYメロン・インベストメント・マネジメントの主席エコノミスト、シャミック・ダール氏も11月2日、顧客向けリポートで、将来のインフレ期待を測るのに使われる5年物インフレスワップレートが上昇傾向にあり、インフレ期待が上昇していることを指摘。

その上で、同氏は、「これは投資家がすでにBOEの2%上昇の物価目標の達成に疑問を持ち始めていることを示している。BOEは長期にわたって時間をかければ、2%上昇の物価目標を達成できるとBOEを信頼することができますか?と市場は考え始めている」と指摘、また、同氏は、「中銀が物価目標を上回るインフレ上昇を容認する可能性がある」と述べている。(了)