「過去分も遡って申請できる」 知っておきたい確定申告のチェックポイント

この時期になると、耳にする機会がある確定申告。

会社勤めだと、なかなか自分には関係のないものだと思いがちです。

すべての人が対象のわけではありませんが、自営業ではなく会社勤めの方でも、確定申告をすることで所得に対して多く納めていた税金が戻ってくる場合もあります。

少しでもお金が戻ってくるのであれば、やらないともったいないですよね。

そして、実はこの”税金が戻ってくる”申告であれば、確定申告期間に限らず申告をすることができるのです。

◎確定申告って?

確定申告というのは、1年間の所得から納めるべき所得税を計算し、申告して決まった税金を納めるまでの一連の流れのことを言います。

自営業など個人事業主として収入を得ている人は確定申告をしないと税金が決まらないので必ずしないといけないのですが、会社勤めの場合、基本的に会社が年末調整で同様の作業をやってくれており、年末調整の後のお給料で税金の還付(所得に対して多く納めていた分の税金が戻ってくること)があるので、確定申告をする必要はありません。

では、会社勤めでも確定申告が必要な人はどんな人なのでしょうか。

◎確定申告が必要な人は?

会社員でも確定申告が必要な人は、

・給与収入が2,000万円を超えている人

・お給料以外の副業の所得が20万円を超えている人

・2か所以上の会社からお給料をもらっている人

・退職後再就職しておらず、前の勤め先で年末調整をしてもらっていない人

・住宅ローン控除を始めて受ける人(2年目以降は年末調整で対応可能)

・医療費控除・セルフメディケーション税制を受ける人

・ふるさと納税で6か所以上の自治体に寄付をした人

などがあげられます。

上から3つは確定申告を“しなければならない”人で、下から4つは確定申告をすると“税金が戻ってくる可能性がある”人と覚えてください。

そのほか、

・年末調整の際に提出し忘れた保険などの控除証明書がある人

・ふるさと納税のワンストップ特例制度を利用しようとして申請を忘れた人

…なども、確定申告をすることで還付を受けることができます。また、配偶者や子供など家族分の国民年金や国民健康保険を支払っているのであれば、そちらも確定申告(年末調整)をする際に控除書類の一つとして利用することも。

◎確定申告っていつから?

確定申告の期間は、基本的には毎年2月16日~3月15日の1か月間。この日程が土日祝などにかぶった場合は平日に日程がずれるため、今年の確定申告の期間は令和2年2月17日(月)から同年3月16日(月)となっています。

確定申告をしなければならない人は、この期間内に必ず確定申告をする必要があります。

しかし、これはあくまで確定申告をしなければならない人の期限であり、会社員として給与収入のみの人の場合、基本的に多くの人が確定申告をすると“税金が戻ってくる可能性がある”人に当てはまります。

そして、この納めすぎた税金を返してもらう「還付申告」であれば、確定申告の期間は関係ないのです。

◎税金が戻ってくる“還付申告”なら1年中いつでも、過去5年間分申告OK

収入が会社員としてのお給料のみで、納めすぎていた税金が戻ってくる還付申告は、確定申告の期間を気にすることはありません。

医療費控除やふるさと納税、保険料控除などの申告は、この2月中旬から3月中旬という期間に関係なく、確定申告をする年の翌年の1月1日から5年間、つまり、昨年分の場合、今年の1月1日から令和6年12月31日の5年間、いつでも申告をすることができます。

過去の資料さえあれば、5年間分いつでも申告ができるということは、意外と知られていません。

◎医療費控除とセルフメディケーション税制(特定の医薬品購入額の所得控除制度)

ここで医療費控除と、医療費控除の特例の制度であるセルフメディケーション税制(特定の医薬品購入額の所得控除制度)

について少し詳しくお話ししていきます。

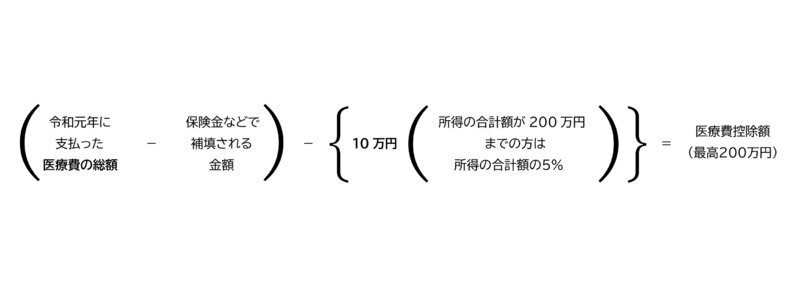

まず、医療費控除とは、基本的には1年間で支払った医療費が10万円を超えた場合、その超えた金額が所得から控除されるというもの。

ただし、会社で発行された源泉徴収票の給与所得控除後の金額が200万円未満の人は、その金額の5%を超えた金額が所得から控除されます。

10万円を超える金額というと、1年でそこまでの医療費の支払いはないという人も多いかと思いますが、この医療費には、一般的に高額となる歯列矯正の費用(念のため領収書のほか診断書などももらっておきましょう。)や通院のための電車・バスなどの交通費も対象となり、生計を一にする家族(同じお財布で暮らしている配偶者や子供)の分の医療費もまとめて申告をすることができます。

それでも、なかなか10万円以上の医療費を使う機会がないという人もいることでしょう。

そこでぜひチェックしてほしいのが、セルフメディケーション税制です。

セルフメディケーション税制とは、健康診断やインフルエンザ等の予防接種を受けている人が、1年で購入した対象品の医薬品が1万2千円を超えた場合、8万8千円まではその超えた金額が所得から控除されるというもの。

対象の薬は、花粉症の症状があるときに飲むアレグラFX、胃痛薬のガスター10やパンシロンキュアa、肩こりなどの鎮痛薬のサロンパスEXやパテックス フェルビナスターAシップ、解熱鎮痛剤の''イブ''やロキソニンSなど、みなさんが使う可能性も高い一般的な薬が2000品目近く対象となっています。

対象薬は厚生労働省のホームページから確認することもできますが、薬局やドラッグストアではセルフメディケーション税制のマークを目印にするといいでしょう。

購入時のレシート自体は確定申告の際に提出する必要はありませんが、明細を作成する際には必要ですし、万が一税務署からの確認を求められた時に備えて5年間は自宅で保管しておくようにしてください。

セルフメディケーション税制は、「自分自身の健康に責任を持ち、軽度な身体の不調は自分で手当すること」を目的としているため、病院にかからずに、市販の薬で「自発的な健康管理」を実施した人が対象となります。

その為、医療費とセルフメディケーション税制は併用することができません。

また、2017年1月1日から2021年12月31日までの期間限定の制度です。医療費は10万円を超えるのが難しくても、セルフメディケーション税制の対象の薬の購入金額が1万2千円であれば、意外とあっという間に超えられる可能性も。せっかくなら今年1年、薬を購入する際は対象の薬を買うように心がけてみましょう。

そして、この医療費控除とセルフメディケーション税制の申告も、確定申告をする必要がない人の場合、それだけの申告であれば還付申告にあたるため、申告できる期間は5年間です。

昨年より前の分の領収書や健康保険組合などから送られてくる医療費のお知らせなどがあり、申告の際に必要な明細書を作成することができるのであれば、確定申告書を作成できます。

今回のポイントは、納めすぎた税金が戻ってくる還付申告であれば、確定申告の期間に限らず、5年間の間ならいつでもOKということ。場合によっては数万円が戻ってくることもあります。

3月15日までと思うとあっという間ですが、過去やり忘れていた分も含めて、あきらめずに自分が落ち着いたタイミングで申告をするようにしましょう。

具体的な必要書類や申告書の作り方は、また確定申告が始まったタイミングでお話ししたいと思います。