「炭鉱のカナリア」に異変、安全資産としての金価格

今年の金市場においては、「金は安全資産としての役割を終えたのではないか?」との議論が一種のブームになっていた。

トランプ米政権の「アメリカ・ファースト」と称される通商政策は世界経済に大きな不確実性をもたらしたが、こうした中でも金価格は一向に上昇せず、寧ろ投資家は金を売却する傾向を強めたことで、金の安全資産性が疑問視されたのである。貿易戦争が勃発しても金が買われず、逆にドルが買われたということは、アメリカ一人勝ちの世界にあって、投資家がドルを新たな安全資産として認識し、伝統ある安全資産としての金の時代が歴史的役割を終えた可能性を示唆していた。

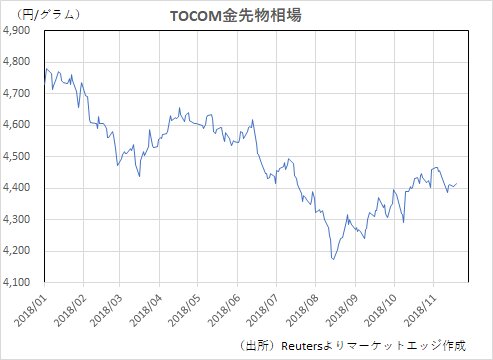

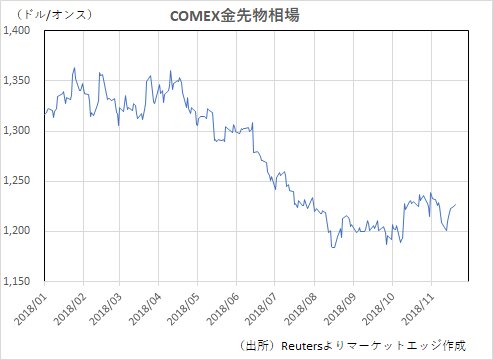

しかし、10月に米国発で世界の株式市場、更には金融市場が動揺を見せると、金市場に対して投機マネーの流入が再開され、代わってドルの上値が重くなり始めている。まだ金価格の値位置は決して高いとは言えないが、COMEX金先物価格は8月16日の1オンス=1,167.10ドルをボトムに10月上旬にかけては1,200ドルの節目水準で揉み合う展開が続いていたが、10月26日には一時1,246.00ドルまで上昇し、7月13日以来の高値を更新している。金の輝きが強まり始めていることは間違いない。

象徴的なのが、株式市場で取引されている金上場投資信託(ETF)の投資残高である。金ETFは投機資金の流出入に応じて金保有高を調整するが、今年は5月から9月まで5か月連続で金ETFを売り越していた米国人投資家が、10月には半年ぶりに買い越しに転じたのである。これまで、いくら貿易戦争が深刻化しても、国際政治環境が不安定化しても一向に関心を持たれなかった金に、投機マネーが流入し始めている。

10月に米国人投資家が購入した金ETFは僅か12.4トンであり、過去5か月の累計で149.4トン売却されていたことを考慮すれば、誤差の範囲内と言えるかもしれない。しかし、金価格が上昇傾向を見せ、金ETF市場に対する資金が流入し始めていることは、投資家がこれまで楽観視していた株式市場、そして実体経済環境にリスクの芽を見始めていることを示している。

金価格の変動要因は多岐にわたるため、一概に金価格が上昇したら株式市場が危険とは言い切れない。例えば、2008年の世界同時金融危機の時は株価急落に先行して金価格が急伸していたが、2016年や17年は株式相場と金相場が歩調を合わせて上昇している。

ただ、11月16日には米連邦準備制度理事会(FRB)のクラリダ副議長が政策金利について「中立水準に留まることは理にかなっている」との認識を示すなど、これまで中立金利を上回ることを前提としていた米金融政策環境にも変化の兆候が見受けられることは確かである。

これまでは、貿易戦争が勃発していると言っても米実体経済は堅調であり、金融政策も引き締め的なスタンスを維持できて来たことが、株高・ドル高を促し、配当も金利も生まない金を保有する必要性は一貫して低下していた。しかし、いよいよ貿易戦争が実体経済に影響を及ぼし、それが米金融政策の利上げ打ち止め論にまで発展するのであれば、株式相場が上昇を続けるのは難しくなり、ドルの上昇地合にもブレーキが掛かる可能性が浮上する。

まだ現在の金価格は実体経済減速、米利上げサイクル終結が前倒しされる「可能性」を示唆するレベルに留まっているが、ここから金価格が更に本格的に上昇し始めれば、それはもはや米経済が利上げに耐えられなくなるリスクを示すことになる。

冒頭で「金は安全資産としての役割を終えたのではないか?」との議論を紹介したが、これまで貿易戦争でも金価格が上昇しなかったのは安全資産に対する投資ニーズを高めるレベルの危機とは評価されていなかっただけである。本当に安全資産が必要とされれば金価格は上昇することになる。金の安全資産としての役割は終わっておらず、金価格が「炭鉱のカナリア」として危機発生を警告し始めていることには注意したい。