元気だった人の突然のサヨナラ、不安に備えるにはやはり「保険」?

◆保険は「助け合い」が基本の仕組み

まだ66歳と亡くなるには早すぎ、これからも活躍が期待された大杉漣さんが急性心不全で帰らぬ人となったのは、ショッキングなニュースでした。働き盛りの多くの人が、「自分や家族にも降りかかりかねない想定外のリスク」と不安を感じたことと思います。「もしもに備え、もう少し保険に入っておかなければ」と考えた人も多いかもしれません。

とはいえ、わが家に合った保険に適切な保険金額で入らなければ、家計にとって本当の安心にならず、逆に問題です。保険への入りすぎは余分な保険料支出を増やすことになり、家計から貯蓄するゆとりを奪うからです。

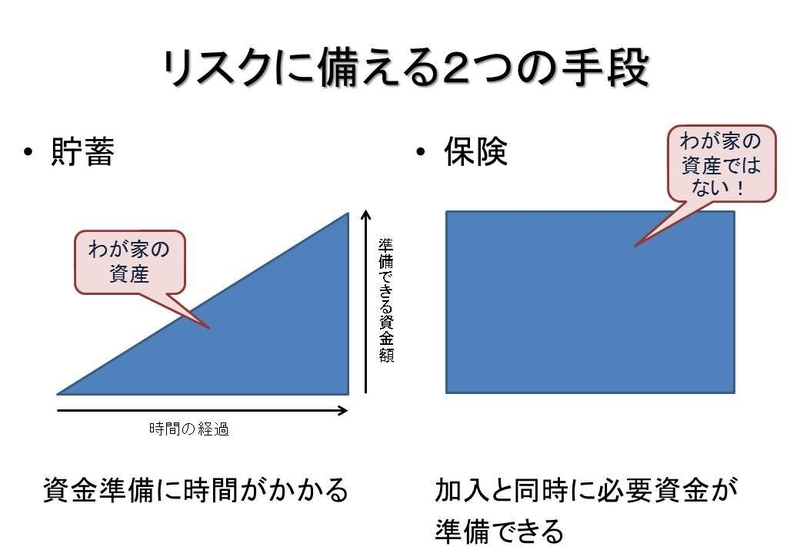

将来の不安には、「保険」と「貯蓄」の両方で備えるのがよいと心得ておきましょう。

「保険」の最大のメリットは、加入手続きが整って保険会社の責任が開始されれば、たとえ1回しか保険料を支払っていなかったとしても、契約した保険金額の備えが確保できることにあります。たとえば、死亡保険金額1000万円の契約に加入した人が、まだ数回しか保険料を払ってないうちに不幸に見舞われてしまった場合でも、契約どおり受取人である家族に1000万円が支払われるということです。

一方、自己資金、つまり「貯蓄」で備えたい金額の資金を準備しようとすれば、それなりの長い時間がかかってしまいます。1000万円備えたい場合に、なるべく早く1000万円を貯めようとしても、そう簡単ではありません。

貯蓄では間に合わない備えがすぐに確保できる、それが保険の最大のメリットです。

けれども、保険契約に支払う保険料は、わが家のリスクのためだけに使われるのではありません。加入者全体の「助け合い」で運営されるのが「保険」と名のつくものの基本的な仕組み。何事もなく無事に過ごすことができれば(その可能性のほうが確率的には高いもの)、同じ保険に加入している誰かを助けるために保険料を払い続けることになります。

わが家にもしものことが起こって、保険金で助けられる可能性はゼロではありません。だからこそ、その「もしも」のために保険の助け合いの仕組みを利用することが、家計を守るためには必要。

とはいえ、貯蓄する余裕もなければ、わが家の将来設計に痛手となります。確実にわが家の家計に残る「貯蓄」の役割にも目を向けなければいけません。

◆「死亡保障」が要るケース、要らないケース

「死亡保障」にテーマを絞って話を進めますが、「死亡」を保障する保険は、保険の対象となっている人(被保険者)が亡くなった時に「受取人」となっている家族に保険金が支払われる保険です。それゆえ、経済的な支えを必要としている家族がいるかどうかで、要・不要を判断します。

子どもがいるご家庭は、子どもが社会人になって自活できる時期がくるまでの間、欠かせない保障と言えます。子どもの年齢が低く、また子どもの数が多いケースほど、しっかり備えておきたい保障です。

一方、死亡保険金を残さなければならない相手や理由がないなら、入る必要がない保険ということになります。親や兄弟姉妹に経済的な支援をしているわけではないシングル、子どもがおらずそれぞれが自活できるだけの収入がある共働き夫婦などがそうです。

いずれ結婚するから、そのうち子どもができるからと早めに加入しておくケースが見受けられますが、いま必要のない保険に保険料を支払うのは、ムダな支出となって家計によくありません。貯蓄しておくほうがあとで何にでも使え、将来設計に役立ちます。

子どもがいるご家庭も、子どもの成長とともに親の経済的責任は軽くなっていきます。子どもの独立の時期が見えているというケースでは、死亡保障を増やすことはお勧めできません。むしろ加入時の保障額のままでは入りすぎになるので、時間の経過とともに保障額を減額し、老後資金作りにお金を振り当てるほうが合理的です。

ただし、保険は相続対策にも活用できますから、ケースによっては死亡保障を継続したほうがいい場合もあります。

◆すでに備わっている保障を確認しよう

「死亡保障」の備えすぎを防ぐには、すでに備わっている保障を見落とさないことが大事です。死亡保障の場合、公的年金制度による「遺族年金(遺族基礎年金、遺族厚生年金)」がそれに当たります。これらについては、別の機会に詳しく解説したいと思います。

また、勤め先からの死亡退職金や弔慰金がどれくらい支給されるのか、機会があれば確認しておくとよいでしょう。福利厚生として遺児育英金の制度がある企業もあるので、勤め先にどんな制度があるのか知っておくと安心です。

そして、すでに加入している保険の内容を一度洗い出しておくことをお勧めします。保険会社や保険代理店をとおして加入した保険以外にも、勤め先をとおして加入したグループ保険や、生協をとおして加入した共済など、複数の契約を結んでいるご家庭も少なくありません。それらを合計すると、思っていたより保障額が多いことも考えられます。

さまざまな特約が付いている保険に加入している場合、特約の保障内容をよく確認する必要があります。

たとえば、「三大疾病保障特約」という、がん・急性心筋梗塞・脳卒中になって所定の要件を満たせば保険金が受け取れる特約は、同額の死亡保障を兼ねているのが一般的です。その他「介護保障特約」などにも死亡保障を兼ねているものがあります。

ひとつひとつの保険金額は大きくなくても、積み重ねれば意外に大きな金額になることもあるので、どんな場合にいくらの保険金が受け取れるのか、きちんと把握しておくことが大切です。