物価は原油価格に左右されやすいという事例

米労働省が13日に発表した今年2月の米国の消費者物価指数(CPI)は、季節調整済みで前月比0.2%の上昇となった。上昇率は前月の0.5%から鈍化したが、市場予測と一致した。前年同月比では2.2%の上昇となった。ガソリンや燃料価格の下落でエネルギー価格は前月比0.1%上昇にとどまった。食品価格は横ばい。全体から食品とエネルギーを除いたコア指数は前月比で0.2%、前年同月比では1.8%上昇した(日経新聞電子版の記事より引用)。

市場ではFRBによる年3回以上の利上げ観測も燻っており、その観測が今回のCPIの伸び率鈍化を受けてやや後退した。

日銀の物価目標は消費者物価指数(除く生鮮)であるが、FRBの物価目標はPCEデフレーターであり、消費者物価指数ではない。それでも物価の指標としてCPIはFRBも当然ながら参考にしている。

日本の消費者物価指数のコア指数は生鮮食料品を除いたものであるが、米国のコア指数は全体から食品とエネルギーを除いたものである。つまり日本のコア指数にはエネルギーが含まれている。それも除いたものはコアコア指数と呼ばれている。それだけ物価にはエネルギー価格の影響が大きいといえる。

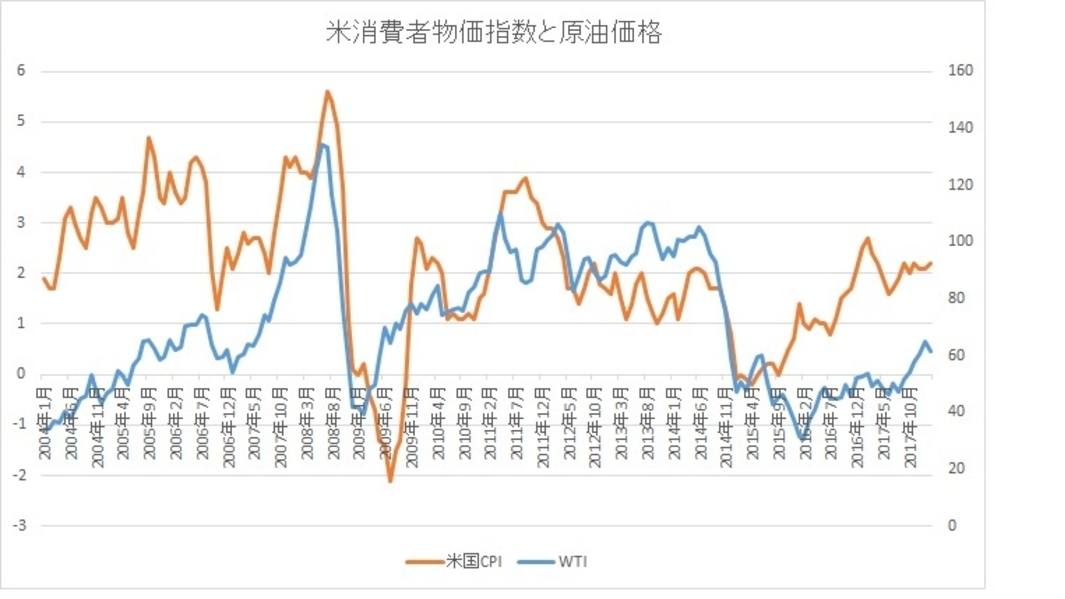

そこで手元にある米国の消費者物価指数(食品とエネルギーを含む全体)と原油先物のグラフを作ってみた。

エネルギーを含む消費者物価指数は原油価格の影響を受けやすいことは、2008年から2009年にかけてWTIが急騰後、急落した際の動きに米国の消費者物価指数が連動していたことからも明らかで、これは日本の消費者物価指数(除く生鮮)もほとんど同じような動きとなっていた。

さらに2014年10月あたりからはWTIの下落によって、米消費者物価指数も前年比が落ち込み、2015年1月には一時前年比でマイナスとなっていた。当然ながら日本の消費者物価指数もこの原油価格の落ち込みに影響を受けて、2015年2月のコアCPIはゼロ%となっていた。

日銀は2014年10月31日に量的・質的緩和の拡大を決定した。これは日本のコアCPIが2014年4月に前年比プラス1.5%をつけたあと、上昇幅が縮小してきたことで、サプライズ的に追加緩和策を実施したといえる。

実はこの決定の少し前の10月4日の講演で、黒田総裁はコアCPIについて、しばらく1%台で推移した後、2%に向けて上昇するとの見通しを示し、1%を割り込むのではないかとの市場の見方を一蹴していた。しかし、それが難しくなる可能性が出てきたことで、追加緩和を決定した可能性がある。

とはいっても原油価格の下落を日銀の金融政策で止めることはできない。このため、サプライズ緩和による円安効果を狙った可能性があったが、すでに円安に向かうエネルギーもそれほど蓄積されておらず、円安も一時的なものとなった。そうなると日銀の金融政策が物価に波及する経路がなくなることで、日本のコアCPIは再びマイナスに落ち込むことになった。いったい日銀の異次元緩和とは何であったのであろうか。