贈与のキホン…生活費や教育費、離婚による慰謝料・財産分与は非課税財産【相続専門税理士が解説】

人生において、祖父母や両親等から贈与を受ける機会はそう滅多にありません。相続税の節税対策は何よりも相続税を減らすことにあります。その肝となるのが生前贈与です。生前贈与を成功させるためには、贈与のキホンを押さえる必要があります。贈与契約の種類や贈与税の非課税財産などについて相続専門税理士の岸田康雄氏がやさしく解説していきます。 【早見表】年金に頼らず「夫婦で100歳まで生きる」ための貯蓄額

贈与=「財産を無償であげます!」→「もらいます!」

贈与とは、当事者の一方が、ある財産を無償で相手方に与える意思を表示し、相手方がそれを受諾することをいいます。 たとえば、子どもの住宅購入に際して、親が子どもに住宅取得資金の一部を与えることは、親から子どもへの贈与となります。 また、子どもの住宅ローンを親が代わって返済することも、親から子どもへの贈与になります。 贈与の意思表示は、口頭と書面のどちらでもかまいません。ただし、贈与財産の取得日となるのは、書面による贈与の場合は、契約で決めた期日であるのに対して、口頭による贈与の場合は、贈与財産の現実の引渡しがあった日です。 税務上は、贈与の内容と事実を明確にしておくほうがよいため、書面による贈与を行うべきだといわれます。

贈与契約は4種類

贈与契約には、「単純贈与」「定期贈与」「負担付贈与」「死因贈与」の4種類があります。 「定期贈与」とは、たとえば、毎年110万円を10年間贈与する場合のように、一定期間に一定の金額を与えることをいいます。 「負担付贈与」とは、財産を贈与するとともに、受贈者に一定の債務を負わせることです。たとえば、「土地を与えるが、同時に1,000万円の住宅ローンも引き受ける」といった契約です。 「死因贈与」とは、贈与者の死亡時に有効となる贈与をいいます。たとえば、「自分が死んだら土地をあげる」といった契約です。 これは受贈者の承諾が必要となる点において、遺言による遺贈とは異なります。

「住所」がどこにあるかで財産の範囲が変わる

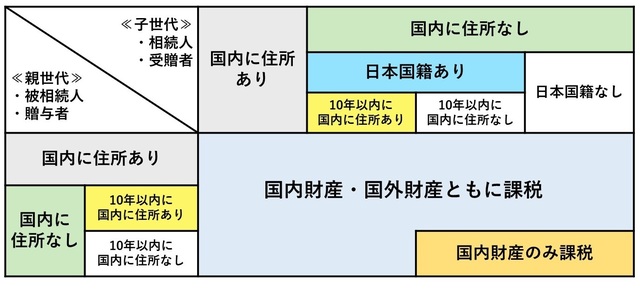

贈与税は、相続税の納付を免れる行為を防ぐために設けられています。贈与税がなければ、生前に財産を贈与することによって、相続税が課される財産を減らしてしまうことができるからです。 贈与税の納税義務者となるのは、原則として、贈与によって財産を取得した個人です。受贈者が株式会社などの法人の場合は、法人税が課されます。 ここで、贈与税を納税すべきかどうか判定するために必ず確認しておきたいのが「住所」です。贈与で財産を取得したときの住所によって、贈与税にかかる財産の範囲が変わるからです。贈与者と受贈者の住所の両方を確認する必要があります。 図表をご覧ください。 原則は、住所が国内であっても国外であっても、すべての財産に贈与税がかかります。 しかし、贈与者と受遺者の双方が贈与前10年を超えて国内に住所がないようなケースでは、例外的に日本国内の財産にしか贈与税はかかりません。 法律上の正確な表現でいうと、国内に住所がある場合、居住無制限納税義務者と居住制限納税義務者に分けられ、国内に住所がない場合、非居住無制限納税義務者と非居住制限納税義務者に分けられます。