「9月から米利下げ」で《ドル安・円高》になる?過去の事例から検証【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

チーフマーケットストラテジスト・市川雅浩氏(三井住友DSアセットマネジメント株式会社)が解説します。

●FRBの利下げ開始後に、日米金利差とドル円はどう推移するか、直近6回の利下げケースを検証。 ●過去、国際通貨合意や日銀の金融政策などの影響で米利下げ後必ずしもドル安・円高にならず。 ●今回は米利下げでドル安・円高の可能性が高いが利下げ後の予期せぬイベントの発生に要注意。

FRBの利下げ開始後に、日米金利差とドル円はどう推移するか、直近6回の利下げケースを検証

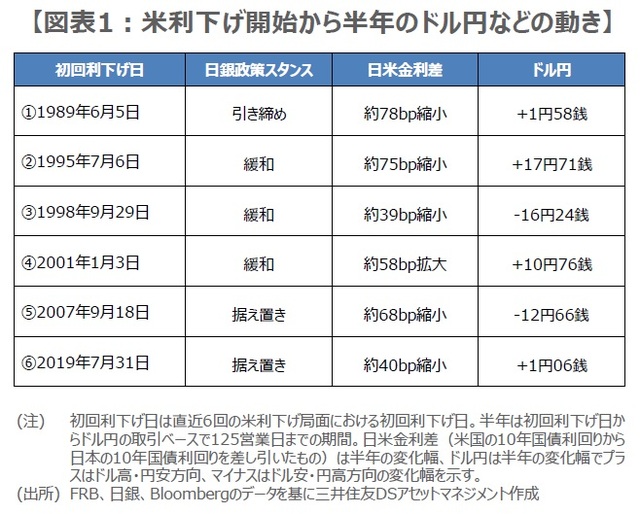

市場では、米連邦準備制度理事会(FRB)が9月17日、18日に開催される米連邦公開市場委員会(FOMC)で、利下げに踏み切るとの見方が優勢です。一般に、米国で利下げが行われると長期金利が低下し、ドル安につながると考えられていますが、今回のレポートでは、実際にそのような反応になるのか、過去の事例を検証し、米利下げ開始後の日米金利差とドル円相場の動きを考察します。 具体的には、米国で過去、利下げが開始された時点を基準に、その後半年間における日米金利差とドル円レートの変化幅を確認します。過去の利下げ時期は、(1)1989年6月、(2)1995年7月、(3)1998年9月、(4)2001年1月、(5)2007年9月、(6)2019年7月、の直近6回を対象とします。半年間はドル円の取引ベースで125営業日とし、日米金利差は米国の10年国債利回りから日本の10年国債利回りを差し引いたものとします。

過去、国際通貨合意や日銀の金融政策などの影響で米利下げ後必ずしもドル安・円高にならず

まず、(1)で日米金利差は約78ベーシスポイント(bp、1bp=0.01%)「縮小」、ドル円は1円58銭ほど小幅に「ドル高・円安」に振れました(図表1)。背景には、利下げ後の米国株の底堅さや、本邦機関投資家の外債投資などが、ドルを支えた面もあると思われます(図表2)。次に、(2)で日米金利差は約75bp「縮小」、ドル円は17円71銭ほど「ドル高・円安」に振れました。これはドルに関する国際合意が主因と推測されます。 (3)では日米金利差が約39bp「縮小」、ドル円は16円24銭ほど「ドル安・円高」に振れましたが、当時の円高は、ロシアの通貨危機などによるリスク回避的な動きによるものと考えられます。また、(4)で日米金利差は約58bp「拡大」、ドル円は10円76銭ほど「ドル高・円安」に振れましたが、こちらは2001年3月19日に導入された日銀の量的緩和政策によるところが大きいと思われます。

【関連記事】

- 「9月から米利下げ」で《ドル安・円高》になる?過去の事例から検証【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 9月FOMCで「利下げ開始」の可能性大 米利下げ後の「日本株」「米国株」の動きを検証【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 「円キャリー取引」と「日本株急落」の関係【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 「オルカン一択でOK」は本当?…NISAで人気の全世界株式「オルカン」への投資で必ず把握しておきたい、株価暴落時に「とるべき対処法」【CFPが助言】

- 30~50代の5人に1人が「新NISAを始めました!」でも…「新NISAはやめておけ」といわれる7つの理由