「歴史的な下落幅」から急速に持ち直した日本株…今後の展開は? ~先月のマーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

※本稿は、チーフリサーチストラテジスト・石井康之氏(三井住友DSアセットマネジメント株式会社)による寄稿です。2024年8月のマーケットを振り返り、「1. 概観、2. 景気動向、3. 金融政策、4. 債券、5. 企業業績と株式、6. 為替、7. リート、8. まとめ」のそれぞれについて解説します。

1.概観

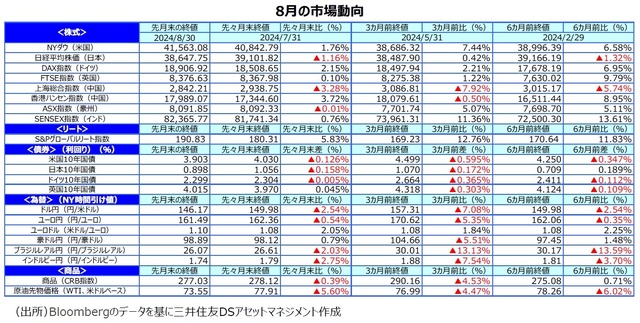

【株式】 8月の主要国の株式市場は、米景気悪化懸念などから月初に大きく調整したもののその後持ち直し、高安まちまちとなりました。米国株式市場は、月初の急落後、経済指標の改善や米連邦準備制度理事会(FRB)の9月利下げ観測の高まりを受けて買いが優勢となり、NYダウが最高値を更新するなど月間では上昇しました。欧州の株式市場も米国株の持ち直しを受けて買い戻しが入り、ドイツDAX指数が最高値を更新するなどしっかりとした動きとなりました。一方、日本の株式市場は、月初に歴史的な下落幅を記録した後、急速に持ち直しましたが、円高が重石となり小幅安で終了しました。中国株式市場は、中国景気の先行きへの懸念から上海総合指数が続落した一方、香港ハンセン指数は米国株に連れて反発しました。 【債券】 米国の10年国債利回り(長期金利)は、FRBが9月に利下げを開始するとの見方が改めて強まったことから節目の4%を下回り、一時3.8%を割り込む局面を経て、3.9%に低下しました。ドイツの長期金利は、欧州中央銀行(ECB)のラガルド総裁が追加利下げについて慎重な姿勢を崩していないことから、ほぼ横ばいでした。日本の長期金利は、月初の株価急落に伴い急低下した後、株価の持ち直しで低下幅をやや縮めました。 【為替】 円の対米ドルレートは、米利下げ観測を受けて日米金利差が縮小するとの見方を主因に大きく上昇し、月末は146円近辺で終了しました。 【商品】 原油価格は、米景気の減速観測や中国景気の弱さから原油需要が減少するとの見方が強まったことなどから下落しました。

【関連記事】

- 「歴史的な下落幅」から急速に持ち直した日本株…今後の展開は? ~先月のマーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

- 利下げ幅や利下げペースに影響する可能性大 「24年8月米雇用統計」の“3つのシナリオ”と予想される金融市場の反応【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 「円高になったら、日本株は売りですよね?」“円安の反動”に警戒強まるも…いま本当に恐れるべき「円高よりヤバい大惨事」【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

- 「ついに米国景気は〈後退期〉へ突入した」?ハリケーンが“一時的な下振れ要因”となった可能性に注意【解説:三井住友DSアセットマネジメント・シニアリサーチストラテジスト】

- 「新NISAなんてやるんじゃなかった…」老後資金不足で投資を始めた年金月13万円・元会社員65歳がスマホを握りしめ「後悔に震えた」ワケ【FPの助言】