富裕層が続々と投資する「米ドル債券」…値上がり益1000万円を300万円にできる、課税負担を減らす正攻法【スイスの元プライベートバンカーが解説】

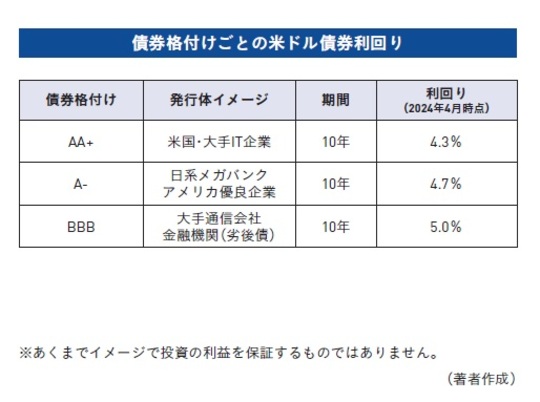

格付けごとの米ドル債券利回り では次に、米ドル債券の格付けごとの利回りを見ていきましょう。 比較しやすいように期間はすべて10年の債券という前提で考えたいと思います。 債券格付けAA+だと、2024年4月時点は利回り4.3%くらいになります。AA+は米国債と同じほぼ最高位の格付けなので、会社が発行する社債だとアメリカのGAFAMなど超大手IT企業くらいになります。 格付けA-で利回り4.7%くらいです。A-は日本のメガバンクや一度は聞いたことがあるようなアメリカの優良企業に多い格付けです。 格付けBBBだと利回り5%くらいです。BBBだと海外の大手通信会社や金融機関が発行する劣後債に多い格付けです。 これが格付けごとの利回りイメージですが、前述の通り格付けが高いほど利回りが低く、格付けが低いほど利回りが高くなるわけです。この格付けごとの利回りの図表を見て「格付けごとの利回りの差が小さい」と思われたかもしれません。 それは本当にその通りで、2024年4月は格付け間の利回り差があまりなく、AA+とBBBの格付けの利回り差は1%もないくらいなのです。 なぜそのようなことになっているのかというと2024年4月は景気が良く、株価も上昇しており、みんなが「債券を発行している会社が倒産するわけない」と思っているからです。みんなが景気に対して楽観的になればなるほど格付けが低い債券が買われて、債券の価格が上がり利回りは下がっていくので、格付けが低い債券と高い債券の利回りの格差がなくなっているのです。 これはあくまで2024年4月ではそのような状況というだけで、今後アメリカの景気が悪くなったり、また金融不安になったりすればすぐに格付けが低い債券が売却されて債券価格が下がり、利回りが上昇することで、格付け間の利回り差が大きくなることもあり得ます。実際に2022年や2023年はもっと利回り差が大きかったのです。 格付け間の利回り差が小さいときは、米国債など格付けが高い債券に投資することをオススメすることが多いです。少し高い利回りを得るためにわざわざ格付けが低い債券に投資するのはもったいないと考えるからです。 絶対に達成したい利回り目標があり、そのために格付けが低い債券に投資する必要があるのならそのようにするのがいいと思いますが、利回りへのこだわりが高くない場合は図でいう格付けAA台の米国債や米大手IT企業、A-の日系メガバンクなど高格付け債に投資するのが今はいいでしょう。 世古口 俊介 株式会社ウェルス・パートナー 代表取締役 2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱東京UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレー証券)を経て2009年8月、クレディ・スイスのプライベート・バンキング本部の立ち上げに参画し同社の成長に貢献し、2016年5月に退職。2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。 資産数億円以上の富裕層を対象に資産運用コンサルティングを行う。株式や債券、不動産などすべての資産クラスを扱い資産全体を最適化。書籍出版や各種メディアへの寄稿、登録者1.4万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」を通して日本の富裕層に資産運用の情報を発信している。

世古口 俊介