11月FOMCでの「利下げ見送り予想」も浮上しているが…円安の行方を大きく左右する〈米金利〉はどこまで上昇する?【国際金融アナリストの考察】

強い米雇用統計を受け、上昇の流れに乗った先週の米ドル/円でしたが、1ドル=150円の大台には届かない結果に。米経済指標の発表が多く予定されている今週の相場の展開予測について見ていきましょう。マネックス証券・チーフFXコンサルタントの吉田恒氏が解説します。 【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

10月15日~10月21日の「FX投資戦略」ポイント

<ポイント> ・先週は雇用統計発表後の米ドル一段高を引き継いだものの、149円台では米ドル上値も重い展開になった。 ・FRBの雇用関連指標重視とみられる影響か、それ以外の指標への反応が限られる傾向あり。次回の雇用統計発表まで「米金利上昇=米ドル高」も緩やかにとどまる可能性がありそう。 ・今週の米ドル/円は147~152円の予想レンジながら、方向感の乏しい展開が続くか。

先週の振り返り…米金利上昇緩やか、150円の大台には至らず

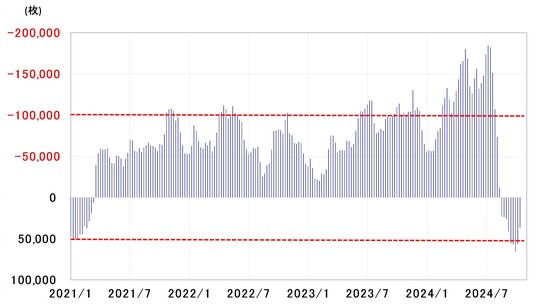

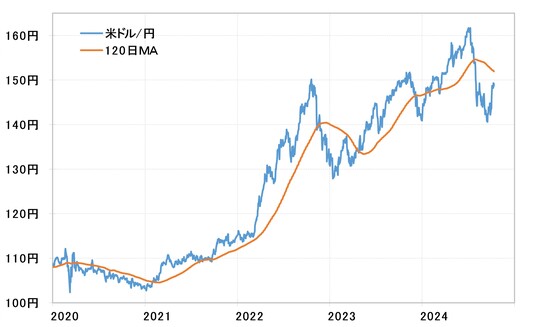

先週の米ドル/円は、前週末に予想より強い米雇用統計の結果を受けて大きく上昇した流れを引き継ぎ、早々に149円台に乗せたものの、その後は上値も重く150円の大台乗せには至りませんでした(図表1参照)。 このような米ドル/円の動きは、基本的には日米金利差に沿ったものでした。その意味では、先週の米ドル/円の上値が重かったのは、日米金利差の「米ドル優位・円劣位」の拡大が足踏みした影響が大きかったと考えられます(図表2参照)。 先週は、9月のCPI(消費者物価指数)、PPI(生産者物価指数)といった米インフレ指標が発表され、総じて予想より強い結果となりました(下記参照)。前週末発表された雇用統計の結果と、予想より強いインフレ指標の結果を受けて次回11月FOMC(米連邦公開市場委員会)で0.5%といった大幅利下げ予想はほぼ消え、利下げ見送り予想も浮上。この状況下で米金利の上昇傾向が基本的に続きました。 ・9月CPI=予想;2.3%、結果;2.4% 同コア=予想;3.2%、結果;3.3% ・9月PPI=予想;1.7%、結果;1.8% 同コア=予想;2.7%、結果;2.8% ただ、そのような米金利の上昇は比較的緩やかにとどまりました。これを受けて、日米金利差の「米ドル優位・円劣位」の拡大も緩やかなものとなった結果、米ドル/円も一気に150円の大台乗せまでには至らなかったということでしょう。 それにしても、米ドル高・円安傾向が続くなかで、一時6.6万枚まで拡大したCFTC(米商品先物取引委員会)統計による、投機筋の円買い越し(売り越し)は8日現在で3.6万枚となり、2週連続で縮小しました(図表3参照)。 この投機筋のポジションは、これまで過去半年平均である120日MA(移動平均線)が売買転換点の目安になってきました。その120日MAは11日現在で151.9円まで下落してきました(図表4参照)。 この先、米ドル/円が120日MAを大きく上回る見通しとなった場合には、投機筋の円買い越しは一段と縮小し、売り越しに転換する可能性もありそうです。その意味では、すでに見てきた米金利および日米金利差とともに、テクニカルな観点からはこの120日MAが、さらなる米ドル高・円安の行方にとって大きな分岐点になりそうです。

【関連記事】

- 【米ドル円】東京海上アセットマネジメントが注目…10月第3週の為替相場にインパクトを与える「重要な経済指標」

- ITバブル崩壊を呼び込んだ〈ゼロ金利政策〉…“最悪の失策”の裏にあった日本人特有の「円高ヒステリー」【国際金融アナリストが考察】

- 「円安・米ドル高」などにつれて、豪ドルは「対円」で上昇 ~ここ2週間のオーストラリア・マーケット【解説:三井住友DSアセットマネジメント】

- 日経平均は4日ぶり反落、395.2円安の38,937.54円で取引を終了…投資家が「利益確定」に踏み切った“売り材料”たち【10月8日の国内株式市場概況】

- 米雇用統計後、再び加速した円安…このまま「1ドル=150円」を超えるのか?→国際金融アナリストの回答