「1ドル=144円」割れ寸前で〈円高トレンド〉到来の気配も…為替のプロが「141円台の安値更新」を否定するワケ

先週、148円を高値として、週末には144円割れ寸前まで下落した「米ドル/円」。この下落は、9月FOMC(米連邦公開市場委員会)での利下げへの確信が強まったとして、米金利が低下したことが影響したものであり、今後は「円高トレンドへの転換」の可能性もあると、マネックス証券・チーフFXコンサルタントの吉田恒氏は考察します。今週の相場の展開予測と合わせて、詳しく見ていきましょう。 【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

8月27日~9月2日の「FX投資戦略」ポイント

<ポイント> ・先週の米ドル/円は、ジャクソンホール会議でのパウエルFRB議長の発言などから、9月FOMCでの利下げがほぼ確実視されたことで、144円割れ寸前まで続落した。 ・目先的には、米金利に「下がり過ぎ」懸念もあるため、このまま一気にこの間の安値の141円台更新に向かうのは難しそう。ただ、円高トレンドへ転換した可能性が高まるなかで、米ドル反発も限られそう。 ・今週の米ドル/円は、142.5~146.5円のレンジで予想する。

先週の振り返り=米9月利下げほぼ確定で、144円台へ続落

先週の米ドル/円は、148円を高値として、週末には144円割れ寸前まで下落しました。 水曜日に公表された米雇用者数が大幅に下方修正されたこと、また、金曜日のジャクソンホール会議でのパウエルFRB(米連邦準備制度理事会)議長の発言などが、主に材料視された結果だったと考えられます(図表1参照)。 この144円台への米ドル/円の下落は、基本的に、日米金利差の「米ドル優位・円劣位」の縮小と連動したものでした(図表2参照)。 上述のように、雇用者数の下方修正やパウエル議長の発言などを受けて、9月FOMC(米連邦公開市場委員会)での利下げへの確信が強まったとして、米金利が低下したことが影響したといえるでしょう。 この関係がこの先も続くなら、さらに米ドル/円が下落するかは、米金利のさらなる低下が続くかが鍵になりそうです。

米金利、米ドル/円の短期的な「下がり過ぎ」が懸念される

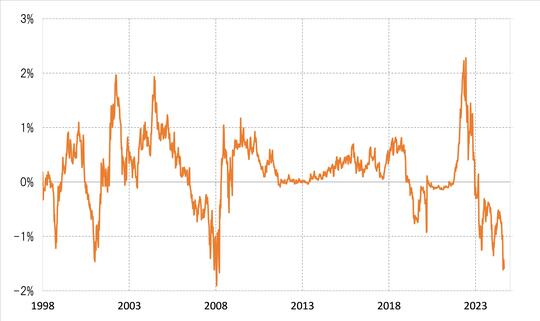

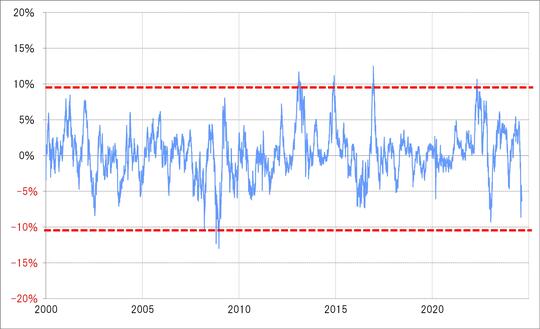

米金利、金融政策を反映する2年債利回りは、政策金利FFレートの誘導目標上限(5.5%)をすでに1.5%以上も下回っています。これは、1998年以降で見ると、2番目に大幅なものです(図表3参照)。 基本的には、米利下げを先取りする形で、2年債利回りが低下していますが、目先的には、やや「下がり過ぎ」の懸念もありそうです。 短期的な「下がり過ぎ」懸念は、米ドル/円についても気になります。米ドル/円は、8月5日に141円台まで急落しましたが、そのタイミングで、90日MA(移動平均線)かい離率は、一気にマイナス10%近くまで拡大しました。 これは、短期的な「下がり過ぎ」懸念が、かなり強くなっていたことを示すものでした(図表4参照)。 その後、米ドル/円が149円台まで反発するなかで、短期的な「下がり過ぎ」も修正されましたが、90日MAかい離率は、足下でもマイナス6%程度で推移しており、「下がり過ぎ」気味の状況は、なお変わっていないといえそうです。 以上のように、「米金利低下=米ドル下落」が、このまま一気にこの間の米ドル安値の141円台更新を目指すということでもないかもしれません。 ただし、米ドル/円は、先週までに足下で150.7円程度の52週MAを4週連続で下回りました。これは、2022年1月から展開してきた米ドル/円の上昇トレンドのなかでは見られなかった現象です(図表5参照)。 その意味では、米ドル/円の上昇トレンドは、あの161円で終わり、複数年続く下落トレンドに転換した可能性が高くなっているでしょう。 ちなみに、上昇トレンドにおいて、52週MAはサポートの役割を果たしてきましたが、下落トレンドに転換すると、一転してレジスタンスの役割に変わるのが基本です。 ということは、下落トレンドと逆行する一時的な上昇は、52週MAを大きく越えない程度にとどまり、米ドル/円は、複数年かけた下落に向かう可能性が高くなってきたといえます。