【M&A】余剰現金を「譲渡対象外」とするには?売り手オーナー経営者が知るべき“譲渡手法”の工夫

中小M&Aでは、M&Aの手法として「株式譲渡」が広く使われていますが、選択肢は「株式譲渡」だけではありません。譲渡手法を工夫することで、「手元に残るお金を最大化したい」「将来の相続対策も考えておきたい」「手元に残したい事業や資産がある」といったオーナーの想いを実現できる場合があります。前回記事に引き続き、売り手オーナー経営者が知るべき譲渡手法をみていきましょう。M&A支援を行う作田隆吉氏(オーナーズ株式会社代表取締役社長)が解説します。

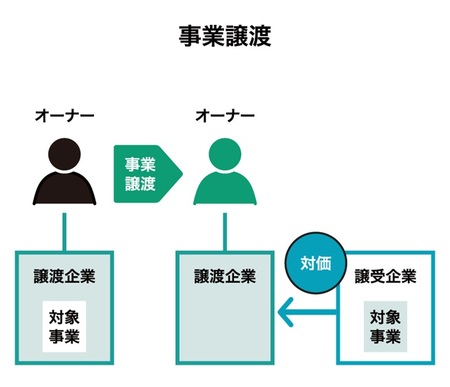

事業譲渡

前回紹介した「会社分割」と同じく、会社の事業の全部または一部を承継させる手法として「事業譲渡」という方法があります(図表1)。 事業譲渡は、契約によって譲渡の対象となる事業や資産負債を個別に承継(個別承継といいます)する手法です。個別に資産負債や契約関係を承継していくことになるため、手続きは会社分割に比べて煩雑になりがちです。 一方、事業譲渡においては契約書に明示されていない債務は承継対象外となるため、買い手としてはリスク負担を明らかにすることができます。例えば対象事業の簿外債務に懸念がある場合などにおいては、買い手企業がM&Aの手法として事業譲渡を希望することがあります。 事業譲渡では、譲渡対価から譲渡対象の資産・負債の簿価純額を差し引いた差額を事業譲渡益とし、譲渡企業側において課税されます。 また、事業譲渡は個々の課税資産と非課税資産を一括して譲渡を行う取引となるため、課税資産と非課税資産の対価の額を合理的に区分して、消費税を課税することとなります。対して、会社法上の組織再編行為である会社分割では、消費税は課税対象外です。

配当金を活用した工夫

このほか、余剰現金を譲渡対象外とする目的で、受取配当金の益金不算入制度が活用されるケースがあります。 ◆受取配当金の益金不算入制度 受取配当金は、一般的に損益計算書の営業外収益に計上されます。一方で、配当金の原資となった法人の利益は法人税課税後のものです。受取配当金をさらに課税対象とすると、同一の利益に対して二重の課税が行われることとなるため、受取配当金を益金に算入しない措置が取られています。受取配当等を益金不算入できる金額は、持株比率に応じて図表2のように決められています。 完全子法人株式等および関連法人株式等として受取配当金の益金不算入とするためには、原則として、配当等の額の計算期間の初日からその計算期間の末日まで継続して100%(完全子法人)または1/3超(関連法人)を保有している必要があります。一方で、その他株式等および非支配目的株式等に関しては、基準日の持株割合により判定を行います。 例えば、期中にM&Aで100%の株式を取得し、最初に迎える決算で配当を受ける場合、配当の計算期間の初日からその計算期間の末日まで継続して保有しているという要件を満たさないため、受取配当金の益金不算入制度の適用においては、完全子法人株式等および関連法人株式等に該当しません。ただし、基準日において100%を保有していますので、5%超のその他株式等に該当し、配当額の50%が益金不算入となります。なお、持株割合については、100%グループ会社全体の持株割合で判定を行います。 ◆資産管理会社における受取配当金の益金不算入制度の活用 オーナー会社においては、一族の資産管理会社が事業会社の株式を保有しているケースも少なくありません。そうした場合の多くは、上述の区分における「完全子法人株式等」または「関連法人株式等」のいずれかに該当することが多いのではないかと思います。 関連法人株式等に該当する場合は負債利子を考慮しなくてはならないものの、いずれの区分においても益金不算入割合は100%です。事業会社に余剰現金が多く存在する場合には、事業売却前に資産管理会社へ配当を行うことで、その後の事業売却における株式譲渡益を圧縮することができます。配当を行って移した資金は、その後資産管理会社における資産形成に活用していけばよいでしょう。現金以外の資産については現物配当も選択肢になります。 なお、配当を行う場合には会社法上の配当可能利益の制限は受けるため注意が必要です。詳細は次回以降の記事で解説しますが、資産管理会社を活用すれば相続対策上の選択肢も増えます。 資産管理会社以外に、例えば、創業一族の個人が株主である場合などにおいては、個人の受取配当金の税率が高い(上場株式等以外の配当は総合課税で税率は最大55%)ため、配当ではなく、資産管理会社の保有する株式を事業会社に売却することで余剰資金を資産管理会社に吸い上げるスキームなどが検討されることがあります。 作田 隆吉 オーナーズ株式会社 代表取締役社長

作田 隆吉