東京株式市場の大幅な下落の主要因は日銀の利上げなどではない理由

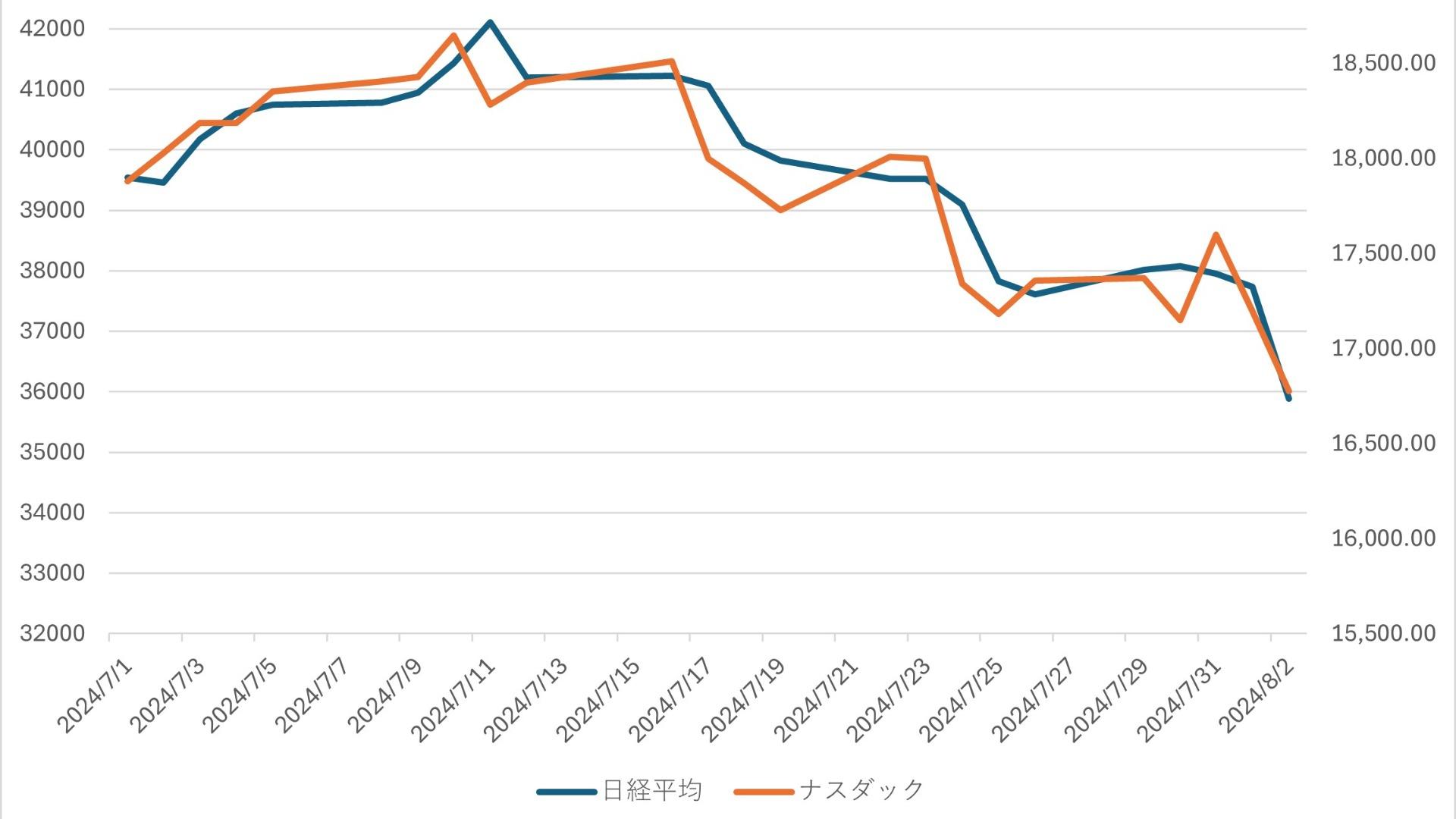

8月1日から2日にかけて日経平均株価は大きく下落し、その主要因は日銀の利上げであるかのような報道等があったが、それは正しくはない。これは米国の株式市場の主要指標であるナスダック総合指数や日経平均株価、そして米長期金利と外為市場でのドル円の動きからも一目瞭然である。

その要因のひとつが米国市場のインフレトレードの解消であった。つまりインフレを見越した株買い・債券売りポジションの解消である。米国株式市場は半導体関連株などを主軸に過去最高値を付けるまで上昇していた。反対にFRBの利上げもあって米債は売られていた。

その反動、つまりハイテク株を主体とした株売り、それがナスダックの下落に繋がった。このため東京株式市場でも7月10日あたりから日経平均が下落基調となったのである。

そして米債売りの解消、つまり米債は買い戻されたことによって米長期金利が低下基調となる。これを受けてドル売り円買いの動きとなった。ここにきての円高の要因は日銀の利上げもあるが、米長期金利の低下によるところが大きい。

ここにインテル・ショックも絡んできたことで、これまで米国や日本の株式市場を引き上げてきた半導体関連株が大きく下落したのである。

上記の日経平均と米国のナスダック総合指数の引け値のグラフをみても似た動きであることがわかる。まさかナスダックの下落も日銀の利上げによるものだとでもいうのであろうか。

そもそも0.25%程度の政策金利が日本経済に悪影響を与えることは考えられない。むしろ停滞していたお金が動き出すことで経済が活性化することが予想される。今後のさらなる利上げ観測も出るとなれば、早めの設備投資を促すといったことも予想される。

細かいことだが、これまで金利が日銀の政策で抑えられていたことで収益が悪化していた銀行が収益改善が見込めることで、預貯金金利の引き上げだけでなく、コンビニのATM利用などに課せられていた手数料の引き下げなどが期待できる。

金利が上昇するというので住宅ローンへの影響も懸念されるかもしれないが、それよりも我々には預貯金金利の上昇等の恩恵のほうが大きい。

経済の血液とも言われるお金が動くことによる、経済への活性化も期待できることで、この程度の利上げはむしろ株価には好材料となってもおかしくはない。今回の東京株式市場の調整の主要因は日銀の利上げなどではない。