思わず「どの口が!?」とツッコミ…市場参加者をざわつかせた、パウエルFRB議長の“ある発言”【マクロストラテジストが解説】

“大失態”を演じたパウエル氏が率いる現FRB

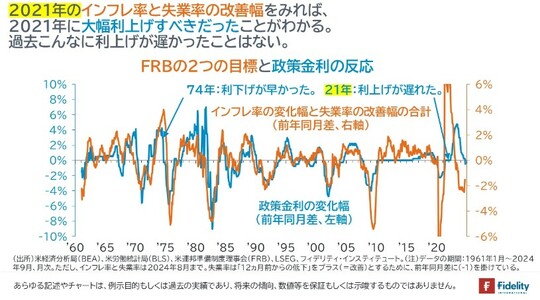

パウエル議長率いるFRBの面々は、2021年に「インフレは一時的」と強弁し続け、1970年代のFRBに比肩する、大失態を演じました。 図表1は、「政策金利の1年前からの変化幅」と、「失業率の1年前からの変化幅+PCEコア・インフレ率の1年前からの変化幅」とを比較したものです。 失業率に関しては数値が低くなると「景気が良くなる」ために、「失業率の1年前からの変化幅」にマイナスを掛けています。言い換えれば、現在の失業率から1年前の失業率を差し引くのではなく、1年前の失業率から現在の失業率を差し引き、「景気が良くなる」とプラスになるように変更しています。 つまり、米景気が強くなった(弱くなった)ことに対して、FRBが政策金利の引き上げ(引き下げ)でいかに対処したのか、という「FRBの政策反応(関数)」を追いかけたものです。 図表1の【右手】の新型コロナウイルス・パンデミック以降の局面をみると、インフレ率の上昇および/もしくは失業率の低下に対して、FRBによる政策金利の引き上げがずいぶんと遅かったことがわかります。 パンデミック直後の巨額の金融緩和や財政出動については「インフレを招く過剰な政策であったが、事前にはわからず、やむを得なかった」とみなすとしても、事後的な政策対応においては、早急な引き締めを行うことで、過剰な金融緩和や財政支出を相殺すべきだったでしょう。 こういうと、パウエル議長らは、「あのインフレは、供給サイドからのもので、引き締めで対応すべきものとは考えなかった」と言うかもしれません。 しかし、(1)図表1をみれば、供給ショックに見舞われた1970年代でさえも、これほど引き締めが遅れたことはありません。 そして、(2)1970年代の教訓は「たとえ、インフレが供給サイドに起因するショックであっても引き締めを怠れば大きなインフレに見舞われる」というものであったはずです。 図表1で示した(失業率やインフレ率の変化に政策金利を対応させるような)金融政策の『ルール』は、たとえ、金融政策を知らない人が、米国の金融政策を任されたとしても、そのとおりに実行することができるものです。 逆に言えば、2021年当時のFRBは、かなり『裁量的』だったと言えるでしょう。異例の利上げの遅さが、「バイデン政権からの圧力や有力な企業や投資家からの要請」であったかどうかはわかりません。