世界の富裕層がもっとも愛する「金融商品の名前」と、数年から10年に1度起こる「絶好の爆買いタイミング」【スイスの元プライベートバンカーが解説】

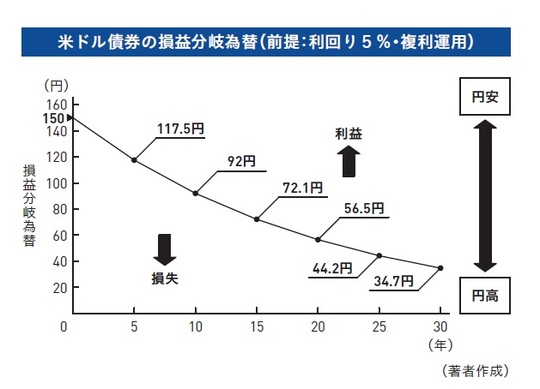

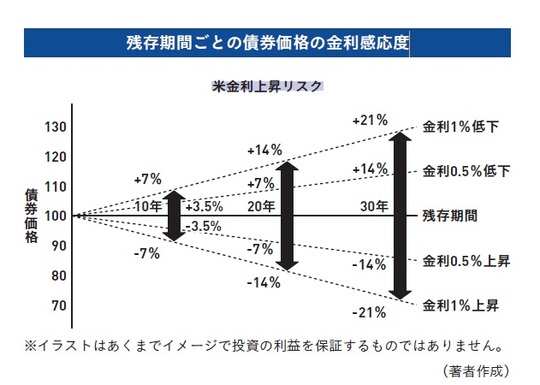

2.円高リスク 米ドル債券投資において円高は避けられないリスクです。投資したときから10%米ドル安・円高になれば投資元本の円評価はそのままマイナス10%となり、仮にそのまま残存期間が終わるとマイナス10%の為替の損失が確定します。2022年から米ドル高・円安傾向なので特に円高リスクを気にしている方は多いでしょう。 円高は利回りで相殺するしかないと考えています。私はこの円高リスクを利回りで和らげることを「利回りの円高クッション効果」と呼んでいます。 米ドル債券の利回りは残存期間が終わるまで持ち続ければ確定利回りになります。投資している期間が長ければ長いほどこの確実に得られる利益が大きくなっていくので、その分円高になったとしてもトータルではマイナスにならない可能性が高いと考えられます。 図表2は米ドル債券の損益分岐為替を表しています。損益分岐為替の水準を下回って円高になっていなければ利回りの利益などを含めたトータルでプラスになっているということです。図表2のように1米ドル150円で、利回り5%、期間10年の米ドル債券に投資して、複利運用したとすると、なんと10年後は米ドル円が92円より円高にならなければトータルで利益が出ているということになります。 また期間20年だと56・5円、30年だと34・7円と米ドル債券を保有する期間が長くなればなるほど損益分岐為替は円高の水準になっていきます。米ドル円が56円や34円になるほどの円高は現実的に考えづらいと思うので、長期で運用すればするほど利回りの円高クッション効果が大きくなり、円高リスクが低くなっていることがわかります。 2024年4月時点での金利水準なら5%の利回りは現実的です。さながら現在の利回りは円高リスクを高精度に和らげる高級クッションということができるでしょう。 ここまでずっと円高になる前提で話していますが、為替がどうなるかはもちろん誰にもわかりません。今と水準が変わらないかもしれないし、大幅に円安になっている可能性もあります。円高をただ恐れていても意味がありません。それより仮に円高になったとしても利回りでカバーできる質の良いクッションを作ることを考えることが大切です。 3.米金利上昇リスク アメリカの金利が上昇することも米ドル債券投資のリスクです。米ドル債券に投資したあとに米国債の利回りが上昇すると、みんな米国債に投資して、相対的に持っている米ドル債券の魅力が薄れ、債券価格が下落するからです。また残存期間が長い債券ほど金利が上昇すると価格が大きく下落します。 図表3のように残存期間10年程度の米ドル債券なら1%の金利上昇だとマイナス7%程度の価格下落が予想されますが、期間20年だとマイナス14%、期間30年だとマイナス21%と残存期間が長い債券ほど金利の影響を大きく受けることになります。 ただ、金利が上昇して一時的に価格が下落しても最後は価格100で返ってくるので、残存期間が終わるまで債券を持っている前提ならそこまで金利上昇リスクを気にする必要はないでしょう。金利上昇リスクを気にしたほうがいいのは、債券を残存期間の途中で売却する可能性がある人です。米ドル債券を換金したいときに金利が上昇していて価格が下落していると、売却したときに価格の売却損が出る可能性があるからです。 以上が米ドル債券の3大投資リスクです。米ドル債券に投資される富裕層は安全な運用を求めている方が多いです。米ドル債券のメリットだけではなくリスクもしっかり理解し、対策を考えた上で投資を実行しましょう。 世古口 俊介 株式会社ウェルス・パートナー 代表取締役 2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱東京UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレー証券)を経て2009年8月、クレディ・スイスのプライベート・バンキング本部の立ち上げに参画し同社の成長に貢献し、2016年5月に退職。2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。 資産数億円以上の富裕層を対象に資産運用コンサルティングを行う。株式や債券、不動産などすべての資産クラスを扱い資産全体を最適化。書籍出版や各種メディアへの寄稿、登録者1.4万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」を通して日本の富裕層に資産運用の情報を発信している。

世古口 俊介