一時、8月以来の「1ドル150円」台突入も…にわかに囁かれ始めた11月の米雇用統計「急悪化」予想がもたらす今後の展開【国際金融アナリストが考察】

先週に比べて「判断材料」が少ない、と言える今週の相場展開。しかし、金融政策に大きく影響を与える米雇用統計の発表を11月頭に控え、注目すべきデータ予想が浮上しているようです。今週の相場の展開予測について、詳しく見ていきましょう。マネックス証券・チーフFXコンサルタントの吉田恒氏が解説します。 【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

10月22日~10月28日の「FX投資戦略」ポイント

<ポイント> ・先週の米ドル/円は、一時8月1日以来の150円台に乗せたものの、週間値幅は7月第1週以来の2円未満にとどまる小動きとなった。 ・今週も手掛かり材料難だが、まだ先ながら11月1日発表予定の米10月NFP(非農業部門雇用者数)について、「急悪化」予想が出始めたのは気になる。 ・今週の米ドル/円予想レンジは147~152円だが、2円程度のレンジを中心とした小動きが続く可能性もありそう。

先週の振り返り…2週連続で小動き続いた米ドル/円

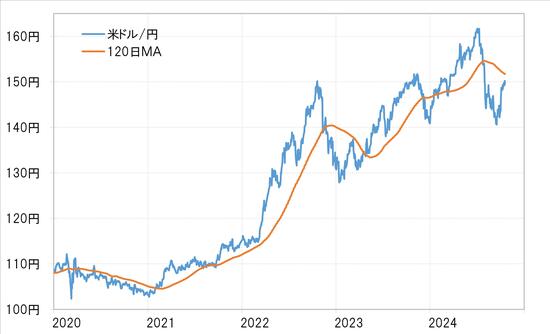

先週の米ドル/円は、一時8月1日以来となる150円の大台に乗せる場面があったものの、安値が148.8円、高値は150.3円といった具合で最大値幅は2円未満にとどまりました。 米ドル/円の週間値幅が2円未満の小幅となったのは、7月第1週以来のことになります。週間値幅は先々週も2.2円の小幅となり、米ドル/円の小動きが続きました(図表1参照)。 このような米ドル/円の動きは、基本的には日米10年債利回り差との相関が続いたものでした(図表2参照)。 つまり、米9月雇用統計の結果を受けた米利下げ見通し後退のなかでも、米金利上昇とそれに伴う日米金利差の「米ドル優位・円劣位」の拡大が限定的にとどまっていることから、米ドル/円も方向感の定まらない小動きになっているということでしょう。 ただし、小動きながらも、じりじりと米ドル/円が上値を切り上げるなかで、18日現在で151.7円まで下落してきた120日MA(移動平均線)に接近してきました(図表3参照)。 7月下旬に米ドル/円が120日MAを割り込んだ局面では、ヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計による投機筋のポジションは、当時の大幅な売り越し(米ドル買い越し)は急縮小に向かいました。これは、120日MAがヘッジファンドの売買転換点の目安になっている可能性を示すものでしょう。 CFTC統計による投機筋の円ポジションは、15日現在で3.4万枚の買い越し(米ドル売り越し)でしたが、120日MAを大きく上回りそうになると、円買い・米ドル売りから円売り・米ドル買いへポジションの転換に向かう可能性があります(図表4参照)。 その意味では、日米金利差とは別に、120日MAは米ドル/円のテクニカルな分岐点として注目されるのではないでしょうか。

【関連記事】

- 【米ドル円】東京海上アセットマネジメントが注目…10月第3週の為替相場にインパクトを与える「重要な経済指標」

- ITバブル崩壊を呼び込んだ〈ゼロ金利政策〉…“最悪の失策”の裏にあった日本人特有の「円高ヒステリー」【国際金融アナリストが考察】

- 「円安・米ドル高」などにつれて、豪ドルは「対円」で上昇 ~ここ2週間のオーストラリア・マーケット【解説:三井住友DSアセットマネジメント】

- 日経平均は4日ぶり反落、395.2円安の38,937.54円で取引を終了…投資家が「利益確定」に踏み切った“売り材料”たち【10月8日の国内株式市場概況】

- 米雇用統計後、再び加速した円安…このまま「1ドル=150円」を超えるのか?→国際金融アナリストの回答