米雇用統計後、再び加速した円安…このまま「1ドル=150円」を超えるのか?→国際金融アナリストの回答

金利差はなぜ拡大した?

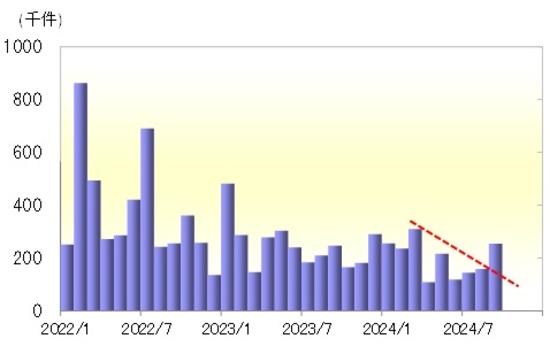

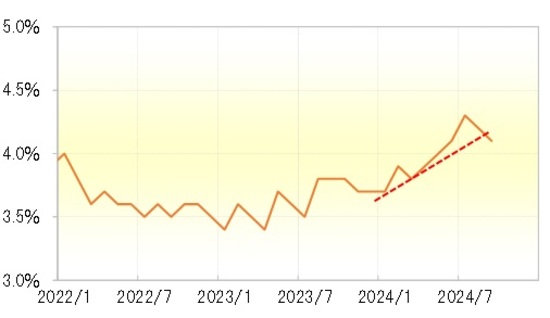

米金利上昇加速の大きなきっかけになったのは、4日の米雇用統計発表でした。その中では、NFP(非農業部門雇用者数)は事前予想を大きく上回り、そして失業率は予想より改善するといった具合で、全体的に予想より強い結果となりました(図表4、5参照)。 こういった結果が、米金利の大幅な上昇をもたらしたのは、9月にFOMC(米連邦公開市場委員会)が0.5%の大幅利下げを行った最大の根拠こそが労働市場の悪化トレンドであり、今回の雇用統計の結果は、そのトレンドが早々に終了した可能性すら感じさせるものだったからではないでしょうか。 米GDP伸び率や、景気の先行指標でもある株価の動きなどからすると、9月の0.5%利下げは違和感のあるものでしたが、雇用の悪化トレンドの加速を回避するためにFRB(米連邦準備制度理事会)が先手を打ったと考えると辻褄が合いそうだったわけです。 そうであれば、その雇用悪化トレンドも終了したら、米利下げ継続の根拠を失いかねないでしょう。実際、今回の雇用統計の結果を受けて、サマーズ元財務長官など一部から、「9月の大幅利下げは間違いだった」といった指摘が上がりました。 米国が利下げを継続し、日米金利差米ドル優位・円劣位が一段の縮小に向かうことが米ドル安・円高が継続的に展開する、つまり米ドル安・円高トレンドの大前提でしょう。 ところが、米雇用悪化トレンド終了となると、米利下げは9月の1回だけで早々に中断となる可能性もあり、それは米ドル安・円高トレンドの大前提を揺るがしかねないものと考えられます。 以上のような背景の中で、4日の雇用統計発表後米金利上昇と米ドル高・円安が急拡大に向かったということではないでしょうか。

今週の注目点…一時的上昇か否かの分岐点は152円

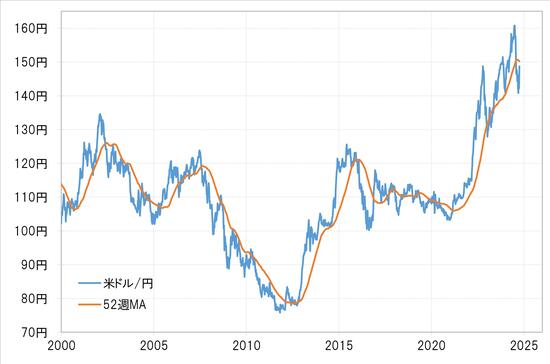

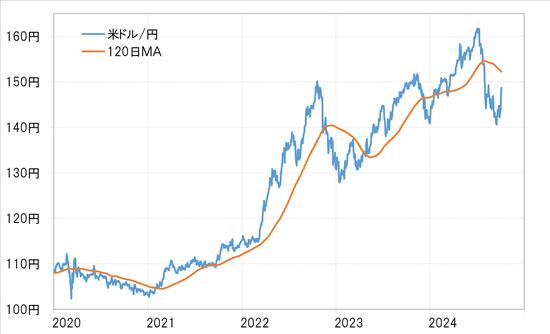

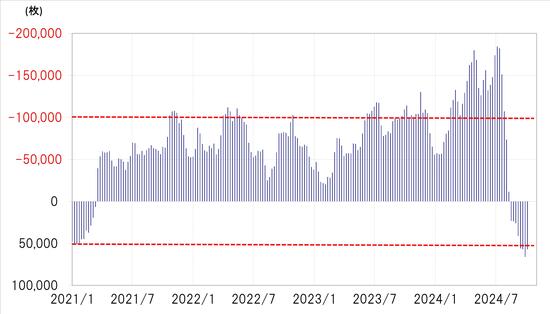

では、この米ドル高・円安は今週も続き150円を超えることになるのか。今週はCPI(消費者物価指数)、PPI(生産者物価指数)といったインフレ指標の発表が予定されています。 9月雇用統計の結果を受けて、雇用悪化トレンド終了の可能性が浮上したことに加え、インフレ懸念再燃の可能性を示す結果となった場合は、11月FOMCで利下げ見送りの見方も強まりかねず、米金利上=米ドル高を後押しする可能性があるため要注意でしょう。 テクニカルな観点からすると、7月の161円から一時140円割れまで米ドル/円が急落した中で、52週MA(移動平均線)を大きく割れた動きは、複数年間続く下落(米ドル安・円高)トレンドへ転換した可能性を示すものでした。 その場合、トレンドと逆行する一時的な上昇は52週MA(4日現在、150.2円)を大きく越えられないといった見通しになります(図表6参照)。 もう1つ注目したいチャート・ポイントは足下で152.2円の120日MAです(図表7参照)。 この120日MAは代表的な投機筋であるヘッジファンドの売買転換点と見られています。このため120日MAを大きく越えそうになると、ヘッジファンドはこれまで続けてきた円買いから円売りへ売買戦略の転換に向かう可能性があります(図表8参照)。 以上のように考えると、最近にかけての米ドル高・円安が米ドル安・円高トレンドにおけるあくまで一時的な動きか否かを考える上で、最初の大きな分岐点は152円が1つの目安ということではないでしょうか。 個人的には、まだ米ドル高・円安は一時的動きと考えているので152円は超えられないとの考えから、今週の米ドル/円の予想レンジは147~152円で想定したいと思います。 吉田 恒 マネックス証券 チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長 ※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

吉田 恒