うっかり忘れで思わぬ事態に…不動産投資にかかる税金、「購入時・運用中・売却/相続時」におけるそれぞれの注意点

不動産投資を行う際、「購入時」「運用時」「売却/相続時」のタイミングでそれぞれ税金がかかります。せっかく不動産投資で利益を出しても、税金の申告漏れで、あとから不要な支出を招く事態とならないために、注意点を確認しておきましょう。本記事では、3つのシーン別に不動産投資と税金の関係について詳しく解説します。 【早見表】年金に頼らず「夫婦で100歳まで生きる」ための貯蓄額

不動産購入時に発生する税金

最初は、不動産購入時に関わりのある税金です。主に4つの税金と関わりがあります。 不動産取得税 不動産取得税は、不動産を購入した際に発生する税金で、税率は4%です。固定資産税を算出するために用いられる課税標準額に4%をかけて求めることができます。計算式は以下のとおりです。 固定資産税の課税標準額×4%=不動産取得税額 印紙税 不動産の売買契約を結ぶ際には契約書を作成しますが、その契約書には印紙を貼る必要があります。この印紙代となるのが、印紙税です。以下が、契約金額別の税額一覧です。 なお、この印紙税額は令和9年(2027年)まで適用される軽減税率です。2027年3月31日までの契約分にはこの印紙税額が適用されます。 登録免許税 登録免許税は、不動産を登記する際に発生する税金です。土地や建物、新築や中古によって税率が異なります。それぞれの税率は以下のとおりです。 なお、これらは令和8年(2026年)3月31日まで適用される軽減税率です。土地と建物それぞれについて、固定資産税評価額に税率をかけて税額を求めるため、計算式は以下のとおりです。 固定資産税評価額×それぞれの税率=登録免許税 消費税 不動産の取引においても、消費税が発生します。税率は一般的な買物で適用されているのと同じ税率で、10%です。

不動産の所有・運用時に発生する税金

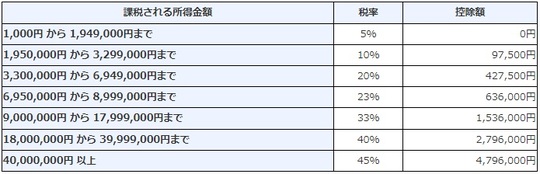

次に、不動産を所有・運用している時に発生する税金についてです。先ほどまでの税金は「イニシャルコスト」に含まれるものであるのに対し、こちらは「ランニングコスト」なので所有期間は税金が発生し続けます。 固定資産税・都市計画税 不動産を所有していることに対して発生するのが、固定資産税と都市計画税です。都市計画税については、市街化調整区域は課税されませんが、市街化調整区域には建物を建てられないため不動産投資の対象地とはなりません。実質的に不動産投資のための物件を所有していると、固定資産税と都市計画税の両方が発生すると考えておいたほうがよいでしょう。 まず、固定資産税の税率は1.4%なので、計算式は以下のとおりです。 固定資産税評価額×1.4%=固定資産税 ただし、アパートやマンションなどが建っている住宅用地の場合は令和6年(2026年)3月31日まで軽減措置があります。1戸あたり200平方メートル以下の部分については課税標準額に対して6分の1、200平方メートルを超える部分については課税標準額に対して3分の1が軽減されます。 続いて、都市計画税の税率は最大0.3%です。ほとんどの自治体が最高税率である0.3%を適用しているため、実質的に0.3%と考えておいたほうがよいでしょう。それを踏まえて、計算式は以下のとおりです。 固定資産税評価額×0.3%=都市計画税 所得税・住民税 一般的に、所得税と住民税は給与などの所得に対する税金で、所得には不動産投資による利益も含まれます。所得税は、家賃収入など利益から必要経費を差し引いた課税所得に応じて税率が異なります。以下は、税率の一覧です。 計算式は、以下のとおりです(以下の例では課税取得が不動産収入のみの場合で計算しています)。 (課税所得×税率)-控除額=所得税額 たとえば年間の不動産収入が400万円、必要経費が100万円であれば課税所得は300万円となり、以下の計算式になります。 (300万円×10%)-9万7,500円=20万2,500円 住民税の税率は、一律で10%です。所得税を算出するために用いた課税所得に対して10%をかけて求めます。 個人事業税 不動産投資が一定以上の規模になると個人事業と見なされ、個人事業税が発生します。この「一定以上の規模」となる基準はアパートやマンションであれば10室以上、戸建て住宅であれば10棟以上などです。税率は5%で、計算式は以下のとおりです。 (課税所得-事業主控除290万円)×5%=個人事業税