推奨ポートフォリオの2024年年間パフォーマンスは約60%上昇! S&P500の約2倍のリターンを上げたポール・サイが予想する2025年の経済環境、株式市場は?

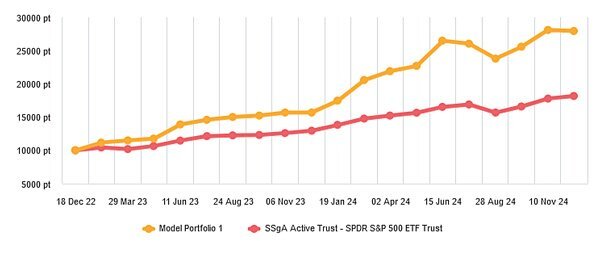

●ここ2年の推奨ポートフォリオのパフォーマンスは年率75%の上昇! S&P500の年率30%を大きく超えている 今年(2024年)も、もうすぐ終わります。ザイ投資戦略メルマガ「米国株&世界の株に投資しよう! 」で私、ポール・サイが推奨しているポートフォリオの年間パフォーマンスは約60%でした。同じ期間にS&P500は約29%の上昇だったため、それを31%上回る結果となっています。 ここ2年の推奨ポートフォリオのパフォーマンスは、年率にして75%の上昇で、S&P500の年率30%を大きく超えています。期間を長くとっても良いパフォーマンスとなっているのです。一般的なアクティブファンドが株価指数を3%ほどしか上回らないことを考えると、これはかなり良い成績だと言えるでしょう。 ●AIのトレンドにしっかりと乗り、頻繁に売買せずとも、中長期投資で株価指数の2倍以上のリターン! 私の推奨ポートフォリオはなぜ好調を維持できたのでしょうか? その主な要因は、AIのトレンドにしっかりと乗れたことです。 ここ2年間、推奨ポートフォリオでは銘柄入れ替えをほとんどしていませんが、それでも株価指数の2倍以上のリターンを得ることができました。これは頻繁に売買せず、中長期的な視点から銘柄を選定し、それを持ち続けるというやり方で投資しても、大きなリターンが得られることを証明しています。 個人投資家は毎日のニュースや株価を追わなくても、十分に良い成績を収めることが可能なのです。 ●2025年の経済環境、株式市場はどうなる? トランプ新大統領の誕生により、インフレは加速する可能性が高まっている 来年(2025年)を見据えると、インフレ、雇用、金利、投資テーマといったものに見られるトレンドが、各資産クラスや株式の各セクターにどのような影響を与えるかが注目されます。 まずインフレについてですが、トランプ新大統領の誕生により、インフレが加速する可能性が高まっています。 トランプ次期政権はprobusiness(ビジネス優先)の方針で、規制緩和や投資促進を進めようとするでしょうが、それによって生産力が増強されるには時間がかかることでしょう。また、不法移民の送還や関税の強化は、生産力を抑制する要因となります。 こういったことから、トランプ次期政権はインフレを再燃させやすい状況にあると考えます。 そして、雇用については、インフレになることや、投資が活発化することにより、大きな問題は発生しないと予想されます。 トランプ次期政権の今後4年間は、需要不足ではなく、供給不足が原因でインフレが進むと思えます。これは過去数年、コロナ禍から回復しようとする過程で起こったことと似ています。 [参考記事] ●トランプ政権下で発生するボラティリティが、投資機会を生む! 保険福祉長官にワクチン懐疑派のRFK指名で医薬品株は下げたが、効く薬は結局売れる ●インフレが低下せず、米利下げは予想よりも少ない回数になるだろう。パウエルFRB議長は難しい舵取りを迫られる 政策金利や長期金利がどうなるかはインフレ動向に大きく左右されますが、私は、インフレがなかなか低下しないために、利下げが現在、予想されているよりも少ない回数になると考えています。 FRB(米連邦準備制度理事会)は、インフレ低下や雇用市場の不安定さに対応し、今年(2024年)は3回連続で政策金利を引き下げると予想されています。 パウエルFRB議長は、失業率が2024年年初の3.7%から4.2%に上昇する中、労働市場の均衡を維持しながら、追加利下げする可能性を示唆しています。 一方、株式市場に漂う高揚感やビットコインのような投機的資産の活況が、消費を刺激し、インフレを高止まりさせるリスクも懸念されています。 FOMC(米連邦公開市場委員会)メンバー内の一部「タカ派」は、利下げがFRBの信頼性を損なう可能性を指摘し、他のメンバーは政策金利の高止まりが経済に与える悪影響を懸念しています。 パウエルFRB議長は、これらの相反する懸念の間で慎重にバランスを取りつつ、利下げの必要性と利下げ停止の是非を模索しています。 ●トランプ次期政権下では波乱が起きる可能性も。株式市場の良い銘柄にいつでも投資できる態勢を整えておきたい さらに、トランプ次期政権は従来と大きく異なる政権であり、地政学的な側面や実体経済、金融市場において波乱が起きる可能性があります。 [参考記事] ●トランプ政権下で発生するボラティリティが、投資機会を生む! 保険福祉長官にワクチン懐疑派のRFK指名で医薬品株は下げたが、効く薬は結局売れる 短期的には投資資金の余力を確保しておき、チャンスが来たら、いつでも株式市場の良い銘柄に投資できる態勢にしておくことが重要です。 これからのインフレ時代においては、債券よりも株式の方が優位に立つと考えられます。債券は長期(5~10年以上)で見ても、そのリターンは、株式のリターンに劣ることが、長い歴史を通じて証明されています。 ●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

ポール・サイ

【関連記事】

- ■集中投資──それは大きな財産を築いた人の多くに見られる共通点。集中投資の魅力とリスクについて考えてみよう。集中投資をうまく活かすやり方とは?

- ■割安銘柄を好むバリュー投資家の著名人が、割高なマグニフィセント・セブンの押し目買いをオススメするワケは? イーロン・マスクが政治力を高めテスラ上昇

- ■トランプ氏の米大統領選勝利から急上昇している暗号資産(仮想通貨)。そこで何が起こっている?フィラデルフィア連銀の研究結果から見えてきたものとは?

- ■社会的正義を追求しすぎる「ウォークネス」をイーロン・マスクなどが批判! トランプ新政権が進める「反ウォークネス」の動きはESG投資への強烈な逆風に

- ■トランプ政権下で発生するボラティリティが、投資機会を生む! 保険福祉長官にワクチン懐疑派のRFK指名で医薬品株は下げたが、効く薬は結局売れる