「投機的円売り」はいよいよ〈限界〉か…日銀会合後の円売りの“行き詰まり”がもたらす「新たな局面」【為替のプロが考察】

予想より弱い米CPI(消費者物価指数)の影響で、米金利が低下し、日米金利差が縮小したにもかかわらず、投機的円売りの動きが続いた、先週の「米ドル/円」。一時は、1ドル=158円台まで円安拡大したものの、その後失速し、日銀会合後に早々に円高傾向となったのは、マネックス証券・チーフFXコンサルタントの吉田恒氏によると、「投機的円売りの“行き過ぎ懸念”の強まり」が要因となっているようです。今週の相場の展開予測とあわせて、詳しく見ていきましょう。 【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

6月18日~6月24日の「FX投資戦略」ポイント

〈ポイント〉 ・先週は、予想より弱いCPIの結果なども「黙殺」され、投機的円売りが続き、日銀会合後は、158円を突破した。 ・ただし、日銀会合後の円安もすぐに行き詰まり。投機的円売りも「行き過ぎ」懸念が強くなってきた可能性あり。 ・投機的円売りのさらなる円安をもたらす余力にも限りがありそう。円売りの調整が本格化した場合は、円高に戻す可能性もある。今週の米ドル/円は155~158.5円で予想。

先週の振り返り=日銀会合後に一時158円台まで円安拡大

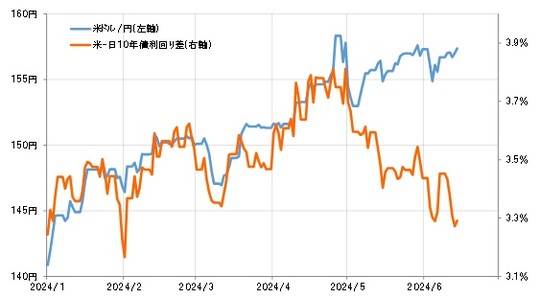

先週の米ドル/円は、5月の米CPI(消費者物価指数)、PPI(生産者物価指数)が予想より弱い結果となったことで、米金利が低下し、日米金利差の「米ドル優位・円劣位」が縮小したことで、下落する場面もありましたが、すぐに上昇の流れに戻すと、金曜日の日銀金融政策決定会合の後から、158円台へ一段高となりました(図表1参照)。 先週のような米ドル/円の上昇は、日米金利差からは、大きくかい離したものでした。これは、CPIなどが予想より弱かったことから、米金利は比較的大きく低下し、日米10年債利回り差の米ドル優位・円劣位も、一時は2月初め以来の水準まで縮小しましたが、それに対する米ドル安・円高の反応が、極めて限られたためです(図表2参照)。 日米金利差の米ドル優位・円劣位の縮小にもかかわらず、米ドル高・円安が広がったのは、投機筋による米ドル買い・円売りが、継続していたことが大きかったのではないでしょうか。 ヘッジファンドなどの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越し(米ドル買い越し)が、11日現在で13.8万枚となり、1週間前に比べて0.6万枚と小幅に増加しました。日米金利差の米ドル優位・円劣位の縮小でも、投機筋による米ドル買い・円売りが続いたことで、米ドル高・円安が広がったと考えられます(図表3参照)。 それではなぜ、日米金利差の「円劣位」が縮小しても、投機筋による米ドル買い・円売りは続いたのか? 1つには、確かに日米金利差の「円劣位」は縮小したものの、それでも日米10年債利回り差でなお、3.2%以上の大幅な円劣位は、円買いには不利な一方、円売りには有利なことが変わらないためでしょう。そして、先週の場合はもう1つ、日銀の金融政策決定会合を金曜日に控えていたという事情の影響もあったかもしれません。