52歳、住宅ローンが「1000万円」ほど残っているのですが、「借り換え」で安くなることはありますか? 転職で年収が「600万円」に下がったので悩んでいます…

早期退職制度の活用や家庭環境の変化などで、50代で転職する人もいるでしょう。退職まであと数年での転職で気になるのが「住宅ローンの返済」です。転職後に年収が下がると、ローン返済のやりくりは急激に苦しくなります。 この記事では、年収減にともなう住宅ローンの借り換えについて解説します。ローン返済が厳しいと感じている人は、ぜひ参考にしてください。 ▼住宅ローンは「繰上げ返済」すべき? メリットについて解説

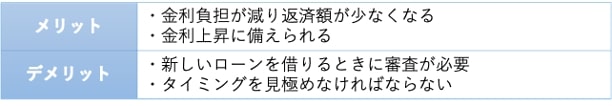

借り換えのメリット・デメリット

住宅ローンの借り換えとは、新たなローンを借りて現在返済している住宅ローンの残高を一括返済することです。借り換えのメリット・デメリットは図1のとおりです。 図1

筆者作成 住宅ローンを借り換えると、金利負担が減り返済額を少なくできます。また、変動金利のローンから固定金利のものに変えることで、金利上昇にも備えられます。特にマイナス金利が解除された今年は、借り換えのチャンスといえるでしょう。 一方、ローンの借り換えの際は新規借入時と同じように審査に通過する必要があります。万が一ここで審査落ちしてしまうと、借り換えはできません。 また、借り換える際は金利情勢をはじめタイミングの見極めが重要です。タイミングが悪いと、時間やお金をかけて手続きしたにもかかわらず「借り換えても負担が減らない」といったことが起こりえます。

借り換えたほうがよいのはどんなとき?

住宅ローンを借り換えたほうがよいシチュエーションとしては、以下のケースが考えられます。 ・ローン残高がまだ多額なとき ・もしものできごとに備えたいとき 例えば、50代で住宅ローンの残高が1000万円ほどある場合、ローン完済までは10~20年程度かかると考えられます。残高が多いほど「年金や老後資金を削ってまで返済しなければならないのでは?」と不安に感じる人もいるでしょう。 しかし、住宅ローンの借り換えは残高が多いほど利息軽減効果が高まります。「まだこれだけの残高がある……」というときこそ、借り換えのチャンスといえるでしょう。 また、もしものできごとに備えたいときも借り換えが有効です。借り換えでは、団体信用生命保険(団信)の保障内容を見直せます。団信とは、住宅ローン契約者が亡くなったり高度障害になったりしたときに、返済を肩代わりしてくれる保険です。 50代、60代と高齢になるにつれて、病気や死亡のリスクは高まります。団信の保障内容を借り換え時に手厚くすることで、万一の際に家族の負担を減らせます。