〈石破ショック〉で急落したドル/円相場…今後、再びの“円安”へと戻る可能性は?→国際金融アナリストの回答

9月には一時「1ドル=140円割れ」となった米ドル/円。しかし、米利下げの実施後、なぜか米ドル/円は反発へと転換しました。その理由と10月の相場の展開予測について、マネックス証券・チーフFXコンサルタントの吉田恒氏が解説します。 【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

10月の「FX投資戦略」ポイント

<ポイント> ・米ドル/円は9月に140円割れとなったが、FOMCの0.5%大幅利下げ後は反発に転じた。 ・米ドル反発がさらに続くか。鍵は米雇用動向、そして米経済のソフトランディング。 ・10月は米ドル反発の限界を確認するタイミングと考えている。米ドル/円の予想レンジは140~147円。

9月の振り返り=FOMC大幅利下げを前後し米ドル安から反転

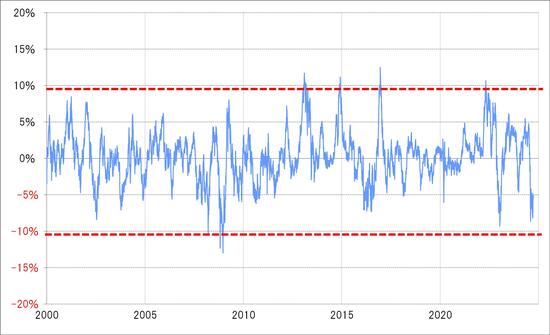

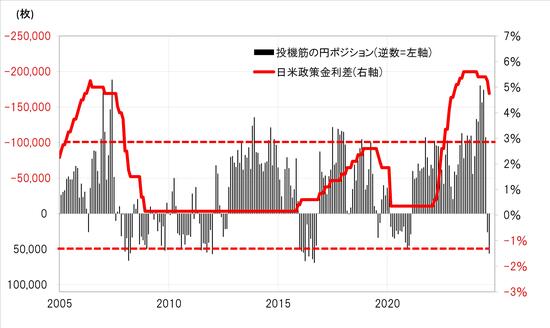

9月の米ドル/円は、注目された18日FOMC(米連邦公開市場委員会)におけるこの局面での最初の利下げをにらみながら、ほぼ一本調子で下落。FOMC前には140円の大台を割れました。注目のFOMCは0.5%の大幅利下げを決めましたが、米ドル/円はその後むしろ反発に転じました(図表1参照)。 なぜ米大幅利下げでも、米ドル/円は反発に転じたのでしょうか? そもそも米ドル/円は、140円割れまで下落したところで、90日MA(移動平均線)かい離率はマイナス8%以上に拡大し、短期的な「下がり過ぎ」懸念が強くなっていました(図表2参照)。 また、CFTC(米商品先物取引委員会)統計による投機筋の円ポジションは、経験的に買い越しが5万枚以上に拡大すると「行き過ぎ」懸念が強まりますが、FOMC前に5.5万枚まで拡大していました(図表3参照)。 これまでも、同統計で円買い越しが5万枚以上に拡大し、「行き過ぎ」が懸念されたことは何度かありました。 ただし、それらのケースでは、基本的に日米金利差の「米ドル優位・円劣位」が1%未満に縮小し、金利差の観点からの円買いがあまり気にならなくなっていました。一方、最近は日米金利差の米ドル優位・円劣位がなお大幅ななかで、金利差から不利な円買いが早々に「行き過ぎ」となったことから、その反動がこれまで以上に大きくなりやすかった面はあったと考えられます。