投資初心者におすすめなのはどっち? 知っておきたい「つみたてNISA」と「iDeCo」の違い

将来のために資産形成を…となにか投資をしようと考えたときに、最近話題の「つみたてNISA」や「iDeCo個人型確定拠出年金)」を思い浮かべる人も多いのではないでしょうか。

よく同じタイミングで投資初心者におすすめのものとして比較対象としてあがる「つみたてNISA」と「iDeCo」ですが、実は全然性質が違うもの。

まずはこの2つの違いから、投資初心者やこれから資産形成を始めていく人におすすめなのはどちらかお話していきたいと思います。

■つみたてNISAとiDeCoは全く別物!

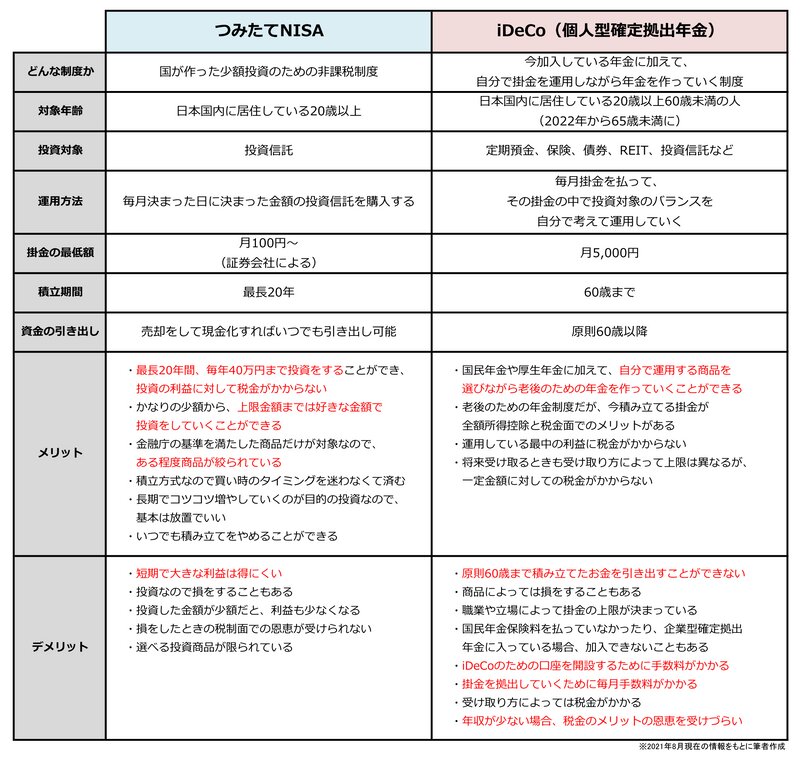

まずはこの二つをそれぞれ端的に解説すると、「つみたてNISA」は金融庁が作った投資の制度、「iDeCo」は厚生労働省が作った年金の制度です。

そこで、投資初心者におすすめなのはどちらなのかを「つみたてNISA」と「iDeCo」を比較した表を用いてご説明していきます。

個人が自分で毎月お金を出し、積み立てをして資産を作っていく制度という部分は共通していますが、制度を作ったところも違うので、当たり前ですが仕組みや内容は全く別物になっています。

「つみたてNISA」は金額であれば最長20年間、毎年40万円まで投資をすることができ、その投資の利益に対して税金がかからないからぜひ投資をしてくださいねという制度です。

一方で「iDeCo」は税金面のメリットもあるものの、基本的には今加入している年金に加えてさらに将来のための自分で年金を作っていくという制度。

投資をすると本来利益に対して約20%の税金がかかりますが、両方とも運用して得た利益に対して税金がかからないというのはありがたいメリットです。

■「つみたてNISA」と「iDeCo」、初心者がまず始めるなら?

このふたつの違いとして特徴的なのが、「つみたてNISA」は流動的なお金の作り方なのに対し、「iDeCo」はどちらかというと固定的なお金の作り方というところ。

「つみたてNISA」はただの投資の制度なので掛金を減らしたり、積み立てていた商品を手放したり、毎月の積み立てをやめることもできますが、「iDeCo」は一度始めたら基本的には60歳まで続けなければならないため、固定的な出費となります。

基本的には最低でも月5,000円、年間6万円は必ず支払い続けなければなりません。

どうしても支払いが難しい場合は、月の掛金の引き落としの停止はできますが、その間も手数料は支払う必要があるので、出費がゼロになるわけではないということに注意しましょう。

また、「iDeCo」のもう一つの大きなデメリットとしては、原則60歳まで引き出せないというところです。

「つみたてNISA」ならライフイベントや大きな買い物のために急にお金が必要になったときに、積み立てていた商品を現金化してすぐに使うこともできるのに対し、「iDeCo」は老後のための資産形成であり、今お金が必要になったとしても、基本的には使うことができないのです。

老後まで毎月5,000円以上、基本的にはずっと使えないお金を払い続ける余裕があるのであればいいですが、いずれ「iDeCo」をはじめとした老後の資産形成を始めるにしてもまずすべきはいま収入と貯蓄に余裕を作るということ。

初心者が資産形成をしていくにあたっては、まずは投資のお得な制度である「つみたてNISA」を始めて流動的な資産を作っていくことがおすすめです。

■特につみたてNISAが初心者におすすめな理由は?

先ほどの表にあったメリットの部分をもう少し詳しくかみ砕いてお話していきましょう。

①少額から始められる

そもそも投資というと始めるにあたって大きなお金が必要だと思っている人もいるのですが、「つみたてNISA」は証券会社によっては月100円の掛金から積み立てをすることができ、月最低5,000円かかるiDeCoと比べても、かなり少額からスタートすることができます。

また年間40万円までという上限もあるので、多くても月約3万円程度の積み立てとなります。

100円から始められるものの、少ない掛金でも大きな利益が得られるというわけではなく、掛金が少ないとその分利益も少なくなることには注意が必要です。

②分散投資ができる

そもそも「つみたてNISA」の投資対象となる投資信託がどういうものかというと、簡単にいうと投資の詰め合わせ商品です。

たとえばAという商品には日本の会社の株式がいくつか詰め合わせられていたり、Bという商品にはアメリカの会社の株式がいくつか詰め合わせられていたり、国内外の株式や債券、不動産などいろいろな投資商品を詰め合わせて一つの投資信託の商品となっています。

そして、その詰め合わせ商品の内容は自分で選ぶ必要はなく、プロが選んで中身をよりいい状態に保つ努力をしてくれています。

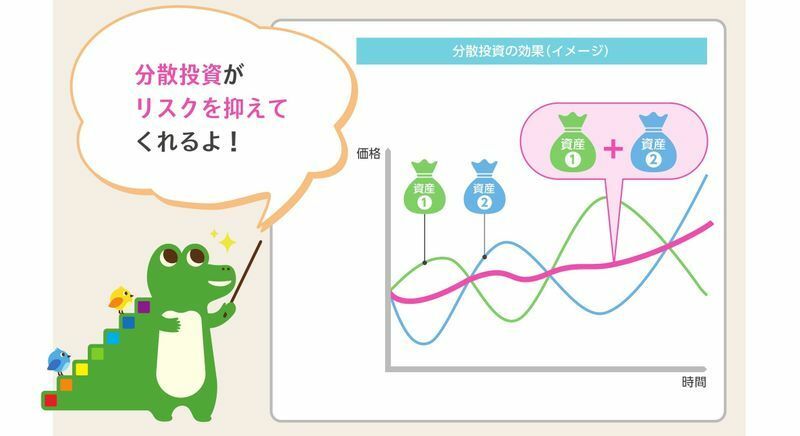

投資の基本に分散投資という考え方があります。

一つの会社の株だけを買ったとするとその会社の株の価値が下がったら損をしてしまうだけになりますが、いくつかの商品を買うことで一つが損をしてもほかの商品は損をしていないという状態を保ち、損をするリスクを減らすという考え方です。

投資信託は詰め合わせ商品なので、投資信託を一つ購入するだけで色々な投資商品に投資をすることになり、その分リスクを分散していることになるのです。

③積立投資ができる

よくドラマなどでは投資をしている人=ずっと株価の値動きを追っている人という描かれ方をしていますよね。

高いときに投資商品を買ってしまったり、逆に安いときに買うことができなかったり、初心者が良いタイミングをつかむのはなかなか難しかったりします。

「つみたてNISA」は、定期的に投資信託を購入する仕組みです。

たとえば以下のような値動きの場合、投資信託を最初に4万円分まとめて買った時と、4か月間毎月1万円を定額で買った時を比べると、

毎月1万円ずつ購入していた場合の方が、より多くの投資信託を購入することができています。

このように、毎月決められた日に安いときも高いときも買っていくことにより、積み立てではない方法で投資信託を買った場合よりも、積み立て方式の方が利益が得やすくなる場合もあります。

また、自動的に決まったタイミングで購入がされる仕組みなので、わざわざタイミングを見極めて購入をするという手間もありません。

④複利のメリットがある

投資信託には運用して得た収益を分配金として毎月受け取る商品もあります。

一方で、「つみたてNISA」で対象となるのは、分配金を受け取らない商品です。

なぜ分配金を受け取らない商品が対象なのかというと、分配金を受け取ってしまうと、利益を得るために運用する元手となるのは毎月の掛金だけとなりますが、分配金を毎月受け取らずにその分配金も毎月の掛金と合わせて運用していくことで運用する金額の総額が増え、その分利益を得られる効果も大きくなるという複利の効果を得やすいものに絞られているからです。

たとえば、毎月1万円を年率3%で複利計算で20年間運用した場合の結果がこちらになります。

複利は運用収益を込みで計算していくものなので、2年目の元手となる金額は24.7万円、4年目は50.9万円と元手より多い金額となっています。

運用収益も次の年以降の運用収益のための元手として組み込まれている分、年々増えていく金額が大きくなるため、長期投資に向いています。

一方で、単利の場合はこの青い元手の部分だけで毎年の運用収益が計算されていく形となり、運用収益もその分少なくなるのです。

投資初心者では単利か複利かというところで最初判断しづらいものですが、「つみたてNISA」では最初から分配金がない商品が対象となっているのはありがたいですよね。

■実際「つみたてNISA」をはじめるには?

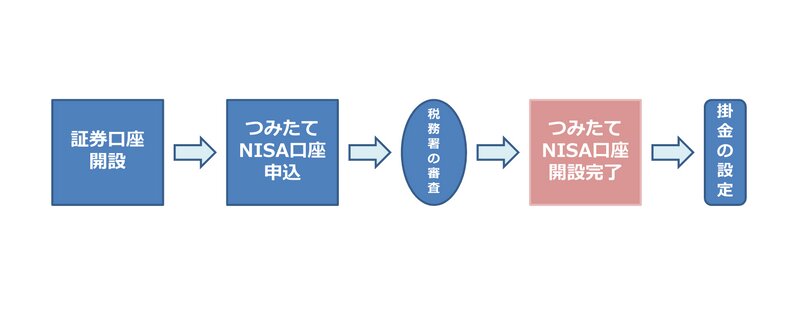

最後に、「つみたてNISA」の始め方をお話していきます。

まず、投資を始めるには証券口座が必要となります。

証券口座はどこでも無料で開設することができ、必要事項の入力と必要書類のアップロードをすることでオンライン上で口座開設ができる証券会社もあります。

投資をすることでポイント還元がありお得なネット証券などもあるので、どこの証券会社が自分に合っているかをチェックしてみましょう。

そして、「つみたてNISA」を始めるには証券口座の開設と同時に「つみたてNISA」の口座も開設する必要があります。

「NISA」と「つみたてNISA」は同時に制度を利用することができないので、必ず「非課税口座」の申込の際に「つみたてNISA口座」を申し込むようにしてください。

ほかの証券会社でNISA口座を開設していないか税務署でのチェックがあるため少し時間をおいて「つみたてNISA」の口座開設が完了します。

開設が完了したら、毎月の掛金の設定をしましょう。

さきほど「つみたてNISA」は投資信託が対象で、投資信託は一つの商品でも分散投資となっているというお話をしましたが、月5,000円に設定して1,000円ずつ違う投資信託を購入するなど、毎月の掛金の中で細かく商品を買うこともできます。

さらに分散投資ができることになるので、こういった方法もおすすめです。

普通の投資であれば、1万円の利益にたいして20%の税金がかかるので、2,000円は税金となり、利益として残るのは8,000円です。

「つみたてNISA」であれば、税金がかからず利益がそのまま手元に残ります。とてもお得ですよね。

また、投資が始めてで不安だという人は月100円からでも、無理のない小銭程度の金額で始めてみて、ある程度様子がわかってきたら掛金を増やしていくということもできます。

もちろん投資なので損をするリスクはありますが、「つみたてNISA」はドリンク1杯の値段から始めることができる、他の投資の制度に比べてかなり初心者向けの制度となっています。

ぜひ投資で資産を増やしていく第一歩として、「つみたてNISA」を始めてみましょう!