国債キャンセルで日銀は激しい債務超過になる

スティグリッツ教授の経済財政諮問会議での講演

次のような記事が目にとまった。

1000兆円の国債って実はウソ!? スティグリッツ教授の重大提言マスコミはなぜ無視をしたのだろう...(現代ビジネス)

「ウソ」というのは煽情的な表現だが、2017年3月14日、来日したスティグリッツ教授が経済財政諮問会議で、日本銀行が保有する国債を「キャンセル」することを提言したのは事実である。

国債キャンセルについては触れていないが、スティグリッツ教授が経済財政諮問会議で講演し、教育機会を拡大してイノベーション(技術革新)につなげる重要性を指摘したという2017年3月14日付けの記事がある。

経済財政諮問会議 スティグリッツ教授、日本の人材強化を提言(産経ニュース)

スティグリッツ教授のFacebookのエントリーや当日のスライドにもリンクを張っておこう。

Canceling BOJ-Owned Bonds an Option for Debt, Stiglitz Says

A Transition to Sustainable and Shared Prosperity(スライドの右上に日本語で「資料1ー1」と書いてあるのは、日本の役所で報告した痕跡だろう。)

政府債務と税金のジレンマ

このスライドのなかでは、産業構造の転換や所得再分配の必要性などが主な話で、日本の「政府債務と税金のジレンマ」については、15ページでサラッと書かれているにすぎない。

まず、スティグリッツ教授が指摘しているのは、日本の政府債務が大きすぎるのではないかと心配する人が多いという点である。金利が大きく上がってしまえば、日本政府が財政危機に直面することになるが、これを回避するために、消費税を上げて債務を削減しようとするのは逆効果だという。

そこで、三つのステップを踏んで、ジレンマの解消を目指すことが提言されている。

1) 炭素税を導入して、環境問題を緩和し、環境にやさしい産業構造に作り替えるインセンティブを企業に与える。

2) 政府や日銀が持っている国債をキャンセルして、政府債務の総額を圧縮することで、巨額の政府債務についての心配を和らげる。

3) 国債をコンソル債(永久確定利付債)や長期国債に組み替えて、政府の抱える金利リスクを取り除く。

こうした財務リストラには、あまりコストはかからないし、コンソル債にしてしまえば、財政出動のための政府の資金調達コストが低くなるという。

確かにコンソル債は償還がないので、借り換えのときの金利上昇リスクがなくなる。

また、支払利息に比べて国債価格が低ければ、買入償還して利払いを抑えるなど、機動的な財務政策ができるかもしれない。

政府保有国債のキャンセル

それでは、政府が持っている国債のキャンセルはどうだろうか。

独立行政法人など、政府のあちこちで少しずつ保有されている国債は確かにある。

補正予算で多額の資金がついたが、使い切れず、国債のまま持っていたりする。

こういう余剰国債・余剰資金は、行政事業レビューなどの行革のプロセスで指摘があったりして、返金されることも多い。

自社発行債券の保有は、自己株購入と同じで、保有しているあいだは実質的に発行していないと同じである。

実際に自社発行債券を売却したときが実質的な発行で、そのときに必要資金が調達される。

機動的な資金調達のために、国債のかたちで保有しなければならない資金というのもあるのだろうが、いわゆる溜まりガネになっていることも多いだろう。

政府保有国債のうち、本当に必要なものとそうでないものを一斉に棚卸しをして、余剰国債を吸収してキャンセルするのは確かに一案である。

日銀保有国債のキャンセル

それでは、日銀が保有する国債をキャンセルするのはどうだろうか。

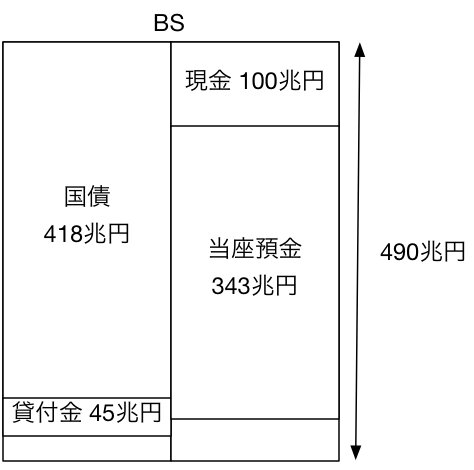

それには、まず、日銀のBS(バランス・シート)を見ておくのがいいと思う。2017年3月31日付けの日銀BSを見よう。

まず、資産のうち圧倒的大部分は国債である。総資産490兆円のうち、418兆円までが国債で、実に85.2%を占めている。

次に多いのが貸付金45兆円で、9.1%である。

また、中央銀行で面白いのは、現金にあたる発行銀行券が負債に出てくるところである。我々は、日本銀行の借金の証文をおカネだと信じて使っている。法律の裏付けもあって、法貨として無制限に通用する(日本銀行法46条2項)。これが100兆円、20.4%分ある。

次に、「銀行の銀行」として金融機関などから受け入れている当座預金が343兆円、69.9%ある。預金が負債に出てくるのは、普通の銀行と同じである。現金、預金などの金融資産は、マクロ的に見れば、誰かの借金か持分である。

さて、ここで、日銀のバランスシートから国債を取り除いて、政府のBS上の債務と相殺したとしよう。

一瞬で激しく債務超過となる。

そもそも日銀の資本金は1億円、準備金3兆円を合わせても総資産の0.6%を占めるにすぎない。418兆円の国債を取り外せば、415兆円の債務超過になる。

この場合、我々の財布に入っているお札の向こう側に裏付けとなる資産は何もなくなる。

日本銀行券は、金と交換してもらえる兌換紙幣ではないが、それでも、日銀には金地金が4億円強準備されている。しかし、100兆円のキャッシュを裏付けるには全然話にならない金額でしかない。

もちろん、日銀の債務超過は、民間企業の債務超過とは意味が違う。日銀が債務超過であっても何の問題もないという議論はあるだろう。

しかし、そうであれば、日本国内の徴税権という強力な無形資産がオフバランスになっている(BSに載っていない)国のBSに借金として載っていても同じことだろう。

国の借金はたびたび報道されるが、日銀のBSはあまり報道されず、目立たないので、国民の心配が減るという議論だろうか。

それに、日銀が持っている国債を無効化するまでもなく、日本政府のBSを作成するときに、日銀を連結するという手もある。

日銀の持分の55%ちょっとを国が保有しているので、連結して、日銀が保有する国債を相殺すれば、日本政府のBSに載る国債は418兆円ほど少なくなる。(ヒシモチ(非支配持分)は出てきてしまうが、金額的には1兆数千億円にすぎない。)

これを公開することにすれば、日銀保有国債を無効にしなくても実質的には同じことではないか。

要するに、個別BSか連結BSかという問題である。

いずれにしても、あんまり実質的な意義のある話ではないと思う。

財政ファイナンスはOKか?

日本銀行が国債を直接引き受けることは、財政法5条で禁止されている。日銀の国債引受けは、財政ファイナンスといわれている。

現在は、発行国債はいったん市中で消化することになっている。一度、市場を通すことが重要という意見もある。

しかし、国債発行に対して、日銀が際限なく買い向かえば、形式的な法令違反ではなくても、実質的に財政ファイナンスをしているのと大きくは違わない。

財政ファイナンスが行なわれるようになると、国は打ち出の小槌を手に入れたようなものなので、節度なく、じゃんじゃん財政支出をしてしまい、中央銀行は、お札をじゃんじゃん刷って、マーケットをおカネでジャブジャブにしてしまう可能性がある。

こうなると、中央銀行に裏付けとなる資産がないことが不安視されて、みんながおカネを持っていたくないという、ある種のババ抜きが始まって、おカネの価値がどんどん下がる激しいインフレーションが起きるのではないかと懸念されてきた。

激しいインフレーションは、政府債務の削減に効果的である。実際、戦後の日本は、激しいインフレーションによって、政府債務を実質的に減らした。

日本の戦後インフレは、第一次大戦後のドイツや同時期のハンガリーほどではなかったが、それでも 1934~36年卸売物価ベースでみると1949年までに約220倍、1945年ベースでみても約70倍というハイパー・インフレとなった。

ここで、物価の指標は卸売物価指数(現・企業物価指数)だが、GDP(またはGNP)デフレータでも消費者物価指数でも、激しいインフレがあったのは間違いなかろう。

約70倍のインフレがあれば、1100兆円の政府債務は現在の貨幣価値で16兆円程度におさまる。これなら単年度税収を大きく下まわり、十分にコントロールできることになる。

つまり、自動販売機で買う160円のお茶のペットボトルが1万1200円になる程度のインフレがあれば、問題解決である。

ただ、その過程で、強制的な富の再分配が行なわれ、貨幣に対する信頼性が失われて、いろいろな機能不全が起きるだろう。

それに、そこまで行かなくても、物価が10倍になる程度のインフレがあれば、政府債務の問題はかなり緩和される。

年率10%のインフレが24年続けば、物価がだいたい10倍になる。

まず、金利が上がってしまえば、政府の調達金利も徐々に上がっていくので、借り換え時の金利リスクを抑えるために、コンソル債に切り替えていくのは確かに一案である。

インフレは起きているのか?

しかし、戦後の混乱期と現在とではかなり情況がちがうのも確かである。

戦後、価値観が180度ひっくり返って、政府に対する信頼が大きく損なわれ、GHQがいろいろ指令を出していたときにインフレが起きたからといって、今も同じようにインフレが起きるとはかぎらない。

実際、インフレ・ターゲットを定めて、金融緩和をしてみても、そんなに効果的に物価が上がっているわけではないようである。

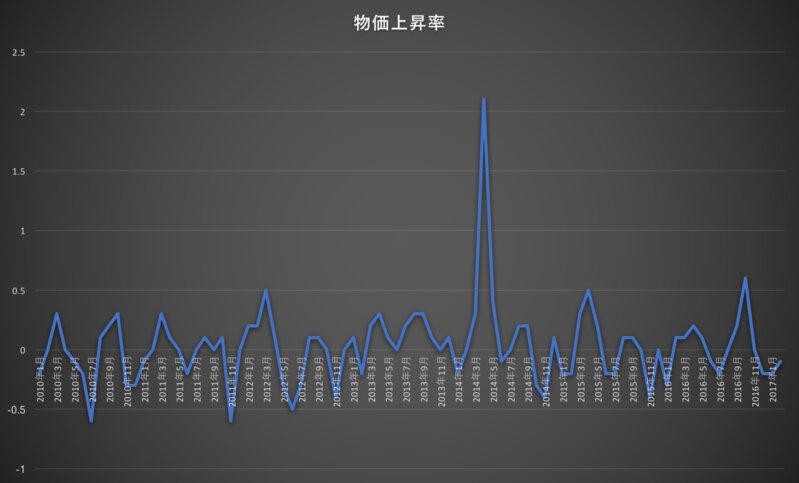

政府統計の2015年基準消費者物価指数の長期時系列データをグラフ化してみる。全国の中分類指数の月次データを前月比でグラフ化した。

唯一、上に跳ね上がっているのは、消費税が増税された2014年4月である。全体に、システマティックにインフレ傾向にあるとはいいにくい。(統計的に有意でない。)

財政ファイナンスはOKか?

このように、実質的な財政ファイナンスをしてもインフレは起きず危なくともなんともないから、お札をじゃんじゃん刷ってジャブジャブにしましょうという考え方は成り立つだろうか。(スティグリッツ教授はそんなことはいっていない。為念。)

日本人のリスク回避度合いは凄くて、金利がゼロでも貯金するし、円に対する信頼も揺らがない、日銀のBSに国債がどんどん積み上がっても何の問題もない、ということでいいのだろうか。

どんどん政府債務を増やしていって、国債の利払いが税収を上まわるようになると、追い貸しをしてもらわないと資金ショートするようになる。

税収を50兆円とみれば、金利1パーセントで5000兆円くらいが限界、金利が0.1パーセントなら5京円くらいが限界だろう。

しかし、マイナス金利が維持できるとなれば、この限界は克服できるのだろうか!?

タダ飯なしの原則

経済学ではノー・フリー・ランチという前提がおかれることが多い。無料で昼食が食べられるということはなく、昼食が無料の場合は、どこかに隠されたコストがあると考えるのが自然である。

本当に、ノー・リスク、ノー・コストだったら、たとえば、50京円くらい国債発行して太平洋や日本海を埋め立てて領土を拡大していけばいい。

日本経済の供給能力に限界はあるだろうが、完全雇用が達成される水準で予算執行し続ければ、ずっと好景気が維持できる。

しかし、そんなことはできそうにない。要は、限界がどの辺にあるかという問題である。

意見が割れるのは、限界がすぐそこにあるのか、それともずっと先なのかという点についてである。

国家財政破綻の確率は低くても、そんな大惨事を賭けてギャンブルしないでくれ、やりたい人はやりたい人だけでやってくれという意見もあるだろう。

インフレが起きないときどうなるのか

インフレが起きず、いずれ国家財政が限界に突き当たると考えるなら、増税なしに年金や医療や介護が今の水準で維持できるとは考えにくい。

そう予想するなら、若者の中には、飲み会にも行かず、クルマを買わず、留学もせず、デートもせず、結婚もせず、せっせとおカネを溜める傾向が出てくるのは当然である。

消費が落ち込み、それにつられて投資も落ち込むなら、景気を一定水準に維持するために、ますます政府支出の割合が高まっていくほかない。

政府支出の割合が高まっていくというのは、資本主義と共産主義の混合経済において、共産主義の割合が高まっていくということである。

そうなれば、流動性ある、活力ある、イノベーティブな経済活動は沈滞へ向かうだろう。

どうすればいいのか、必死に考えないといけない時期が来ている。