相続税の節税策や生前贈与の非課税枠を巧みに利用する!配偶者控除、住宅取得資金・教育資金・結婚子育て資金の非課税制度を掘り下げる【相続専門税理士が解説】

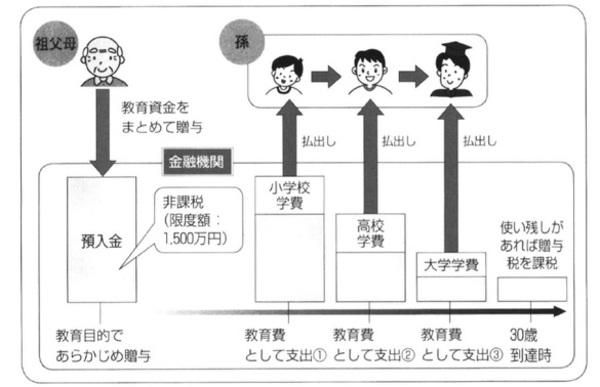

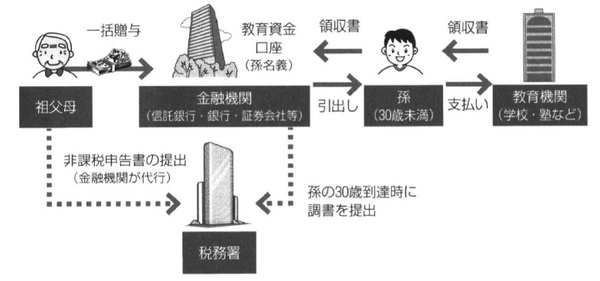

1,500万円まで非課税の教育資金贈与の非課税制度

「教育資金」とは、学校に直接支払われる入学金や授業料、塾に支払われる授業料で一定のもの、通学定期券代、留学渡航費などをいいます。 2024年から2026年12月31日の間に、祖父母や父母から、30歳未満の子どもや孫が教育資金の贈与を受けた場合、一定の要件を満たすときは、教育資金のうち1,500万円が非課税となります。 実務的には、金融機関に受贈者名義の管理口座を開設し、受贈者は教育費の領収書をその金融機関に提出しなければ、お金を引き出すことができません。 非課税限度額は、受贈者1人につき1,500万円です。ただし、学校以外の塾への支払いについては、受贈者1人につき500万円となります。 なお、この制度の適用が終了するときには、課税されることになるため、注意が必要です。贈与者が死亡した場合、死亡前3年以内に入金された財産のうち、死亡時点の管理口座の残額に対して相続税が課されます。 また、受贈者が満30歳に達したときに授業を受けていない場合には、管理口座の残額に対して贈与税が課されます。 ただし、受贈者が死亡した場合には、贈与税は課されず、管理口座に残された残額が、受贈者の遺産の一部に含められることとなります。

結婚子育て贈与は1,000万円まで非課税

結婚・子育て資金とは、結婚式、衣装、飲食代、引越し、出産、不妊治療などに支払われる費用をいいます。 ◆結婚に際して支払う金銭(300万円を限度) 挙式費用/衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)/家賃・敷金等の新居費用/転居費用(一定の期間内に支払われるもの) ◆妊娠、出産および育児に要する金銭 不妊治療・妊婦健診に要する費用/分べん費等・産後ケアに要する費用/子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む) 2024年現在において2026年12月31日までの間に、祖父母や両親から、18歳以上50歳未満の子どもや孫が結婚・子育て資金の贈与を受けた場合、一定の要件を満たすときは、結婚・子育て資金のうち一定の金額が非課税となります。 実務的には、金融機関に受贈者名義の管理口座を開設し、受贈者は結婚・子育て資金の支払いの領収書をその金融機関に提出しなければ、お金を引き出すことができません。 非課税限度額は、受贈者1人につき1,000万円です。 ただし、結婚資金の支払いについては、受贈者1人につき300万円となります。 ◆結婚・子育て支援による贈与税の非課税制度を適用する条件 この特例を適用するためには、受贈者が、18歳以上50歳未満であり、贈与を受けた年の前年分の所得金額が1,000万円以下であることです。贈与者のほうに年齢制限はありません。 なお、この制度の適用が終了するときには、課税されることになるため、注意が必要です。 贈与者が死亡した場合、死亡時点の管理口座の残額に対して相続税が課されます。 また、受贈者が満50歳に達した場合には、管理口座の残額に対して贈与税が課されます。 ただし、受贈者が死亡した場合には、管理口座に残された残額に対して贈与税が課されます。 岸田 康雄 公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

岸田 康雄